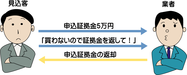

1 売買申込証拠金は全額返還が原則

1 課税標準額

税金は,数字になって表わされることからも,明らかなように,税率という数字に,対象となる数字をかけ算して,額が算出されることになります。

税金 = 税率 × 金額又は数量(課税標準)

この税率を乗ずる対象になる金額又は数量のことを「課税標準」といい,その課税標準が金額で表される場合の金額を「課税標準額」といいます。

固定資産税や都市計画税を算出する基準になる金額である課税標準額は、総務大臣(旧自治大臣)の告示に係る評価基準(昭和38年自治省告示第158号・数次の改正)によって、市町村に設置された固定資産評価審査委員会が決め,土地課税台帳等に登録された,毎年1月1日における価格です(地方税法349条1項)。

2 課税標準額の算出根拠

土地課税台帳等に登録された価格は「適正な時価」でなければならず、(同法341条5号)。「適正な時価」とは,正常な条件の下に成立する当該土地の取引価格,すなわち,客観的な交換価値をいうと解されています。

したがって,土地の賦課期日における登録価格が同期日における当該土地の客観的な交換価値を上回れば,その登録価格の決定は違法になります(最高裁平成15年6月26日判決)。

3 地価についていわれる一物四価

土地の価格には,一物四価といわれるように,公示価格,路線価,固定資産税評価額,実勢価格があり,それぞれ金額が異なります。

一般には,固定資産税評価額が公示価格の7割程度,路線価が公示価格の8割程度とされていますので,この3者の中では,固定資産税評価額が最も低い金額ということになります。

しかし,それでも,土地の実勢価格が大きく値下がりしたような場合,固定資産税評価額が高いと感ずる場合があるでしょう。そのような場合はその価格を争うことができるのでしょうか?

4,登録価格の決定が違法となる理由

登録価格の決定が違法になる理由は2つあります。

1つは、登録価格(いわゆる固定資産税評価額)が、対象物に適用される評価基準の定める評価方法に従って決定される価格を上回るときです。

例えば、対象物が土地である場合は、建ぺい率及び容積率の制限に係る評価基準における考慮の要否や在り方について、固定資産評価審査委員会が、間違った評価をした場合などがあります。

もう1つは、総務大臣の告示に掛かる評価方法が適正な時価を算定する方法として一般的な合理性を有するものではなく,又はその評価方法によっては適正な時価を適切に算定することのできない特別の事情が存する場合です(最高裁判所平成25年7月12日判決)。

5,総務大臣の告示に掛かる評価方法による登録価格が適正な時価とはいえない「特別の事情」の立証は必要

最高裁判所平成25年7月12日判決における千葉勝美裁判官は、補足意見で、

土地の所有名義人が,独自の鑑定意見書等の提出により適正な時価を直接主張立証し登録価格の決定を違法とするためには,やはり,その前提として,評価基準の定める評価方法によることができない特別の事情(又はその評価方法自体の一般的な合理性の欠如)を主張立証しなければならない、と判示しています。

6,固定資産税の額について争う手続

固定資産税が高すぎると思う場合は、市町村に設置された固定資産評価審査委員会に対し審査の申出をし、それが棄却されたときに、審査決定取消訴訟を起こすことになります。