第18回 産学連携・産学協同によって研究を経営する

前回のコラムで、国内総生産(GDP)とは各産業における付加価値の総和であることを述べた。GDPを成長させるためには各産業における付加価値を増大させる必要がある。

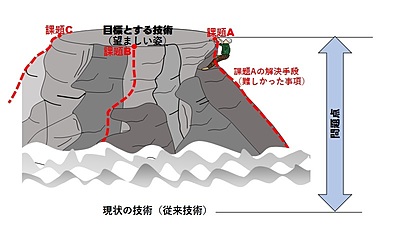

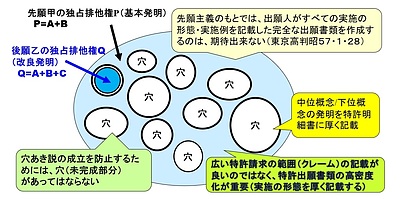

各産業における付加価値を増大させるには、各産業にイノベーションが必要であり、このイノベーションにお金が「正しく」投資される必要がある。そのためには、金融との連携を可能にする科学技術の開発と知的財産の活性化が重要になる。

そして最後に、世界で金融緩和が相次いでいる背景を、E・グレヤーズの警告とともに、考えてみる。

§1 銀行システムによる信用創造

§2 バブル経済の発生と崩壊

§3 海外機関投資家が日本から離れている

§4 E・グレヤーズの警告

§1 銀行システムによる信用創造

1927年の米国のテキサス大学の講演で、翌1928年に英国中央銀行の131代総裁になったジョシア・スタンプ(Josiah Stamp)卿が、「現代の銀行システムは無からお金を作りだす(The modern banking system manufactures money out of nothing.)」と述べたとされている。

http://www.webofdebt.com/articles/dollar-deception.php

例えば、図1に示すように、最初に甲さんが、A銀行に100万円の預金したと仮定する。

【図1】現代の銀行システムは預金を自己増殖させている

1957年(昭和32年)に施行された「準備預金制度に関する法律」により、図1に示すA銀行、B銀行、A銀行、……N銀行は、「準備率」と称される一定比率の金額を、自行が受け入れている預金等の内から日本銀行に預け入れることが義務付けられている。

日本銀行は、図1のA銀行、B銀行、A銀行、……N銀行の元になる我が国の中央銀行である。日本の金融機関は、日本銀行に準備率相当の金を当座預金または準備預り金として預け入れなければならない。

A銀行の準備率を10%と仮定すれば、A銀行が貸付けに向けることができる最大金額は100万円のうちの9割の90万円である。

A銀行が貸付けに向けた90万円は、帳簿上は甲さんがA銀行に預けた預金であり、実態として存在しない金をA銀行が勝手に創造してしまっているのである。スタンプ卿が述べたとおり、無からお金が作りだされる。

A銀行で貸付けを受けた乙さんが貸付金を資金として事業を行えば第59回の図3で示したような付加価値を生み,GDPに寄与させることが可能になる。一方、乙さんが90万円をそのままB銀行に預金したとすると、GDPに寄与しない。B銀行は乙さんの預金90万円のうち最大9割の81万円まで、貸出にまわすことができる。

B銀行が貸付けに向けた81万円は、帳簿上は乙さんがB銀行に預けた預金であり、実態として存在しない金をB銀行が勝手に創造してしまっているのである。

B銀行で貸付けを受けた丙さんが貸付金を資金として事業を行えば付加価値を生むことが可能である。一方、丙さんが81万円を、そのままC銀行に預金したとすると、C銀行は丙さんの預金の81万円のうち最大9割の72.9万円まで、貸出にまわすことができる。

C銀行が貸付けに向けた72.9万円は、帳簿上は丙さんがC銀行に預けた預金であり、実態として存在しない金をC銀行が勝手に創造してしまっているのである。

以下,同様な貸付金の創造が、図1に示したような繰り返しが次々と行われると,銀行システム全体では預金額が次第に増殖する。これを「信用創造」と呼ぶ。

§2 バブル経済の発生と崩壊

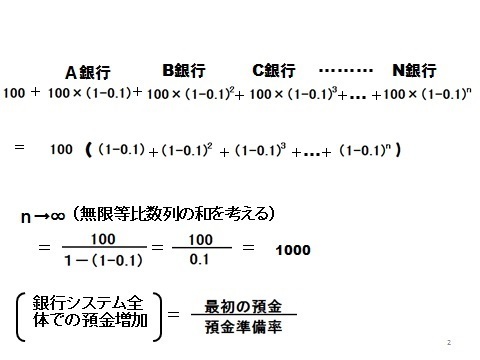

図1に示したA銀行、B銀行、A銀行、……N銀行を含む銀行システム全体の預金の総額は図2に示すようになる。銀行システムに含まれる銀行が無限と見なせるほど多数あれば、無限等比数列の公式から、甲さんが最初にA銀行に預けた100万円が、銀行システムの全体では10倍の1000万円に増殖したことになる。

【図2】銀行システムの全体による預金の自己増殖の計算

銀行システムの全体が、信用を担保にして社会に流通するお金の量が増えると、GDPに寄与できる実物経済の価値と市中に流通している金との乖離が発生し、バブル経済となる。図1で、A銀行で貸付けを受けた乙さんが貸付金を資金として、実物経済の付加価値を発生していれば、その乖離は大きくない。

しかし、A銀行で貸付けを受けた乙さんが貸付金を、それをそのままB銀行に預金することも可能で、この場合は実物経済として存在しない金が信用取引によって創造されてしまう。

この実物経済との乖離がバブル経済を引き起こす。信用取引を含めた取引総額が、実際に持っている自己資金の何倍であるかという数値は、「レバレッジ倍率」と呼ばれる。

そして、信用が収縮するとバブルが崩壊するのである。「バブル崩壊」とは、実物経済に存在しないお金が消失することである。

一方、A銀行が貸付けに向けることができる最大9割の預金を貸付金に回せるとしても、実際には貸し渋りがある。乙さんの会社の業績が良好でなく、乙さんに信用がなければ、A銀行が乙さんに貸付けをすることができない。これにより、経済が停滞する。

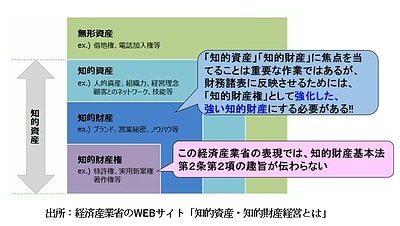

乙さんの会社がA銀行が貸付け可能とされる評価を受けるために重要なことは、乙さんの会社の将来性であり、乙さんの会社のマーケットにおける商品力である。マーケットにおける商品力を獲得するのは、他社との差別化であり、ここに知的財産の重要性がある。

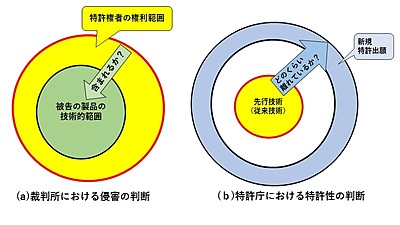

特許庁は、金融界に対する資料として「金融機関職員のための知的財産活用のススメ」を発刊している。しかしながら、現在の日本の金融界の問題は、知的財産権の評価体制が未熟で有り、知的財産権を有する企業への投資が滞っていることである。

https://chizai-kinyu.go.jp/reference/docs/reference03.pdf

従って、第59回で述べたとおり、アベノミクスの旧第三の矢が機能していない。アベノミクスの旧第三の矢が機能していないから特許出願の件数が漸減しているのである。

資本主義における「信用創造」は、将来の実物経済の成長の前借りが期待出来てこそ意味があるが、その前借りを可能にするのは実物経済の価値の創造である。実物経済の価値の創造を可能にするのが、科学技術の発展であり、その科学技術の発展を裏付けるものが知的財産である。

§3 海外機関投資家が日本から離れている

「機関投資家」とは、個人投資家に対する用語であり、例えば投資ファンド、投資銀行、銀行、保険会社、年金機構、証券会社等の団体が対応する。日本の機関投資家としては、年金積立金管理運用独立行政法人(GPIF)、ゆうちょ銀行、かんぽ生命等が知られている。

年金積立金管理運用独立行政法人の2018年12月末の運用資産額は約150兆円で、日本の国家予算(一般会計総額)よりも大きい。ゆうちょ銀行の運用資産額は約200兆円、かんぽ生命の運用資産額は約85兆円と言われている。

さて問題は、2018年において海外投資家が約5兆7千億円の日本株の売り越したのに対し、日銀が6兆5千億円の日本株を買い越して市場を調整している状況である。

日銀は、東証一部に上場している全株式の平均値が下がった日の翌日に上場投資信託(ETF)を購入するという巧妙な手法を用いており、2019年3月末で、東証1部の時価総額の6%超を保有するまでに至っている。2019年3月末時点で、上場企業の49.7%の大株主が日銀である。

海外機関投資家はアベノミクス当初に日本株を積極に買い、累計買越額は2015年には約20兆円に達したが、その後は売り越しに転じた。その結果、海外機関投資家による日本株売りを、通貨発行権を有する日銀が買って吸収するような、かなり悍ましい構図になっている。

特に海外機関投資家の期待が高かったのはアベノミクスの第三の矢であった。しかし、海外機関投資家はアベノミクスの効果を見定めることができず、日本株を持つ理由を失っているとされる。

今のペースで、通貨発行権を有する日銀が上場投資信託を買い続けると、数年後には日銀が最大の「日本株投資家」になってしまう。

1790年に マイヤー・アムシェル・ロスチャイルド(Mayer Amschel Rothschild) が「私に一国の通貨の発行権と管理権を与えよ。そうすれば、誰が法律を作ろうと、そんなことはどうでも良い(Let me issue and control a nation's money and I care not who writes the laws.)。」と言ったとされる。

もともと、英国中央銀行はウィリアム3世の時代の1694年に大規模な軍事費を調達する目的で創設されている。英国中央銀行の初代総裁ジョン・ウーブロン(John Houblon)である。国債を発行して軍事費をまかなうという財政政策が1694年に財務府長官になったチャールズ・モンタギュー(Charles Montagu)により提案されている。

なお、世界で最初の中央銀行は1668年創立のスウェーデン国立銀行(Sveriges Riksbank:リクスバンク)であり、1694年創立の英国中央銀行(イングランド銀行)は世界で2番目に古い中央銀行となる。

又、通貨発行権のイングランド銀行による独占が事実上規定されたのは1844年のピール銀行法(Peel Banking Act)であり、流通銀行券がイングランド銀行券によってのみ充足されたのは1921年であるので、イングランド銀行が現代の意味における「中央銀行」になったのは20世紀になってからである。

上述のロスチャイルドの「私に一国の通貨の発行権と……」の発言は、トーマス・クッシング・ダニエル(Thomas Cushing Daniel)が第28代大統領トーマス・ウッドロウ・ウィルソン(Thomas Woodrow Wilson)に宛てた手紙に残っている(Thomas Cushing Daniel,"letter to President W. Wilson", May 8, 1913)。

ロスチャイルドの中央銀行制度に反対していたベンジャミン・フランクリン(Benjamin Franklin)とダニエル家は親しかったようである。フランクリンは1790年の4月に亡くなった。フランクリンの死後の1791年に第1合衆国銀行の法案が通ってしまい、20年を期限とするロスチャイルド家の私的な中央銀行が設立される。

もともと、1775~1783年の米国独立戦争は、国家の「独立」のためではなく、ロスチャイルド家との通貨発行権をめぐる戦いだったと言われている。独立戦争に勝利した米国の金融は英国が握っていた。

その後、1913年にウィルソン大統領はオーウェン・グラス法(Owen- Glass bill)にサインし、アメリカの中央銀行であるFRB(連邦準備制度)が成立した。ウィルソン大統領は晩年、「私はうっかりして、自分の国を滅亡させてしまいました」と言ったともいわれている。

ウィルソン大統領以降、第35代ケネディ大統領が1963年に通貨発行権をFRBから政府の手に取り戻した。しかし、そのわずか半年後にケネディ大統領は暗殺され、通貨発行権はFRBに戻った。

我が国の問題に戻ると、海外機関投資家が投資する企業となるためには、技術革新により、企業の競争力や魅力を高める必要がある。それには特許等の知的財産権が必須となるはずである。

§4 E・グレヤーズの警告

世界経済の減速感が強まり、各国の中央銀行が金融緩和方向にかじを切っている。「金融緩和」とは、景気が悪化したとき、国債を買い上げたり政策金利や準備率を引き下げて通貨の供給量を増やす政策をさす。

デフレ圧力への懸念が根強い米国FRBは、2019年7月31日に利下げに転じる見込みである。しかし、中央銀行による金融緩和はまやかしに過ぎない。

スイスの投資コンサルタントとして有名なエゴン・フォン・グレヤーズ(Egon von Greyerz)は、2014年頃から、「すべての中央銀行は破産して、そのため、世界の金融システムは残存することができず、全世界規模の崩壊が目の前にある」という警告を出し続けている。

https://marketsanity.com/egon-von-greyerz-world-will-never-be-able-to-cope-with-leverage-of-bond-implosion/

これに対し、元米政府財務次官補ポール・クレイグ・ロバーツ(Paul Craig Roberts)も、われわれが世界規模の経済崩壊に直面しているというE・グレヤーズの見方は正しいと述べている。

国際金融協会(IIF)の調べによると、2018年1~3月期の世界債務 過去最高2.8京円、世界のGDPの3.18倍まで上昇してしまった。通貨発行権を有する各国の中央銀行による量的金融緩和が原因とされている。

「量的金融緩和」とは、国債や手形の買い上げによって通貨の供給量を増やす政策をいう。米国、中国、日本で世界債務の半分以上を占めているようである。

P・C・ロバーツによれば、世界のデリバティブ(金融派生商品)は1500兆ドル(18京円)になるという。ますます、実物経済と金融経済の乖離が進行している。

https://kingworldnews.com/danger-the-twin-crack-ups-set-to-impl

実物経済と金融経済の乖離を避けるためには、イノベーションに投資できる金融界が存在する構図が必要になる。前回のコラムで紹介したE・プレスコットのリアルビジネスサイクル(RBS)理論が重要となるゆえんである。

知的財産の活性化による我が国の経済の実物経済の成長を図るしか道は残されていないはずである。それには実物経済の価値の創造と、この価値の創造に見合った金融界からの正しい投資が必要になる。

RBS理論が指摘するとおり、中央銀行によるまやかしの金融政策ではなく、イノベーションによる実物経済の価値の創造が必要である。

なお、2019年4月13日付け日本経済新聞によれば、RBS理論に対し、ニューヨーク州立大学のステファニー・ケルトン(Stephanie Kelton)教授は、「デフレ脱却には財政支出の拡大が必要である」と主張している。

ケルトン教授は、日本が「失われた20年」と呼ばれる状態に陥ったのは、インフレーションを恐れていたことが原因であると指摘しているが、インフレーションを防止するには、財政支出に見合った実物経済の価値をイノベーションで増大させればよいはずである。

このコラムの第59回の図3は、米国の経営学者マイケル・ポーター(Michael Porter) が、著書『競争優位の戦略』の中で用いた「バリュー・チェーン(Value Chain:価値連鎖)」が、産業界全体で構成されているということを示す模式図になる(M.E.ポーター著、土岐坤他訳、『競争の戦略』、ダイヤモンド社、1985年)。

産業界全体で、購買した原材料等に対して各産業のそれぞれのプロセスにて付加価値が付加されるような、各産業におけるイノベーションが求められる。ケルトン教授の説に従うとしても、財政支出が可能なイノベーションの創出とそれを保護する知的財産権が重要になるであろう。

辨理士・技術コンサルタント(工学博士 IEEE Life member)鈴木壯兵衞でした。

そうべえ国際特許事務所は、発明や考案に至る前の種々の創作活動のご相談や、権利化可能な明細書の作成をお手伝いします。

http://www.soh-vehe.jp