マンション経営の物件選びは1ヶ月あれば十分

皆さんこんにちは。

和不動産の仲宗根です。

本日は、【マンション経営の節税『所得税』『住民税』『相続税』への効果】についてです。

受けられる節税効果

マンション経営を始めると、避けて通れないのが税金の問題です。確定申告をしなければいけなくなるので、面倒だな…と思われるオーナー様もおられるかもしれません。

ところが、確定申告を行うことで、マンション経営という事業投資だからこそ受けられる節税効果があります。

節税の恩恵は、何もしないままでは受けられません。税金対策について知っておくことは非常に重要です。今回は、マンション経営における節税効果について解説いたします。

最も高い相続税の節税効果について

マンション経営の最も大きなメリットである収益以外にも、プラス面は色々とあります。特に節税効果に関しては、期待できるところが大きいと言えます。

では、どんな税金にその効果があるのでしょうか?

税金と言ってもさまざまです。相続税、所得税、住民税…実は、これらの3つの節税対策にすべて有効なのがマンション経営なのです。では、どのように節税効果がもたらされるのか、ひとつずつ確認していきましょう。

まずは、相続税を見てみます。

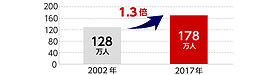

2015年1月1日以降から基礎控除額が改正されることにより、全国的に課税対象者が大幅に増加すると予測されていました。何も対策を取らなければ、相続時の税額は大きくなってしまいます。

相続の際に現金や株といった有価証券等は100%課税対象ですが、不動産投資の際は、課税対象が基本的に約60%に引き下げられます。

保有しているマンションを投資不動産として第三者に賃貸すると、建物の評価額がさらに30%控除されます(物件によって異なります)。

また、小規模宅地の特例制度があり、敷地の種類によって限度面積に対して評価額が減額されるので、土地の相続税評価額はさらに減額されます。

このような理由から、親が所有してきた土地を節税目的で相続し、マンション経営を始める人が増えました。

同じ資産価値でも、有価証券に比べてマンション経営の方は節税効果が高いと言えます。

具体例で見る相続税の節税効果とは?

法改正前までの相続税控除額は、「5000万円+1000万円×相続人数」で、最高税率は50%でした。改正後は、「3000万円+600万円×相続人数」となり、最高税率は55%に上がりました。

たとえば、基礎控除後、5000万円の現金を持っていたとします。その場合の相続税額は、5000万円-200万円(控除額)×(税率)=960万円

では、この5000万円で賃貸用マンションを購入するとすれば、どうなるでしょうか?相続する資産が約1500万円と見なされることになります。

なぜかと言うと、マンションを相続する場合の資産価値は、固定資産税評価額となり、それは、現金に対して約20%~約30%に当たるからです。

そうなると相続税額は、1500万円-50万円(控除額)×15%(税率)=217.5万円です。

現金と比較すると、約740万円も節税効果があるのがわかります。

次に、所得税と住民税について確認しましょう。

マンション経営で得た収益の課税金額は、家賃収入や礼金、更新料といった不動産収入から必要経費を引いた金額が課税対象となります。それを元に所得税を計算し、そこから住民税も算出されます。

マンションを購入すると発生する必要経費は、どんな項目になるでしょうか。

支払い利息、 減価償却費、 損害保険料、 旅費交通費、通信費、宣伝広告費、

管理委託費、 水道光熱費、 修繕費、租税公課等…といった費用区分を書類に記帳し税務署に確定申告することになります。

サラリーマン等の給与所得者がマンション経営をした場合、その年の課税所得から、さらに申告上の赤字を差し引き損益通算ができるというメリットがあります。

損益通算というのは、マンション経営の確定申告の収支を他の収入と合算して計算することができる仕組みのことです。

たとえ、マンション経営が確定申告をする上で赤字の収支となっても、サラリーマンの収入と損益通算できるので所得税は節税されます。

具体例で見る所得税と住民税の節税効果とは?

では、具体的に例にあげてご説明すると、たとえば課税所得が500万円の場合、所得税は、

500万円×約20%(税率)=100万円(※税額控除は考慮していません)となります。

ただし、マンション経営の収支が申告上マイナス50万円だとしたら、

(500万円−50万円)×約20%(税率)=90万円(※税額控除は考慮していません)となります。

これは、50万円×約20%(税率)=10万円の節税効果があるということになります。

では、住民税を算出してみましょう。

住民税は一律10%なので、

50万円×約10%(税率)=5万円

合計すると、15万円の節税効果があることになります。

また、「減価償却費」に関して、忘れてはいけないチェックポイントです。

マンションという高額の不動産を購入した場合は、その購入費用を一定の年数に分割して経費計上することが認められており、それを「減価償却費」と呼んでいます。

減価償却費は帳簿上では「支出」になりますが、実際に現金は動きませんので、毎年の収益を低く抑えることができるのです。

赤字になった場合、税金を支払う必要がなくなります。サラリーマンでマンション経営をしているならば、納めた税金が「源泉徴収」として還付されることもあります。マンション経営における節税効果は、会社員こそ、そのメリットを実感できます。

今回のコラムは、ここまでです。最後までお付き合い頂きましてありがとうございます。次回のコラムもお楽しみに!

和不動産 仲宗根和徳

----------------------------------------------------------------------------------------------------

和不動産では年間150回以上、不動産投資セミナーを開催しています。

セミナーでは、不動産投資における注意点・収益物件の選び方などを解説する、基本的な知識が身につく初心者向けセミナーから、大家業を通じて発生する設備交換などの修繕費・管理費といった経費について解説するもの、新築・中古、一棟・区分など、物件種類や規模によって変化するリスクについて解説するもの、金利やローン返済のコツ・運用方法や売却を解説するもの、相続・税金対策、資産管理・空室対策、最新の経済状況と、それが不動産投資市場にどのような影響を及ぼすのかなど……

様々なテーマをご用意しており、初心者だけでなく、すでに家賃収入を得ている不動産投資経験者の方や投資家の方からも高い評価をいただいています。特に都市開発に関する最新データや、エリアや立地に関わるセミナーも人気です。

セミナーの開催予定一覧はこちらからご確認ただけます。ぜひチェックしてみて下さい!