15%となる中小法人の軽減税率

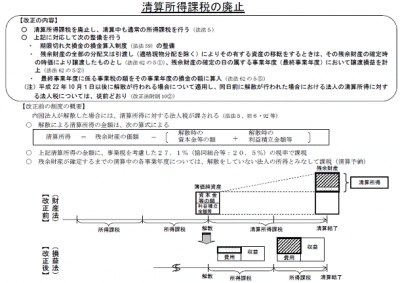

1.会社解散・清算時の課税方法

平成22年10月1日以後、会社を解散・清算したときの課税方法が見直されています。

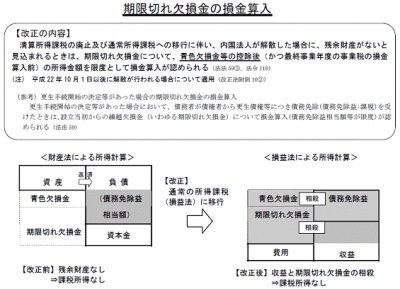

会社を解散・清算したときに、債権者に対する弁済ができないものについて債務免除を受けるケースが少なくありません。債務免除を受けることによる債務免除益が税法上、益金の額に算入されます。

益金の額から損金の額を控除して所得金額を算出しますが、多額の債務免除益が発生した場合には、青色欠損金の控除により課税所得が生じない、さらに、青色欠損金の控除でたりない場合には、「残余財産がないことが見込まれる」ことを要件として、期限切れ欠損金(7年間の繰越期間を経過した欠損金)の損金算入が認められます。

2.「残余財産がない」は、その事業年度終了の時の現況により判断、事業年度終了の時に債務超過でなければ、期限切れ欠損金の損金算入できない

貸借対照表(処分価額による)が債務超過となっていれば「残余財産がないと見込まれる」場合に該当しますが、期限切れ欠損金の損金算入が認められるためには、期限切れ欠損金の損金算入の適用をうけようとする事業年度終了の時の現況により、残余財産がないことを示す必要があります。したがって、一定の現預金を残した状態で債務免除を受けますと債務超過でなくなることになります。とりわけ中小企業においてオーナー個人からの借入金について債務免除を受けるようなケースでは、本来であれば一部でも弁済できる資金が残っているにもかかわらず、あまりそれを考慮しないで安易に債務免除を受けるような場合もあり得ます。 債務免除を受けることにより、当該事業年度終了の時に債務超過でないときは、その期に期限切れ欠損金を損金算入することはできません。多額の債務免除を受けたような場合では、青色欠損金で控除しきれないことも十分あります。一部でも弁済可能な資金は返済に回したうえで、清算費用に充てられる現預金だけ残して、残りの資金を債務免除に充てれば、結果として残余財産はゼロになりますので、期限切れ欠損金を使用することができることになります。

なお、確定申告書に期限切れ欠損金額の損金算入に関する明細の記載があり、かつ、残余財産がないと見込まれることを説明する書類の添付がある場合に限り、適用することとされています。

ご提供する業務とその報酬を明確にして、お客様に最適なサービスをご提案 佐々木税理士行政書士事務所

生前贈与・遺言・遺産分割、相続税対策なら 佐々木税理士行政書士事務所

飲食に特化した税務会計スキルで料理・飲食店の利益をつくる 佐々木税理士行政書士事務所