<2021年9月3日(金)> 京都リビング新聞社カルチャー倶楽部 「知っておきたい!はじめての相続基礎知識」

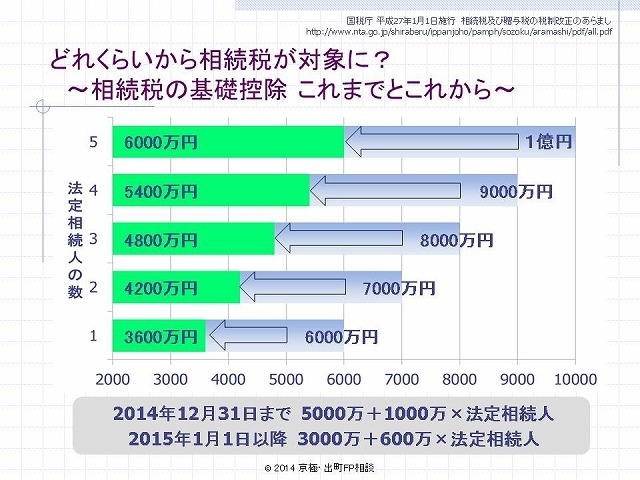

2015年1月1日より相続税と贈与税の仕組みが変わります。

2013年、日本では約127万の人が亡くなり(2012年は約126万人)、相続税の対象となった人は約5.3万人(同約5.2万人)おられました。率にして約4.3%(同約4.2%)、24人に1人が相続税の対象となっています。4%台前半の割合はこの10年ほど変わっていません。

この割合が1.5倍ほどに増えるのではないかと報道や専門家からは発信されています。それは基礎控除と言われる相続税がかかってこない最低限のラインが下がるからです。

具体的に見ていきましょう。

-----

夫婦と子ども2人の4人家族で、夫が亡くなるケースで考えます。

2014年12月31日までの仕組みは次の計算式でした。

5000万+1000万×法定相続人の数

夫が亡くなることで、その資産を受け取るのは妻と2人の子ども合計3名です。

5000万+1000万×3名=8000万円

8000万円までの資産には税金がかからないということです。

2015年1月1日からの仕組みは次の計算式に変わります。

3000万+ 600万×法定相続人の数

これを同じ家族に当てはめてみると、

3000万+ 600万×3名=4800万円

8000万円と比べると6割まで下がります。

これはかなりインパクトがあると言えます。「相続税がかかる人が増えますよ」「相続対策しましょう」というアナウンスが多かったのはこのことが原因です。

この仕組みをまとめたのが次の画像です。

-----

相続税がかかるかもしれないから専門家に相談しましょうと不安をあおるつもりはありません。

今回の改正で数億円以上をお持ちの場合には税率も上がりますので、確かに何億も何十億も持っておられるいわゆる資産家と呼ばれる方々にとっては影響は大きすぎるものだと思います。

でも(失礼ながら)このコラムを読んでくださっている方々のほとんどはそんなことはないはずです。

先ほどのケースで仮に5000万円の資産があったとしましょう。基礎控除4800万円を超えているのは200万円だけですので、計算式を当てはめると相続税は20万円です。(さまざまな特例は含めていません)

5000万円の資産が遺され20万円の税金を納めることで、遺された家族が困窮してしまうということは想像できません。税金申告の手間はあるとしても、不安をあおられるようなことではないと考えます。

-----

ファイナンシャルプランナー(FP)として、相続において確認してもらいたい第一番目は「登場人物」です。

対象となる人(被相続人)が亡くなることで、その資産を誰が受け取ることになるのか。登場人物とは受け取る人である法定相続人を意味し、この登場人物を何よりも優先して把握していただきたいのです。

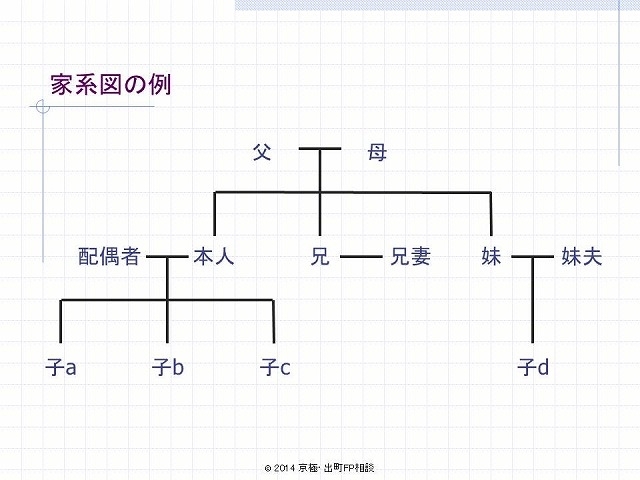

まず次のような家系図を書いてみてください。

ご自身が中心でもご両親が中心でも構いません。

いくつかのケースを考えてみましょう。

【ケースA】本人が亡くなった場合

相続の登場人物は配偶者と子ども3人です。

配偶者と子、わかりやすいですよね。

配偶者が先に亡くなっていたとすると、子ども3人だけが対象です。

【ケースB】父が亡くなった場合

相続の登場人物は配偶者である母と子どもである兄・本人・妹です。

ケースAと同じで配偶者と子、わかりやすいですよね。

母が先に亡くなっていたとすると、兄・本人・妹の3人だけが対象です。

【ケースC】兄が亡くなった場合

兄夫婦には子どもがいませんので、相続の登場人物は配偶者である兄妻と両親です。

兄弟姉妹よりも先に両親が登場人物となります。

兄妻が先に亡くなっていたとすると、両親だけが対象です。

【ケースD】兄が亡くなった場合(既に両親ともに他界していた場合)

子どもがおらず両親も他界していたとすると、ここではじめて兄弟姉妹です。

相続の登場人物は配偶者である兄妻と本人・妹です。

兄妻が先に亡くなっていたとすると、本人と妹だけが対象です。

【ケースE】兄が亡くなった場合(既に両親と本人が他界していた場合)

ケースDの応用です。

相続の登場人物は配偶者である兄妻と本人・妹ですが、本人は既に他界しています。

では兄妻と妹だけかと思われそうですが、ここで本人の子ども3人が登場します。

これを代襲(だいしゅう)相続といいます。

まさに相続が本人の代わりに子どもたちへ襲ってくるわけです。

-----

相続って何だろう。相続って考えておいたほうがいいかな。このように感じられるタイミングとは身近な身内が高齢になったときや、身内に突然不幸があったときが代表的かと思います。

まずは何をすべきか。それは登場人物の確認です。

手書きでも何でも構いません。家系図を書いてみてください。

それが相続を考える第一歩となります。

-------------

■相続ミニセミナー情報<180109追記>

知っておきたい!はじめての相続たいせつな基礎知識

http://mbp-japan.com/kyoto/money-2nd/column/17608/

不定期で開催していますのでぜひご参照ください。

その他のセミナーのスケジュールや考え方はこちらをご覧ください。

ブログカテゴリー : 自主開催セミナー情報

-------------

■参照web

・相続税及び贈与税の税制改正のあらまし(平成27年1月1日施行)【国税庁】

http://www.nta.go.jp/shiraberu/ippanjoho/pamph/sozoku/aramashi/

・報道発表資料(プレスリリース)目次【国税庁】

https://www.nta.go.jp/kohyo/press/press/press.htm

・人口動態調査【厚生労働省】

http://www.mhlw.go.jp/toukei/list/81-1a.html

-------------

■過去参照コラム

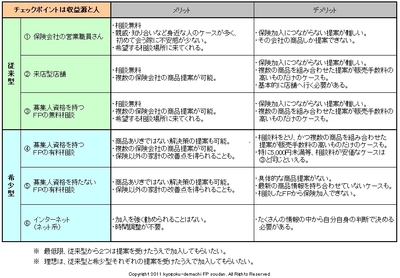

・ファイナンシャルプランナー(FP)に相談できること。

http://mbp-japan.com/kyoto/money-2nd/column/6900/

・ファイナンシャルプランナー(FP)へ相談する際に注意したいこと、確認すべきこと。

http://mbp-japan.com/kyoto/money-2nd/column/11778/

ご意見・お問い合わせはこちらから。

https://mbp-japan.com/kyoto/money-2nd/inquiry/personal/

日々をつづった日報はブログにて。【2009年9月より毎日更新中】

http://kyogokudemachifp.blog14.fc2.com/

------------------

京極・出町FP相談 ~お金にもセカンドオピニオンを~

http://money-2nd.com