マンション経営の物件選びは1ヶ月あれば十分

皆さんこんにちは。

和不動産の仲宗根です。

本日テーマは、【マンション経営の返済はできるだけ短くがコツ】です。

ローン返済期間で短期と長期、どちらが得策?

マンション経営では、金融機関から借入し、ローンを組むのが通常です。では、ローン返済期間は、長期が良いか、短期が良いか…今回のコラムでは、返済期間について確認していきましょう。

返済期間を短くして総支払額を抑えるのがベストですが、月々の負担が重くなってしまうのではないか…という不安があるのではないでしょうか。

返済期間が違うだけで「総返済額」と「毎月の返済額」は、かなり違ってくるのです。

では、ローン返済期間で短期と長期、どちらが得策なのか解説いたします。

マンション経営におけるローンの返済期間は、短い方がお得!

マンション経営をする際のローン返済において、その返済期間は短い方が良いのか長い方が良いのか迷っている人が多いかもしれません。

毎月の収入面を最優先に考えるならば、収入が多い方が良いに決まっています。

それならば、ローンはできるだけ長い方がお得ということになるのでしょうか?

前回のコラムで内部収益について申し上げましたが、ここで内部収益について、再度復習してみます。内部収益とは、ローンの残債から売却価格を差し引いた金額でした。

残債を少しでも早く減らす方が売却益としては有利になり、お得だとご説明しました。

そのような考えを基本にすると、ローン返済期間を長期に組むと残債がなかなか減らないということがわかってきます。

ローンの完済が長期に渡り終わらなければ、内部収益も悪くなるばかりです。

ローンは借金と同じなので、コストとなる金利が発生する期間は、できるだけ短くなるようにした方が良いでしょう。

すなわち、マンション経営におけるローンの返済期間は、長いより短い方が良いと言えます。

それでもなお、融資期間は長くとってなるべく毎年のキャッシュフローを増やす方が良いのではないか…という考えの人のために、もう少し具体的にご説明しましょう。

返済期間が短いと内部収益もよくなる

たとえば、2000万円を金利2%で、銀行から借入したケースについて考えてみましょう。

35年ローンを組んだ場合と、25年ローンを組んだ場合、各々を比較してみます。

35年ローンの場合では、月々の返済額が6万7千円、総返済額は2783万円となります。

25年ローンでは、どうなるでしょう。月々の返済額が8万5千円、総返済額は2544万円となります。25年ローンを組んだケースでは、35年ローンより毎月の返済額がやや高くなりますが、総返済額では、239万円も少なくなるという結果になり、支払い利息は収益に転換されることになります。

また、早くローンを完済すれば、その後は家賃収入がそのまま収益となります。

ローン期間を短くすることで内部収益もよくなるので、マンション経営としての運用実績は、トータルで考えると25年ローンの方がお得になります。

さらに、融資期間が2倍違うケースでは、キャッシュフローが2倍以上増えるのですが、しかしながら、それは利益ではありません。

利益はむしろ融資期間が短い方が多くなります。ローンの借入後、月日が経過するほど、融資期間が短い方が利益が高くなる仕組みになっています。

月々のキャッシュフローがマイナスでも返済期間を短縮する

一方、現状として、多くの人が毎月のキャッシュフローをプラスにすることを優先に考えています。これは、非常にもったいないことで、短いローン期間の方が効率が良いと考えられます。

ここで整理しましょう。まず言えることとして、マンション経営で大切なのは内部収益です。

ローン返済期間が長くなると、内部収益は悪化するので、たとえ月々のキャッシュフローがマイナスでもローンの返済期間を短縮する方が効率が良いと言えます。ここがポイントです。

マンション経営で失敗してしまう人の特徴は、毎月のキャッシュフローにこだわりすぎて内部収益について考えが及んでいないということです。

また、焦ってマンションの頭金を貯めたり、あるいは頭金の貯蓄のために何年も年月を費やしたりするのはよくありません。

マンション経営では、頭金が少なくても、より早く始め、早く返済し、減った残債に頭金を投下した方が得策です。

短期でローン返済期間を組むことで、総返済額は小さくなり、融資期間を長期で組む場合よりも、長い目で見るとお金は残ります。

ローンの際の金融機関の審査で重要な利益、純資産ともに、融資期間が短いほうが高くなります。

もちろん、購入物件単体でのキャッシュフローがプラスである必要があります。しかし、そのために融資期間を長く設定するとその後の利益と純資産に悪影響を及ぼし、次の融資を受ける際に不利になります。

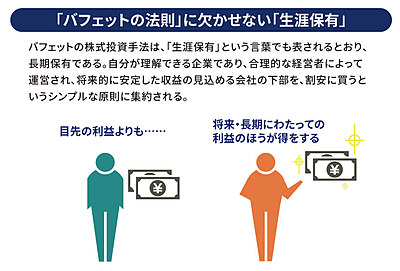

マンション経営は目先の家賃収益だけではなく、トータルに考えることが大切です。

今回のコラムは、ここまでです。最後までお付き合い頂きましてありがとうございます。次回のコラムもお楽しみに!

和不動産 仲宗根和徳