中古ワンルームマンション市場とマンション経営メリット

こんにちは。

和不動産の仲宗根です。

【投資用ワンルームマンションがお得な理由】が本日のテーマです。

何故不動産投資の手段として、投資用ワンルームマンションが多くの方から選ばれているかご理解いただければ、幸いです。

様々な角度や視点からリスクを予測し損失を出さない試算

低金利の現代において、貯まったお金は積極的に運用して増やす姿勢が求められています。

投資用ワンルームマンション経営は、購入したマンションを貸し出して家賃収入を得てお金を増やす方法です。

自己資金がわずかでも、ローンを利用して投資用ワンルームマンションを購入出来るため、今や色々な世代の人達が挑戦する財テクの1つとなりました。

家賃収入からローン返済や諸経費を差し引いた利益は、毎月の現金収入となり、銀行にお金を預けて利息を受け取るよりも高い利回りが期待できます。

投資用ワンルームマンションは一見とても魅力的に思えますが、入居者が見つからないと家賃収入は途絶えますし、ローンの金利が社会情勢により急激に上がって、返済金額が増えてしまうといったリスクもあります。

空室が続けば、家賃を値下げして入居者を確保しなければならない事態も想定されるため、投資用ワンルームマンションを行う前には、あらゆる角度や視点から、リスクを予測し損失を出さないように試算しておかねばなりません。

→和不動産の不動産投資セミナーはこちら

手持ち資金が少額でも始められるワンルームマンション投資

1970年~1980年代の年率8%の定期預金の時代は終わりを告げ、現在は年利1%を下回る低金利が続いています。

毎日の生活を切り詰めて節約を貫きお金を貯めても、単に銀行に預けているだけでは、その我慢に見合った見返りは手に入らなくなっています。

私たちは、色々な方法で自分たちのお金を増やしていかなければなりません。

不動産やマンション経営は、株やFXといった他の資産運用方法とは違い、自己資金が少なくてもローンを組んでマンションを購入し、得られた家賃収入からローンや諸経費を引いたとしても現金収入を毎月得ることができます。

最初は、投資用ワンルームマンションを所有し管理することに不安や躊躇を感じるオーナー様が多いのですが、正しい知識を持って経営に取り組めば、そこから得られる収益は、お金を運用せずに銀行に置いたまま利息を受け取るよりもはるかに多くなり、やがてローンを返済すれば、得られる収益はさらにアップする魅力があります。

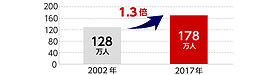

都心への人口集中や核家族化、晩婚化が進んでいる背景もあり、特にワンルームマンション経営は、20代独身層の人たちでも10万円程度の自己資金から始めることができる資産運用として注目を集めています。

投資用ワンルームマンション経営のシミュレーション

では、実際に投資用ワンルームマンションの経営をシミュレーションしてみましょう。

もちろんこのように必ずしも上手くいくとは限りませんが、大まかなイメージをつかんでみてください。

自己資金200万円で、2000万円のワンルームマンションを購入

借入金額1800万円、年利2.5%、35年返済とした場合

(1)年間収入: 114万円(9.5万円×12カ月)

(2)年間支出: 97.5万円

・ ローン返済:77万円

・ 空室控除と諸経費: 20.5万円(空室率2%、諸経費15%で計算)

(3)年間利益:(1)-(2)=16.5万円

2015年銀行の定期預金全国平均は0.025%となっています。

ワンルームマンション経営をせずに、貯金をそのまま定期預金に置いておくと、

自己資金 200万×0.025%=500円の利息にしかなりません。

定期預金は中途解約をすれば、満期利率が適用されませんし利息受け取り時には税金が発生するため、実際には500万円よりも受け取る金額は少なくなります。

いかがでしょうか。

とはいっても、何事も全て上手く行くわけではありません。

投資用ワンルームマンション経営のお得な理由についてお話ししましたが、リスクもあります。

次は、それらについて説明していきましょう。

ワンルームマンション投資のリスク①~価格変動~

どんな物件でも年月が経てば、その価格は変動します。

土地価格の上昇や下降、経済情勢、そしてマンション管理の良し悪しに左右されて、物件の大半は購入した時の価格から値下がりしていきます。

もし購入後わずか数年で売却すれば、これまでの家賃収入は全てローン支払いと売却による損失額へ充てられ、実質損をしてしまうリスクがあります。

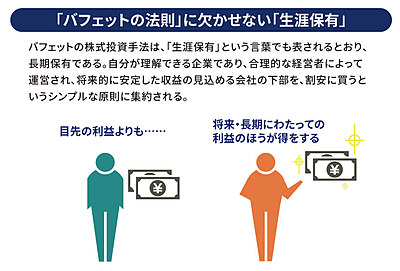

ですからマンション経営は、バブル期のように購入した物件の値上がりを待って短期間で売却して利益を得るのが目的ではなく、必要経費を支払いながら長期的に安定した収入を確保することで高い利回りを得る財テク方法だということを、十分に認識しておかなければなりません。

物件価格が下がったとしても、交通の便や周囲の環境が良い人気エリアにあり空室率が低ければ、賃貸料が劇的に下がるリスクは少なく毎月確実に収入を得ることができます。

逆に空室率が上昇すれば、家賃を下げて入居者を確保しなければならなくなります。

投資用マンション経営は、このようなリスクやその他のコストも徹底的に検証した上で慎重に行わねばなりません。

そして事情により短期間で売却することも想定して、購入を検討することも忘れないでください。

物件選びでは、年月が経っても空室が長く続かない立地条件が良い場所で、建物の日常清掃や設備管理が充実しているなど、マンション管理会社の運営が信頼できる物件を選ぶようにします。

このような物件に巡り会えば、年月が経っても借り手が途絶えることもなく、売却もスムーズに進みます。

ワンルームマンション投資のリスク②~空室~

先に説明したとおり、ワンルームマンションの経営は、空室率の増減によって大きく左右されます。

2013年度の賃貸住宅空室率は、全国で18.9%となっています。

関東地区の空室率が低く、その他の都市や地域はやや高めの数字が出ています。

投資用にワンルームマンションを購入する時は、このような空室率を含めて収支計算を行います。

そして、候補の物件が将来においても賃貸のニーズがあるかどうかを見極めなければなりません。

特に都市部以外の地方の物件を考えるなら、新たな鉄道路線開業や再開発計画、企業誘致や大学の移転といった情報などに常に注意して、候補地の将来の発展の可能性を考えるべきです。

そして建物本体も入念にチェックしましょう。

「自分ならこの物件を借りたいか」という目線で、住居の設備や間取りだけでなく、キッチンやバス、洗面台などの什器や収納の充実度、建物の雰囲気、ポストや自転車置き場などの共有施設、最寄り駅やスーパーまでのアクセスといった利便性を詳しくチェックしてください。

ワンルームマンション投資のリスク③~金利上昇~

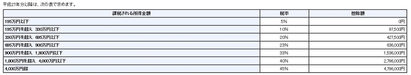

投資用ワンルームマンションを購入する時は、「不動産投資ローン」や「アパートローン」といったローン商品を利用します。

これらのローンは、取り扱う銀行により、融資限度額や金利、借り入れ期間、繰上げ返済などのルールが違っています。

また、一般的な住宅ローンとは違い審査が通りにくいことがあります。

特に金利は変動型が多く、借り入れから年月が経つに連れて利率が上昇する可能性があります。

仲介会社が使う非提携ローンは、金利が3%以上の高金利の商品が多く、収益が上がりにくいこともあるため、自己資金を多めに用意するか、繰り上げ返済をして返済総額を減らす努力をしなければなりません。

不動産投資専門の業者の場合、1%~2%中盤の低金利で長期間借りることが可能です。その場合、キャッシュフローもプラスになりますので、早めの繰り上げ返済で金利の上昇を回避することが可能になります。

投資用ワンルームマンション経営の相談はプロへ

ワンルームマンション経営は、利回りのよい資産運用方法であることがわかっても、ローン返済や空室率の上昇、物価変動のリスクなどを考えると、やはり1人で決断して始めるには相当の勇気が必要かもしれません。

和不動産では、不動産投資についてもっと知りたいとご希望される方々に対してレクチャーを行っています。

このセミナーでは、すでに不動産投資を始めたオーナー様とこれから始めようと考えている人達との情報交換ができる場ともなっています。

他社で物件を購入されたオーナー様も参加できます。

このような場を積極的に利用して、ワンルームマンション経営の情報収集にお役立てください。