銀行融資では決算書の「焦げ付き」をチェックされる

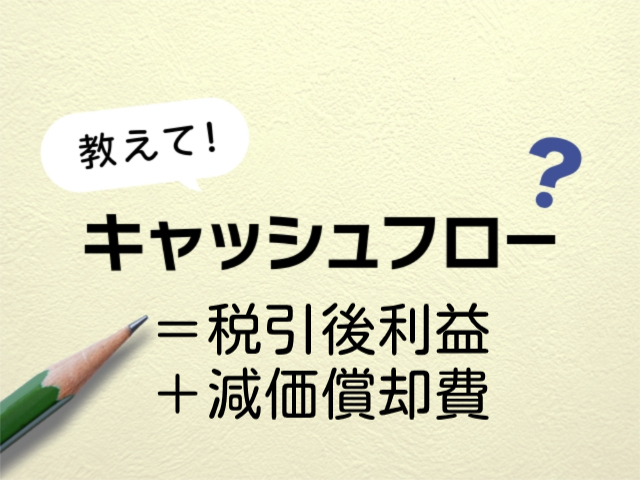

銀行や信用金庫あるいは政府系の金融機関では、顧客からの借入の申込みについて、3期分の決算書において「返す」チカラ、いわゆる返済財源が、備わっているかどうかを審査のポイントとしてチェックをします。この返済財源にあたるのが「キャッシュフロー」と呼ばれるものです。キャッシュフローとは、1年間の経営で、新たに蓄積されたお金のことを指します。

では、具体的に、1年間の収支でプラスになり蓄えられたお金は、先ず、利益として計上されます。その利益に応じて税金を支払いますので、利益から税金相当額を差し引いた「税引後利益」がキャッシュフローを構成します。次に、キャッシュフローを構成するのが「減価償却費」です。減価償却費は経費項目で計上がされていますが、同じ経費の「給料」や「水道光熱費」のように手元からおカネが出ていかない、支払いが発生しない経費です。キャッシュアウトしていないから、その分だけ、使えるお金が溜まっていという見方で、キャッシュフローを次に構成しています。

仮に「税引後利益」が120万円で「減価償却費」が50万円であれば、キャッシュフローは170万円となり「返済財源」として年間170万円の返済が可能であるとの見方が成り立ちます。例えば、収支トントンの決算で、税引後利益が10万円だった場合は、プラス減価償却費50万円で、キャッシュフローは60万円となります。税金をなるべく、支払いしたくないと、利益を極端に抑え節税し過ぎると、借入の際は、返済財源を低く見積もられます。

返済財源が小さくなったことで、思うような借入が出来ず、資金繰り全般が厳しくなったケースがあります。社長さんは、今後の借入のことも考慮して、ある程度の利益を確保しながら、経営を舵取りしていく責任があります。

業務案内 https://soudan-aite.net/bank/

跡継ぎ(後継.二代目)悩み応援サポート那覇ブログ

☞ https://telblob.ti-da.net/

同続・家族経営の「経営者」とその「ご家族」の皆さま

ビジネスやプライベートで気掛かりな事はありませんか?

誰にも話さず抱え込むと精神的にも肉体的にも疲弊します

「話すことで楽になった」との声を数多くいただいております

ストレス解消に! 不安解消に! 現状の善し悪しの判断に!

ZOOM(全国対応)と出張訪問で対応中 お気軽にお問合せ下さい

詳しくはコチラから☞ https://soudan-aite.net/anshin-support/