掛金全額所得控除のものすごさ 自分でつくる将来資金!個人型確定拠出年金 iDeCoセミナー

つみたてNISA(少額投資非課税制度)とiDeCo(個人型確定拠出年金)の利用は将来に向けた着実な資産形成として超オススメです。

「お得」とも表現されるほど有利な制度であることは間違いありませんが、それぞれのメリット・デメリットを考えるだけではなく全体でのとらえ方をぜひ知ってもらいたいです。

毎月11万円!?

この数年での老後(※)不安を強くあおる報道や、2017年からのiDeCo・2018年からのつみたてNISAの開始、そして昨今の動画配信の活況もあって、投資信託積立購入による資産形成の認知が高まっています。

一般的な会社員で夫婦ともに40歳での例を考えてみます。

それぞれ上限として、

・iDeCo 月23,000円(=年276,000円)

・つみたてNISA 月33,333円(=年400,000円)

これを夫婦2人で考えれば月あたりの合計は112,666円となり、1年では1,352,000円、20年の合計では2704万円もの積立総額に達します。

お得な制度といっても、月11万円を超える積み立ては現実的でしょうか。住宅ローンの返済や子どもの教育費、そして家族旅行や趣味・習い事など他に問題なく確保できそうでしょうか。

2700万円もの元手が適切に20年運用されればそれなりに増えることでしょう。でも、他の預貯金などの資産とのバランスはいかがでしょうか。

預貯金の確保はとても大事

遠い将来に使うためのお金をしっかり準備できているとはいえ、今の預貯金に余裕がなく資産構成が投資信託ばかりの場合、仮に将来の使おうとした直前に経済危機などがあって大きな相場下落が起これば心理的に現金化は難しいことが考えられます。スズメの涙もないほどの利息しかつかないといっても、一定の預貯金の確保はとても大事です。

まずは大前提の確認をお勧めします。それは60歳や65歳まで働くことでの将来受け取る公的年金(老齢年金)の見込額です。

将来受け取る年金額にイメージを持てなければ、自助努力としてどれだけの資産形成を目標にすべきか明らかにすることはできません。

iDeCoやNISAといった非課税の有利な仕組みは確かに魅力的です。日々強くあおられる将来への不安もあって、必要に迫られる気持ちもわかります。

でも、現役世代は今を生きています。今まさに、もしくは近い将来に必要なお金のことも踏まえたうえでのバランスを考えてみましょう。

※ 個人的に「老後」という表現が好きになれません。情報発信においては「リタイア後」を使っています。

過去参照記事

・何も「問題」を感じない内容ですので常に「2000万円の話題」と言い換えています

https://mbp-japan.com/kyoto/money-2nd/column/5065095/

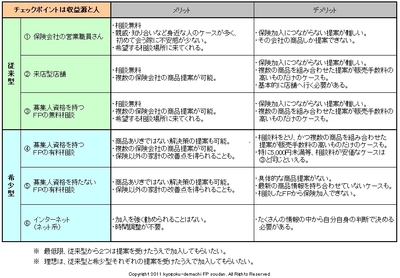

・ファイナンシャルプランナー(FP)の役割とは

https://mbp-japan.com/kyoto/money-2nd/column/2612286/