確定拠出年金のことをファイナンシャルプランナーに相談する<1>企業型の商品選びについて

2回目の今回は、確定拠出年金【個人型】についてです。まずはじめに1回目と同じことを書きたいと思います。

このコラムを読んでくださっている方々の多くは、既に個人型を始めている人や強く興味をお持ちの方ではないでしょうか。興味をお持ちの方々はおそらくさまざまな情報をつかみやすいタイプの人だと思います。そうではない方々にこそ広く知ってもらいたい内容だと感じます。これまた悩ましいです。

さて、勤務先で退職金制度として導入されている確定拠出年金【企業型】とは異なり、確定拠出年金【個人型】は自営業などの国民年金の保険料を納めている人(第1号被保険者)と、勤務先で確定拠出年金【企業型】や厚生年金基金などの企業年金制度の導入されていない人(国民年金の第2号被保険者)が活用できる制度です。詳しくは別の記事で書きます。

通常はこの制度を利用できるのはどんな人なのかという内容から解説するのが個人型の王道かもしれませんが、このコラムでは何よりもまずメリットを強調していきます。

-----

確定拠出年金【個人型】の最大のメリットは、いわゆる節税です。これ以上でもこれ以下でもありません。もちろん他にもメリットはあります。節税と言われても「???」となってしまわれるかもしれません。でも、最初のきっかけとして強く知っていただきたいのは「節税」この2文字です。

会社員の方々は今すぐに、このコラムを読み進める前に、源泉徴収票を探してきてください。あわせて、5~6月に給与明細と一緒に配られる住民税の決定通知書(細長い紙)も並べてください。

源泉徴収票にある所得税額、決定通知書にある住民税額、あわせていくらあるでしょうか。数万円でしょうか。十数万円でしょうか。数十万円でしょうか。確定拠出年金【個人型】を活用することで、この2つの税額を減らすこと(節税)ができるのです。

確定拠出年金【個人型】とは節税メリットをうまく使いながら、自分自身で退職金を作る仕組みと考えてください。銀行預金や生命保険を活用したり、自分自身で投資・運用することで将来に向けた資産形成を進めるのもたいせつなことです。

ただし、当たり前のことですが銀行預金の積み立てを毎月1万円続けても、投資信託を毎月1万円積み立てても節税の仕組みはありません。生命保険料控除や個人年金保険料控除の使える生命保険や個人年金保険も確かに税金を少なくできる効果がありますが、確定拠出年金【個人型】に比べると、その威力は大きくありません。

また、預金の利息よりも生命保険の貯蓄性よりも投資・運用で得られる収益よりも、圧倒的に効率よく確実に得られるのが節税メリットなのです。

この制度を活用できる対象者は約3600万人だそうです。

それに対して、実際に活用しているのは18万人強。

さあ、見ていきましょう。

-----

節税について具体的に確認する前に公的年金の情報に触れます。数字は概算です。

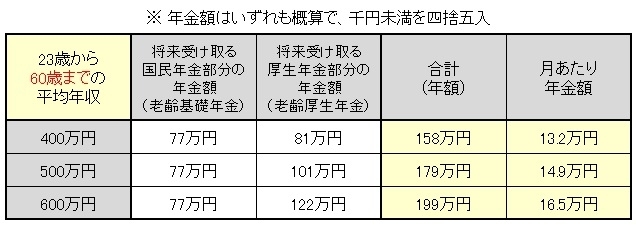

23歳で就職して60歳の退職まで37年間の平均年収が400万円だったとします。20歳から就職するまでの3年間も漏れなく国民年金を納めていたとします。

将来受け取る公的年金は、国民(基礎)年金部分の年額がおおよそ77万円、厚生年金部分の年額がおおよそ81万円ですので合計で約158万円となり、月額でいえば約13.2万円です。この額の公的年金を死ぬまで一生涯受け取ることができます。

なお、平均年収500万円であれば合計はおおよそ年額178万円(月額約14.9万円)、600万円であればおおよそ199万円(月額約16.6万円)です。

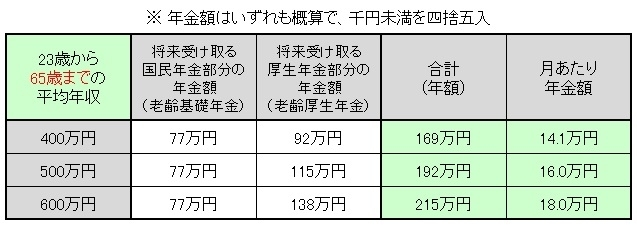

参考までに60歳ではなく65歳まで42年間で試算すると、平均年収400万円では年額おおよそ169万円(月額約14.1万円)、500万円では年額おおよそ192万円(月額約16.0万円)、600万円では年額おおよそ215万円(月額約18.0万円)です。

ここに上乗せとして登場するのが確定拠出年金【個人型】です。現在厚生年金でお勤めの場合で、個人型を活用できる月額の最大金額23000円を30歳から60歳まで30年間積み立てることができたとします。23000円×12ヶ月×30年で積み立て金の総額は828万円です。

この総額828万円を定期預金や投資信託など、確定拠出年金【個人型】を始める金融機関ごとに異なる金融商品ラインナップから自分自身で配分を決めるわけです。運用はよくわからないし得意ではないと仮に定期預金を選んだとして、金利をほとんど考えないとしても828万円は間違いなく貯まっています。

これを将来仮に月5万円ずつ取り崩したとして、13年9ヶ月使えます。現時点での公的年金受取開始である65歳から取り崩したとすると78歳9ヶ月まで使えるということになります。

-----

ここで確定拠出年金個人型の最大のメリットである節税メリットも試算に加えてみます。

毎月の積立金の全額が所得控除になりますので、最小の税率である所得税5%と住民税10%で考えると、30年間で828万円を積み立てたことで124.2万円の税金を押さえることのできる可能性があります(※)。この2つを足し合わせると952.2万円となり、先ほどの例と同様に将来月5万円を取り崩すとすれば15年10ヶ月、同じく65歳に加えてみると80歳10ヶ月です。2年1ヶ月分が追加できたことになります。現在の預貯金では考えられないことだと言えそうです。

※ 個人年金保険料控除の場合は同額を積み立てても節税効果は22.5万円です。

(2011年12月31日までの加入の場合。2012年1月1日以降の加入の場合は18万円。)

所得税10%と住民税10%で考えると、993.6万円となり16年7ヶ月ですから81歳7ヶ月です。

所得税20%と住民税10%で考えると、1076.4万円となり17年11ヶ月ですから82歳11ヶ月、4年2ヶ月分を追加で準備できたことになります。

日本の所得税は累進課税制度と言って、収入(所得)が多ければ多いほどに高い税率がかかってきますので、しっかりと年収(所得)を得ている人ほど節税のメリットは大きくなるわけです。

さらに書けば、仮に毎月の積立金を投資信託で運用したとして、確定拠出年金【企業型】の想定利回りである年平均約2%で運用できたとすると、30年後には約1135万円です。

ここに所得税5%と住民税10%のケースである節税分124.2万円が加われば、合わせて約1259万円となり、同じく月額5万円を取り崩すなら約21年分です。65歳から考えれば86歳です。

所得税10%と住民税10%のケースである節税165.6万円が加われば合わせて約1300万円となり、同じく月額5万円を取り崩すなら約21年8ヶ月。所得税20%と住民税10%のケースである節税248.4万円が加われば合わせて約1384万円となり、同じく月額5万円を取り崩すなら約23年1ヶ月であり、65歳から考えると88歳です。

強制的に長い年数に渡って毎月積み立てることと、その節税のメリットは非常に強力であり、そこに運用の力が加わればその威力はさらに大きなものに変わります。もちろん運用は確約されたものではありません。それでも通常の株式投資や投資信託などで得られた収益に対しては20%の税金がかかりますが、確定拠出年金の中ではかかりません。非課税です。ここでも節税という名の有利な条件が揃っています。

また、毎月の積立金は最大金額が続けられない場合でも5000円まで下げることもできますので、自由度が高いと言えるかと思います。

-----

ただし、注意点が3点あります。

年末調整や確定申告で所得税(税金)が返ってくるのですが、返ってきた税金は確定拠出年金として積み増せません。確定拠出年金の口座に振り込めるものでもありません。自分自身で将来に向けて確実に管理しておく必要があるのです。

また、所得税は年末調整で一度に給与と一緒に振り込まれますのでしっかりと把握できるのですが、住民税は翌年6月からの額が一律に減らされる仕組みですので、意識して減額(節税)分を別でよけておかなければ手元に貯蓄として残りにくいのです。

そして最後に、確定拠出年金で積み立てたお金は原則60歳まで引き出すことができません。あくまでも将来のための資金であるということで節税のメリットを享受できるのです。

このコラムのタイトルは「確定拠出年金のことをファイナンシャルプランナーに相談する」です。私は活用できるの?私は活用してもいいの?どうやったら始められるの?どこの金融機関を選べばいいの?書類が届いたけれど内容がよくわからない、どうやって商品を選べばいいのかわからない、自己流で学んでみたけれど専門家の意見を聞いてみたい、このようなケースではファイナンシャルプランナー(FP)に相談するという選択肢が候補になるかと思います。

FPに相談する際に「ねんきん定期便」は必須です。家計の支出がわかるものや貯蓄の内訳、源泉徴収票と住民税の決定通知書があれば尚よいです。住宅ローンを組んでおられれば最新の返済明細表も必要です。

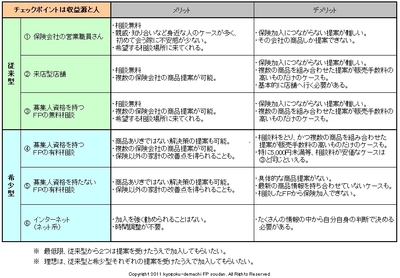

FPにもさまざまな立場の人がいます。相談料は有料がいいか無料で問題ないかは、FPそれぞれの専門性の問題ですので一概には答えはありませんが、間違いなくお伝えできるのは確定拠出年金だけでなく公的年金にも詳しいか、何か他の金融商品などの偏ったアドバイスになってしまう恐れはないのか、この2点を事前に必ず確認したうえで、ぜひファイナンシャルプランナー(FP)に相談を依頼してもらいたいと考えます。

「確定拠出年金のことをファイナンシャルプランナーに相談する」

これは、ご自身やご家族の将来資金を作り上げるための第一候補として、しっかりと把握して前に倒していくための選択肢であると考えます。

-------------

■個人型確定拠出年金(iDeCo)ミニセミナー情報<2017年9月27日追記>

掛金全額所得控除のものすごさ 自分でつくる将来資金!個人型確定拠出年金セミナー

http://mbp-japan.com/kyoto/money-2nd/column/16793/

2017年11月・12月・2018年1月に3回開催します。

■参照過去blog記事

・確定拠出年金【個人型】について

”一番やさしい!一番くわしい!個人型確定拠出年金iDeCo活用入門”読みました。

http://kyogokudemachifp.blog14.fc2.com/blog-entry-2572.html

・確定拠出年金【企業型】について

”自分で年金をつくる最高の方法~確定拠出年金の運用【完全マニュアル】~”読みました。

http://kyogokudemachifp.blog14.fc2.com/blog-entry-1371.html

-------------

■過去参照コラム

・お金にまつわる無料セミナーと有料セミナー

http://mbp-japan.com/kyoto/money-2nd/column/10180/

・ファイナンシャルプランナー(FP)に相談できること。

http://mbp-japan.com/kyoto/money-2nd/column/6900/

・ファイナンシャルプランナー(FP)へ相談する際に注意したいこと、確認すべきこと。

http://mbp-japan.com/kyoto/money-2nd/column/11778/

ご意見・お問い合わせはこちらから。

https://mbp-japan.com/kyoto/money-2nd/inquiry/personal/

日々をつづった日報はブログにて。【2009年9月より毎日更新中】

http://kyogokudemachifp.blog14.fc2.com/

-------------

京極・出町FP相談 ~お金にもセカンドオピニオンを~

http://money-2nd.com