【金融機関】第1回:信用金庫・地方銀行が直面する構造課題とは?|人口減少・利鞘縮小時代の生き残り戦略 [金融機関①]

目次

はじめに:ヒアリングが営業の成否を分ける

- 「提案が一方通行になっている…」

- 「顧客の本音を引き出せない…」

- 「いつも御用聞きで終わってしまう…」

金融機関(地方銀行・信用金庫)の営業現場で最も多い課題は、こうしたヒアリングに関するものです。

その原因は、ヒアリングを単なる「質問して答えてもらう作業」として捉えている点にあります。

しかし、実際にはヒアリングは単なる情報収集ではなく、顧客の信頼を獲得し、プロの立場を確立し、事業先(顧客)の潜在課題を言語化するための核心的なプロセスです。

ヒアリングの質を高めることで、顧客の信頼を勝ち取り、真のパートナーとなるための第一歩を踏み出しましょう。

1. プロの立場を確立する「相談承諾」の状態とは?

営業担当(渉外)が単なる商品提供者にとどまらず、経営の相談相手として位置づけられる段階に至ること。これが「相談承諾」の状態です。

顧客が営業担当を業界のプロとして認め、自ら相談を持ちかけてくる段階に至ってこそ、真の意味で「プロの立場」が確立されたと言えます。

ヒアリングの前に必要な「プロの立場」

ヒアリングは、顧客が心を開いてくれなければ成り立ちません。

顧客は警戒心から、本音や経営課題を簡単には話してくれません。

そのため、単に質問を投げかけるのではなく、ヒアリングの前に「この人になら話しても大丈夫だ」と思ってもらうことが不可欠です。

この「心理的なハードル」を超えるために、「プロの立場」を確立する必要があるのです。

「相談承諾」の視点とノウハウ

概念:

単なる会話相手から一歩進み、顧客が「この人に相談したい」と感じる状態を指します。これは資格や肩書ではなく、情報の質や営業担当者の姿勢によって築かれる信頼関係です。

視点:

顧客が知らない有益な情報(情報格差)を、中立的な立場で提供すること。売り込みではなくアドバイスとして伝えることで、相談相手としての認識を獲得できます。

ノウハウ:

- 顧客の関心を引く具体的な事例やデータを提示する(関心喚起)

- 顧客が知らない成功事例や数値を伝える(情報格差の伝達)

- 中立的な立場からアドバイスを行い、信頼を積み重ねる(中立的アドバイス)

たとえば、飲食業の経営者に対し「SNS活用で来店組数前年比150%増」という事例を紹介し、その上で「必ずしも導入すべきということではなく、選択肢の一つとして知っておくと良い」と中立的に助言することで、顧客は安心感を持ち、自然と相談が集まるようになります。

2. ヒアリング力強化のポイント

プロの立場を築くには、ヒアリングの質を徹底的に高める必要があります。

単なる質問ではなく、顧客との信頼関係を深めるプロセスとして位置づけることが重要です。

特に「問題点共有」の視点を意識すると、顧客との関係性が一段と強まります。

ヒアリングの目的を理解する

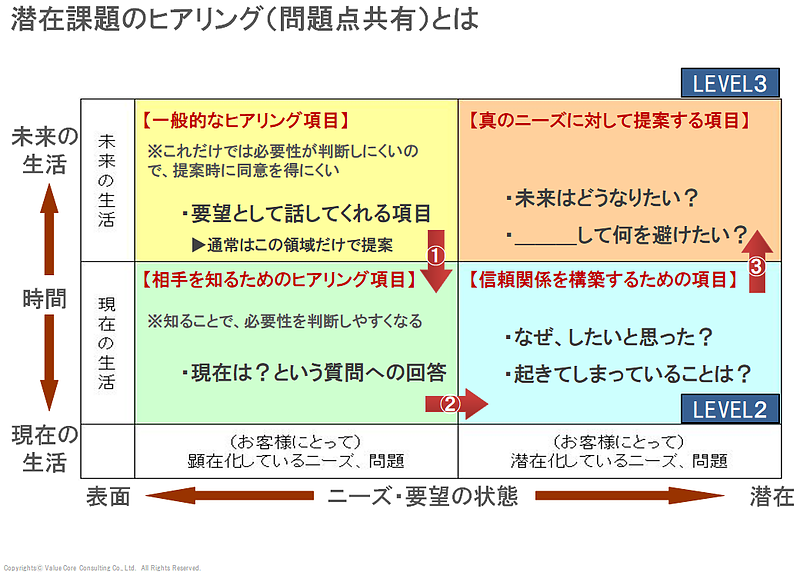

- 顧客は潜在的なニーズ(必要性)は抱えていても、それを自覚していないことがほとんどです。特にコモディティ化した現代では、この「顧客の気づいていない潜在ニーズ」を引き出すことがヒアリングの最大の目的です。

- 単純な要望を聞くだけでは、顧客は自分にとって本当に価値のある情報かどうかを判断できません。ヒアリングを通じて、自社のサービスが顧客の潜在的な課題を解決できるかもしれないという気づきを与えることが重要です。

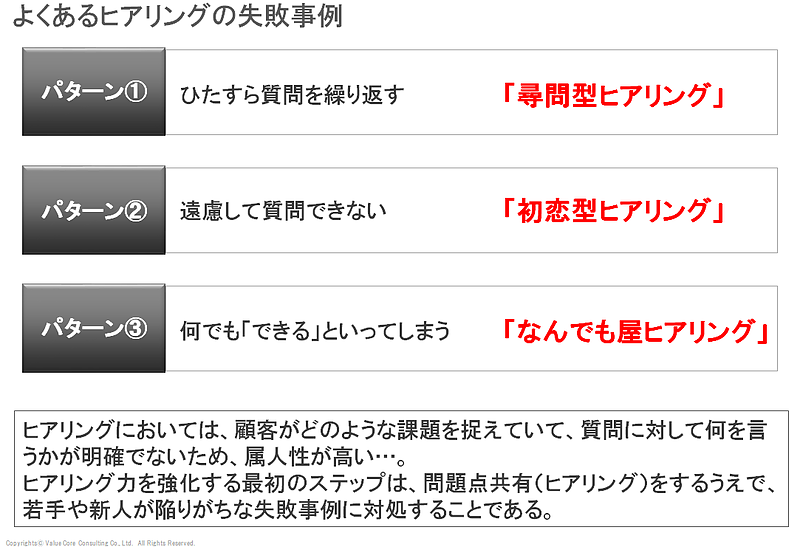

よくあるヒアリングの失敗パターンを避ける

尋問型ヒアリング:

質問を一方的に繰り返すだけでは、顧客は警戒し、本音を話してくれません。ヒアリングをタスクとして独立させるのではなく、「相談承諾トーク」に混ぜながら実施することが大切です。

初恋型ヒアリング:

顧客に遠慮して深く踏み込めないケースです。これでは潜在ニーズを引き出すことができず、表面的な話で終わってしまいます。

なんでも屋ヒアリング:

「何でもできます」と答えるだけでは、顧客はプロとしての価値を感じません。顧客の希望を整理し、優先順位をつけて、プロとして本当に必要なソリューションを提示することが求められます。

ヒアリングの「Why」を明確にする

なぜその質問をするのか、目的を明確にすることで、顧客は安心して話してくれます。

例えば、「御社の今後の投資方針を理解するためです」と伝えることで、顧客は安心して深く話すようになります。

3. 「問題点共有」の具体的ノウハウとステップ

「問題点共有」とは、「現在の顕在・潜在的な悩みや課題」について確認し、共有できている状態を指します。

このステップは、単なる課題ヒアリングではなく、「真因」を特定し、未来のリスクまで共有するプロセスです。

問題点共有のステップは、以下のノウハウとして整理できます。

問題点の定義と確認

- 概要 : 顧客の不満や要望を明確化する初期段階。

- 詳細 : 現状のどこに問題があるのかを一緒に確認し、顧客が抱える課題の全体像を整理します。

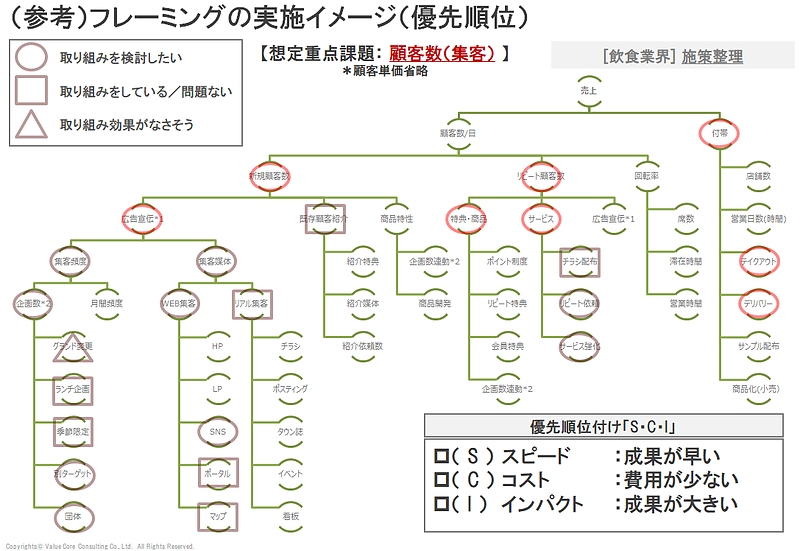

- 活用例 : 顧客に「売上向上」や「生産性向上」など、取り組みたい施策に「チェック」を入れてもらうことで、潜在的な課題を顕在化させます。

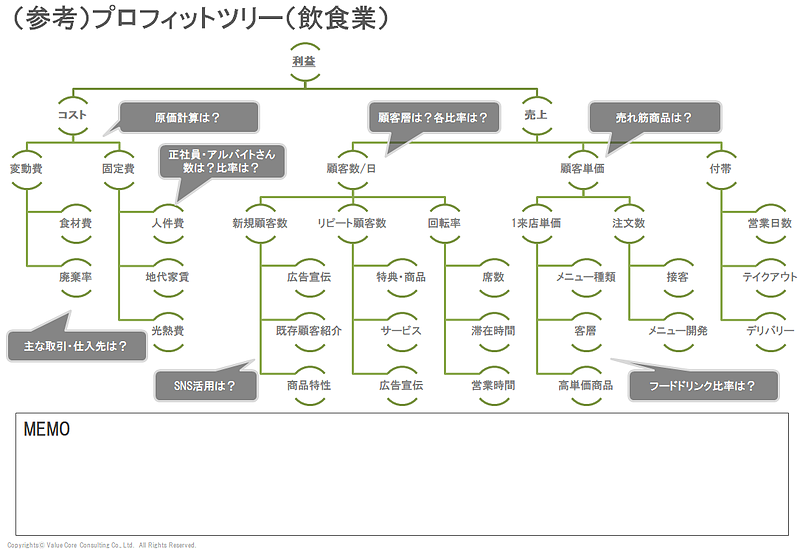

真因の特定

- 概要 : 表面的な課題ではなく、根本的な要因を探るステップ。

- 詳細 : 顧客の回答をさらに掘り下げ、「なぜその状況が発生したのか」を深掘りします。特に「プロフィットツリー」を活用することで、売上や利益を構成する要素を分解し、どの部分に真因があるかを探ります。

- 活用例 : 「売上向上」にチェックが入った場合、「売上が上がらない真因は、顧客数の不足ですか?それとも単価が低いことですか?」と分解して問いかけます。

潜在課題の顕在化

- 概要 : 顧客が気づいていない、将来的なリスクを引き出す段階。

- 詳細 : 顕在化している課題(例:人手不足)が、将来的にどのような潜在課題(例:離職率増加、採用コスト増大)につながるか、未来軸で問いかけます。

- 活用例 : 「このままの状態が続くと、3年後にどのような影響が出ると想定されますか?」と未来軸で問いかけます。

影響度の共有

- 概要: 課題が解決されない場合の損失を定量・定性的に確認する段階。

- 詳細 : 経営へのインパクトを数値や具体的なリスクで共有することで、危機感を醸成します。

- 活用例 : 「この問題が続くと、売上が年間○%減少する可能性がありますが、その影響についてどうお考えですか?」と提示します。

優先順位の決定

- 概要 : 複数課題の中から、最も早急に取り組むべきテーマを合意形成する段階。

- 詳細 : 顧客と一緒に優先順位を整理し、焦点を定めることで、次の提案につなげます。

- 活用例 : 「この中で特に早急に解決したい課題はどれでしょうか?」と問い、顧客自身に選んでもらいます。

この流れを経ることで、問題点共有は「単なる課題ヒアリング」ではなく、「真因を特定し、未来のリスクまで共有するステップ」となります。

結果として顧客との間に「課題を一緒に解決していく姿勢」が生まれ、差別化や提案の質を高める基盤となります。

まとめ:ヒアリングは信頼関係を築く核心

ヒアリングを強化することは、単に情報を得るためではなく、顧客から「プロ」として認められる立場を築くためです。

地方銀行・信用金庫の営業において、商品力や条件だけでは差別化できない中で、ヒアリングの質こそが信頼の決定打となります。

次回は「営業スキル③:熱上げとクロージング」を取り上げ、ヒアリングで得た情報をどのように提案と成約に結びつけるかを解説します。

株式会社バリュー・コア・コンサルティングのご紹介

私たちバリュー・コア・コンサルティングは、成果創出型の日系総合経営コンサルティング会社です。

様々な金融機関(地方銀行・信用金庫)向けに机上の空論ではない、現場に根差した実践的なコンサルティングで、金融機関及びその事業先の売上・利益向上及び事業再生に貢献します。

クライアント成果事例(一部):金融機関A社

- PJ内容 : 営業力強化(事業者向けセールス・職域セールス)

- PJ成果 : 事業支援受託数167%増(昨対比)

- PJ成果 : 融資金額120%増(昨対比)

- 研修満足度 : 100%(満足・大変満足の合計)

導入成果事例: 【信用金庫】営業生産性を最大5倍に向上

金融機関支援事例: 【地方銀行】地方銀行のエンゲージメント向上を支援

▼ 研修時の感想・気付き(某信用金庫)

研修受講後アンケート

▼ 金融機関向けコラム(複数回にて連載)

第1回:信用金庫・地方銀行が直面する構造課題とは?

本コラムの内容に関して、さらに詳しく知りたい、自社の課題について相談したいとお考えの方は、ぜひ一度、無料相談をご利用ください。

お客様の課題を丁寧にヒアリングし、最適な解決策をご提案します。

経営コンサルティングサービスのご案内

弊社(株式会社バリュー・コア・コンサルティング)では、以下5つのサービスを提供しております。

- 総合経営コンサルティング

- 勝ちパターン構築プログラム

- ワークショップ型 リアル研修プログラム

- ワークショップ型 eラーニング型 研修プログラム

- 講演・セミナー 開催

このような課題はありませんか?

[売上・生産性を上げたい]

- 市場縮小・競合過多により、成約率・成約件数が落ちている

- 自社の強みや優位性を言語化できず、競合負けが増えている

- 若手が育たず、業績の大半をトップセールスに依存している

- 営業フローやマニュアルを整備したが、現場で使われていない

- 新規事業立ち上げに伴い、早急に育成体制を構築したい

[管理職・マネジメントを機能させたい]

- トップセールスに教育を任せた結果、組織全体の売上が下がった

- 若手育成において、従来型の指導スタイルに限界を感じている

- マネジメントが属人化し、業績や離職率に不安がある

- 管理職に任せているが、結局は社長が現場対応している

上記を社内で解決するのではなく、プロフェッショナルに相談しませんか?

SMBエキスパート企業賞|経営コンサルティング部門受賞

株式会社バリュー・コア・コンサルティングは、

「2026年度 SMBエキスパート企業賞」として、従業員数~500名以下の『経営コンサルティング部門』で“唯一”の受賞企業となりました。

>2026年度 SMBエキスパート企業賞(SMB Expert AWARD 100)

株式会社バリュー・コア・コンサルティングは主に、以下3つの特徴がございます

- トップライン(売上向上)アプローチ: 営業、紹介、採用、マネジメントにおける「勝ちパターン」の仕組みを構築し、組織全体の生産性底上げを目指します。

- 組織価値の最大化: 経営計画や戦略立案、人事評価制度の構築、理念の浸透などを通じて、組織全体の価値を長期的に向上させます。

- 実行支援と人材育成: ワークショップ形式の研修やロールプレイングを導入し、優秀人財の思考を言語化・標準化するとともに、研修間の実行サポートにより、現場メンバーのスキルアップを支援します。

お客様の組織が抱える本質的な課題を深く理解し、最適な解決策をカスタマイズ型(オーダーメイド)にてご提供します。

まずは、弊社研修を体感することも可能です。無料相談をお受けしますので、お気軽にご相談ください。

▼ (参考)導入成果事例集(総合経営コンサルティング・各種研修プログラム)

業種・企業別導入成果事例

▼ (参考)研修実施時の感想・気付き(ワークショップ型研修)

研修受講後アンケート

本コラムの内容に関して、さらに詳しく知りたい、自社の課題について相談したいとお考えの方は、ぜひ一度、無料相談をご利用ください。

お客様の課題を丁寧にヒアリングし、最適な解決策をご提案します。

▼ 株式会社バリュー・コア・コンサルティング 公式サイト

弊社、株式会社バリュー・コア・コンサルティングの公式サイトはこちらをご確認ください。

>公式サイトはこちら

▼サービス説明動画こちら(売上・利益向上を実現したい企業様向け)

動画内で知りたい項目を「選択しながら進行できる」構成となっており、必要な情報だけを効率的に確認できます。

>「売上・利益を伸ばすための5つのサービス」の説明動画

▼資料ダウンロードはこちら(売上・利益向上を伸ばすための5つのサービス・導入成果事例)

売上・利益を伸ばしたい企業様向けに、弊社の5つのサービスや成果事例、導入メリットをご紹介!無料で資料をダウンロードいただけます。

>企業価値と人財価値を同時に伸ばす「コンサルティングサービス」導入のご案内

▼無料相談 予約URLはこちら

売上・利益を伸ばした企業様向けに、無料相談をお受けしております。

同業種での成功事例のご説明や御社の抱えている課題の整理等をさせていただきます。

>無料相談(WEB)の日程調整をする

【NextStep】次の工程としての『金融機関の勝ちパターン』手法を知りたい方はこちら

- 【金融機関】第7回:営業スキル③ 熱上げからクロージングへ|地方銀行・信用金庫の営業が成果につなげる実践スキル [金融機関⑦]

- 【金融機関】第8回:提案量・質を最大化する営業マネジメント|地方銀行・信用金庫におけるプロセス設計と管理法 [金融機関⑧]

- 【金融機関】第9回:LTV(顧客生涯価値)を高める営業戦略|地方銀行・信用金庫が選ばれ続ける関係性構築 [金融機関⑨]

- 【金融機関】第10回:紹介営業力強化(CRV)|地方銀行・信用金庫が口コミと紹介で成果を拡大する仕組み [金融機関⑩]

- 【金融機関】第11回:地方銀行・信用金庫における営業改革の導入ステップ|診断から実行・定着までの実践方法 [金融機関⑪]

【FirstStep】前工程としての『金融機関の勝ちパターン』手法を知りたい方はこちら

- 【金融機関】第1回:信用金庫・地方銀行が直面する構造課題とは?|人口減少・利鞘縮小時代の生き残り戦略 [金融機関①]

- 【金融機関】第2回:地方銀行・信用金庫の営業力強化に不可欠な『勝ちパターン』とは?|成果を5倍にする仕組み [金融機関②]

- 【金融機関】第3回:財務再建だけでは不十分?|地方銀行・信用金庫に求められる未来志向の事業再生支援 [金融機関③]

- 【金融機関】第4回:地方銀行・信用金庫のターゲティング戦略|購買力を高める顧客分類とアプローチ方法 [金融機関④]

- 【金融機関】第5回:営業スキル① セールスフローと差別化戦略|地方銀行・信用金庫の営業が成果を出すための第一歩 [金融機関⑤]

![【金融機関】第1回:信用金庫・地方銀行が直面する構造課題とは?|人口減少・利鞘縮小時代の生き残り戦略 [金融機関①]](/elements/tokyo/profiles/vcc-yasa/images/cache/image_5304656_0_75.png)

![【金融機関】第10回:紹介営業力強化(CRV)|地方銀行・信用金庫が口コミと紹介で成果を拡大する仕組み [金融機関⑩]](/elements/tokyo/profiles/vcc-yasa/images/cache/image_5306125_0_75.png)

![【金融機関】第11回:地方銀行・信用金庫における営業改革の導入ステップ|診断から実行・定着までの実践方法 [金融機関⑪]](/elements/tokyo/profiles/vcc-yasa/images/cache/image_5305001_0_75.png)

![【金融機関】第2回:地方銀行・信用金庫の営業力強化に不可欠な『勝ちパターン』とは?|成果を5倍にする仕組み [金融機関②]](/elements/tokyo/profiles/vcc-yasa/images/cache/image_5304658_0_75.png)

![【金融機関】第5回:営業スキル① セールスフローと差別化戦略|地方銀行・信用金庫の営業が成果を出すための第一歩 [金融機関⑤]](/elements/tokyo/profiles/vcc-yasa/images/cache/image_5305005_0_75.png)

![管理職が育たないのはなぜ?マネージャー向け”人材育成5原則”の導入ステップ [実行マネジメント①]](/elements/tokyo/profiles/vcc-yasa/images/cache/image_5296017_400_0.png)

![【管理者向け】PDCAが回らない本当の理由とは?成果が出る“高速PDCA”の実践法 [実行マネジメント(統合)]](/elements/tokyo/profiles/vcc-yasa/images/cache/image_5296959_400_0.png)

![【リーダーシップ】“人望”ある管理職・経営層が実践するリーダーシップの4Eとは? [リーダーシップ①]](/elements/tokyo/profiles/vcc-yasa/images/cache/image_5297188_400_0.png)

![【リーダーシップ】エンゲージメント向上で生産性アップ!チームを強くするリーダーシップ [リーダーシップ⑨]](/elements/tokyo/profiles/vcc-yasa/images/cache/image_5298477_400_0.png)

![問題解決で高めるエンゲージメント──“成果が出る”全社取組型の課題解決手法とは? [問題解決力①]](/elements/tokyo/profiles/vcc-yasa/images/cache/image_5298496_400_0.png)