投資用ワンルームマンションの管理を遠隔でするコツ

皆さんこんにちは。

本日のテーマは、【マンション投資は続けることが重要】という内容で書き進めて参ります。

「儲ける極意は、一にも二にも損を出さないこと」

これは、アメリカの投資家ウォーレン・バフェット氏の言葉です。バフェット氏の株式投資手法は、目先の利益を追うのではなく、長く持ち続けることで利益を得る生涯保有が基本です。そんなバフェット氏の投資に対する考え方の基本は、下図の通りです。

相場よりも割安な金額でマンションを購入するには、適正家賃の見極めが重要ですが、本日はマンション投資を続けることのメリットに着目して話を進めていきたいと思います。

勝者になりたかったら長く続けること

成果をあげたいなら、目先の利益を優先させずに”長く続けること”が重要です。テニスのフェデラー選手は、「どうすれば選手生活を長く維持できるか」について考えていると言います。

この考え方を、仕事や投資に当てはめてみましょう。投資で成功する人は、計画的で長期でコツコツと成果を上げています。頑張りすぎると続けられないこともよくあるので、それよりも、無理しない範囲で長く続けることの方が重要なのです。投資を楽しんでやることも大切です。続けることで、結果は出やすくなるでしょう。

コツコツ努力すれば報われる!長期的な投資で成果が出る!

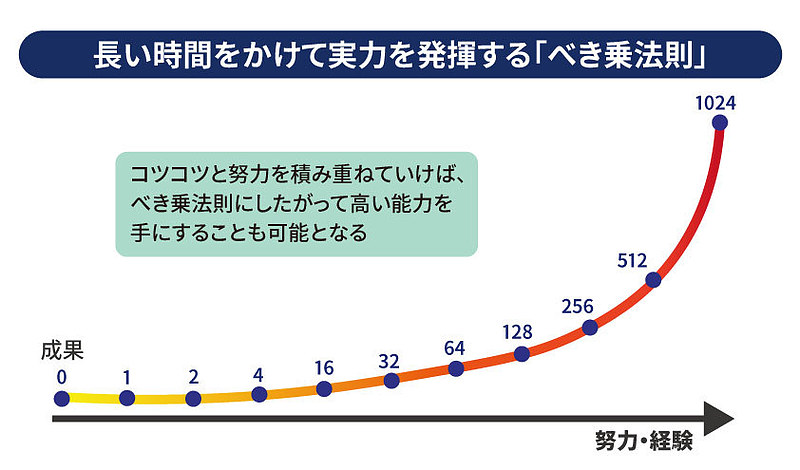

「続けることの大切さ」を脳科学的に考えると、「経験記憶と海馬は【べき乗法則】にのっとって発達していく」ということになります。経験記憶とは、自分が体を動かしたり、よく考えたりすることで、経験した結果に得られる記憶のこと。つまり、マンション投資家として成功したいなら、さまざまな経験を積むことが必要になります。だから、経験を積むために続けることが大事なのです。

能力は、べき乗法則で増えていきます。普通の人は、頑張っても努力の成果が表れにくいのです。しかし、べき乗法則にしたがってコツコツと努力を積み重ねていけば、今の段階では想像もつかないような高い能力が手に入る可能性も、ゼロではありません。投資家として成長するには、投資家としての経験を積み続けることが重要です。一見すると地味ですが、それが成功の秘訣なのです。

最高にこだわらないことが満足に繋がる

それでは、続けるにあたって必要なポイントは、いったい何なのでしょう?それは、期待値です。

心理学者のバリー・シュワルツは、「自分がほしいものは最高のものであり、最高でないと満足できない」と考えるタイプの人を「マキシマイザー」と名付けました。

一方で、「ほどほどに満足できる選択肢で手を打ち、他にいいものがあるだろうと考えない」というタイプの人を「サティスファイザー」と名付けて、人の満足度に違いをつけたのです。

シュワルツ曰く、選択肢が増えれば増えるほど人は満足度が下がるのだと言います。その理由は「もっとよい魅力的な選択肢があるのでは?」と考えてしまうから。「最大化(マキシマイズ)」を目指すということは、現状に不満を抱くという事なので、客観的にはいい状態でも「自分は不幸だ」と思ってしまいがちです。

それとは違った選択が、「満足する(サティスファイ)」です。サティスファイの場合、自分にとっての「最大化」を目指すことが戦略ですから、成長が戦略のテーマになります。選択肢の多い時代、完璧を求めてイライラしないようにしていきたいものですね。

マンション投資をしているオーナー様の中でも、完璧な条件の物件を求めていつまでも物件を購入できない人がいます。良い物件とは、最終的に自分にいい結果をもたらす資産のことです。完璧にこだわらない方が、継続もしやすいでしょう。

また、GNI(国民総所得)が低い国の方が、国民の感じる幸福度が高いということが統計でも明らかになっています。所有するものが多ければ失う不安も大きくなるが、その不安に振り回されずに生きることが肝心なのです。人と比べるから人は完璧を目指してしまいますが、それよりも成長に重きを置いてマンション投資をした方が続けられるし、いい収益の結果をもたらすでしょう。人によって節税や、年金対策など、それぞれ目的が変われば運用方法が違いますから人と比べても意味がありません。

成果を出しているオーナー様は、人と比べずにコツコツ成長を目指している人が多いような気がします。是非、参考にして下さい。

マンション投資は成功させたい!成功したら続けたい!

人は失敗することももちろん大事ですが、成功した時の喜びは何物にも代えがたいはずです。

そしてその喜びは、また次も成功させたいという気持ちにつながるはずです。それは投資であっても例外ではありません。むしろ、投資の失敗は何が何でも避けたいところでしょう。そこで、不動産投資に失敗する3つの要因を押さえておきましょう。

ズバリ、不動産投資失敗の3大要因は、「空室」「家賃の下落」「購入後の運営コスト」です。失敗は、その要因を事前に把握することができれば対策し、防ぐことができますが、それにもかかわらずこれらの3大要因が存在するということは、物件購入後想定外の「空室」「家賃の下落」「購入後の運営コスト」が発生してしまうことがあるということです。まずは「空室」になりづらく、「家賃の下落」と「購入後の運営コスト」の少ない物件選びから重要になってくるのです。

たとえば、入居者が退去する主な理由の一つが「転勤」ですが、現代はものづくりの機能が海外中心になり、地方工場の閉鎖や地方縮小の影響で少なくなりました。また、晩婚化の影響でワンルームマンションに住む期間も長期化しています。さらに、都内への人口流入が多く子どもが増加傾向にあり、その子どもが成人し、一人暮らしや離婚で再度シングルになるケースも多いため、都心のワンルームマンションの需要は高まる一方です。立地をしっかり分析し、部屋に満足してもらえさえすれば、入居率は上がり空室期間は大幅に減らすことができます。

家賃の下落は、中古ワンルーム(区分)マンションを選んで回避する手があります。原因が設備の劣化とわかっていれば、交換やメンテナンスで対応できるので、積極的にリフォームを行えば、長期的な運営ができます。実際、ワンルームマンション市場は単純で、新築で購入後に家賃が下がったことによって赤字になり、損害が莫大になる前にやむを得ず売却するケースがほとんどです。つまり買主が有利な市場というわけですが、2000万円程度のワンルームマンションであれば取引のプロにとっては小さい案件で、たいてい見過ごされます。しかし、個人にとっては十分価格の高いものであり、相当なリターンが見込めます。マンション経営初心者にとっても、勝ちやすい市場であることを覚えておく必要があります。

不動産投資は、金融機関からローンを借りて毎月入ってくる家賃収入ローンを返済していく投資です。実際に空室や家賃の下落が発生するとローンを返済できなくなり、自己資金を毎月出してローンを返済する必要が出てきます。なので、賃貸に

利回りばかり気にしていると、購入後の運営コストに振り回されることが多々あります。家賃が高い物件は、運営コストを抑えるという意味では効果的です。「購入後の運営コスト」は、大きく分けて2種類あります。1つは、修繕積立金や管理費などの毎月かかるコスト、もう1つは入退去時の原状回復、物件の大規模修繕といった修理費用です。毎月かかるコストは、家賃の額で変動することはほぼありません。たとえば、管理運営コストが毎月1万円と仮定した場合、家賃5万円の物件では20%のコストとなりますが、家賃10万円の物件であれば10%に抑えられます。簡単な話ではありますが、家賃とは収入なので、定期的にかかるコストは家賃が高い方が割安になります。

土地、入居者事情、物件のメンテナンスに目を向けることができれば、投資の失敗に怯える心配はありません。

また、金融機関へ支払うローンの返済も毎月のコストになり、金利に上昇によって収支に影響があります。金利を決める基準として、長期プライムレート、短期プライムレートのどちらかを採用しております。

まとめますと、マンション投資はコツコツとリスクに備え収益を上げられるような行動することによって様々なこと学習でき知識となります。

経験や知識は投資を行う上でかなり大きなアドバンテージとなります。

是非弊社のセミナーや個別相談を活用して、大きな売却益を獲得した成功した事例や注意すべき事例を確認してみましょう!

今回のコラムは、ここまでです。最後までお付き合い頂きましてありがとうございます。次回のコラムもお楽しみに!

和不動産 仲宗根和徳