よく聞かれる質問「どのようにして投資を学んだのですか?」

こんにちは。「投資スクール」×「FP個別相談」を行っています、水野崇(CFP認定者/1級FP技能士)です。「現金や投資信託など金融資産の資産配分について、どのような割合にすればいいかわからないので教えて欲しい」というご相談をいただきました。

長期的な資産運用・資産形成を検討する場合、ハイリスク・ハイリターン商品である「株式」への投資比率次第で、投資収益パフォーマンスに大きな差がつきます。

現金以外への資産配分(アセットアロケーション)については、まずは「株式」と「債券」をどのような比率でポートフォリオを組むのか考える必要があります。

※投資信託の場合は「株式型」「債券型」に分けて考えます

昨今は株式市場が好調なこともあり、株式への集中投資が圧倒的に効率よくハイパフォーマンスでした。米国株や「S&P500」だけ買って持っておけばいいというのが現在のトレンドでもあり最適解だったわけです。

株式マーケットが好調であり続ければ、このまま株式への一極集中投資が最適解となるでしょう。それも日本株より米国株で。しかしながら、歴史的には何度も大暴落を繰り返し、その都度多くの投資家が変動幅の大きさに疲弊して資産を毀損させてきました。

そこで、世界的な株式暴落時のリスクを低減させながら、長期的に高い利回りを享受できるアセットアロケーションについても、今一度しっかり確認し理解しておきましょう。

「株式」「債券」アセットアロケーションの考え方

伝統的な資産ポートフォリオ

「株式」=60%

「債券」=40%

これは、これまで金融市場で長らく採用されている、伝統的ポートフォリオのアセットアロケーションです。株式や債券は国内だけに限らず、海外も投資対象としてお考えください。

この資産配分比率を採用しても、長期投資においては十分満足できるパフォーマンスが得られるでしょう。

年代ごとに変化するアセットアロケーション

個人レベルで考えると、「株式:債券=60:40」の伝統的ポートフォリオだけでなく、年齢と共にリスク資産を減らすという考え方も必要ではないでしょうか。

そこで、年齢を加味しながら資産配分比率を決める、一般的にもよく使われている数式をご紹介します。

「株式の割合」=「100 -(ご自身の年齢)」

「債券の割合」=「(ご自身の年齢)」

この計算式によれば、30歳時点での投資配分比率は、

「株式」=「70%」

「債券」=「30%」

40歳では、

「株式」=「60%」

「債券」=「40%」

50歳では、

「株式」=「50%」

「債券」=「50%」

60歳では、

「株式」=「40%」

「債券」=「60%」

以上のようになります。

先ほどと同様に、株式や債券は国内だけに限らず海外も投資対象です。

投資比率を変更することでリスクを低減し、「資産を殖やす」ことから「資産を守る」ことに年々シフトしていくイメージですね。

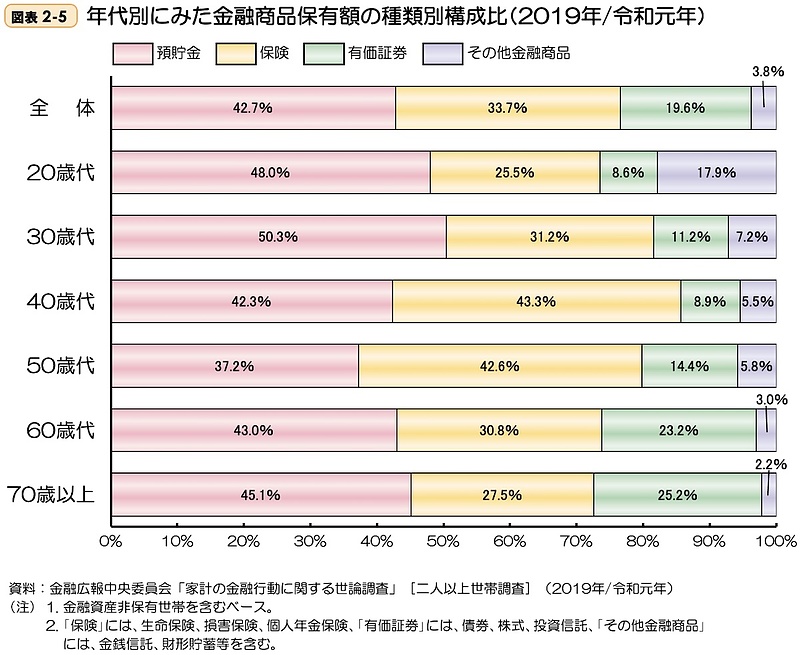

年代別にみる金融商品構成比(二人以上世帯)

全ての金融資産の中からどの程度を株式・債券・投資信託に振り分けるのか?という点に関しては、その人それぞれの投資に対する考え方によって大きく変わります。

リスク許容度が高く毎月の収入・支出バランスから貯蓄に回す資金が豊富でしたら、「現金」は生活費の3ヶ月程度あれば十分で、それ以外を投資に回すという考え方もあります。

FPの立場から申し上げると、現在の資産状況と住宅ローン有無や教育費など、これからのお金の流れを確認し、投資割合を決めていただくのが理想的ではと思います。

これに関しては、公的統計資料からまとめた年代別家庭の平均データをご紹介しますので、参考になさってください。

年代別にみた金融商品保有額の種類別構成比(2019年)

・出所資料:金融広報中央委員会「家計の金融行動に関する世論調査」[二人以上世帯調査](2019年)

■30歳代

預貯金:50.3%、266万円

保険:31.2%、165万円

有価証券:11.2%、59万円

その他金融商品:7.2%、39万円

合計:100%、529万円

■40歳代

預貯金:42.3%、293万円

保険:43.3%、301万円

有価証券:8.9%、62万円

その他金融商品:5.5%、38万円

合計:100%、694万円

■50歳代

預貯金:37.2%、445万円

保険:42.6%、508万円

有価証券:14.4%、172万円

その他金融商品:5.8%、70万円

合計:100%、1194万円

■60歳代

預貯金:43.0%、702万円

保険:30.8%、504万円

有価証券:23.2%、381万円

その他金融商品:3.0%、49万円

合計:100%、1635万円

・(注)

「保険」には、生命保険、損害保険、個人年金保険

「有価証券」には、債券、株式、投資信託

「その他金融商品」には、金銭信託、財形貯蓄等

以上を含みます。

また「保険」には、これまで払い込んだ保険料の総額/これまで積み立てた掛け金の総額を含みます。

━━━━━━━━━━━━━━━━━━━━━━━━━

◉◯ 公式ホームページ ◯◉

【水野総合FP事務所】https://mizunotakashi.com/

◉◯ 人生を豊かにするマネー講座 ◯◉

【東京マネーライフ教室】https://fpmoneylife.com/

━━━━━━━━━━━━━━━━━━━━━━━━━