60才で留意すべきあれこれ

【今日のポイント】

つい先日、私は老齢厚生年金の手続きを済ませてきました。

いよいよ来年からは年金受給の開始です、新たな「収入」が発生します。

ところで、今50代の方の中で今後のマネープランを計画している、又はその為に現在の収支の正確な把握と将来の収支の見通しを始めているという方はどのくらい存在するでしょうか?

今回は定年直前になって慌てないためにも、確実な収支を基にした今後の見通しを立てることについて紹介したいと思います。

【給与以外の収入】

個々の事情により変わってしまう副業収入はここでは触れません、やはり関心は確実な収入となるものである年金、それも公的年金の支給額と思います。今のうちからネット上の「ねんきん定期便」等で自分の受給見込み額を確認しておくことをお薦めします。

次はサラリーマンの場合でしたら退職金の見込み額です。これもほぼ間違いのない金額が算定は可能なはずです。多くの企業では社内のサイトである程度の目安が確認できるようになっています、他にも就業規則に規約が掲載されているので、自身で確認することです。

他にも企業年金なども確認項目ですし、給与以外の収入がどの程度あるかの確認を欠かさないことが大切です。

【これからの出費】

次は、出費です。こちらの方もこれまでの実績をもとに、かなり正確な産出が可能なはずです。過去の実績から、そして今後予想される出費を調べます。

例えば今後10年(60~65才の退職前後)で予想される出費要因としては、子供がいれば「教育費の期間と金額」が想定出来ますし、一般的には最も多い「住宅ローンの残高」は詳細が確認出来るはずです。

不確実要素が高いものでは、冠婚葬祭関連等が挙げられます。または介護や医療費も家庭の事情で大きく変動するものですが、想定項目からは外せない要因と言えます

【現状の洗い出し】

まずは現時点の資産明細の洗い出しです。預貯金、有価証券、不動産等が代表的な資産ですが、負の資産である借金や連帯保証人契約等も忘れないことです。

直近の年間の家計簿の作成も現状把握には重要な項目です。収支の明細の確認、出費の内容が固定的なものか一時の変動的なものだったかの区別も記録しておきます。

※この出費の把握(の重要性)については次回コラムで改めて説明したいと思います。

【収支の見極め】

例えば公的年金の受給額と直近の収支を比較することで、例えば今の生活を維持するには年金だけで十分なのか?不足しているならば(大半の場合、ほぼこの状態と思われますが)あと幾ら年金以外で収入がないと維持出来ないかが判明します。

この逆に年金だけで暮らすというのであれば、今の支出の何をどれだけ削減すれば、又はしなければいけないかが分かるはずです。

今の仕事を離れて給与以外の収入(一時収入を含めて)で先に想定した出費をカバー出来るかどうかが明らかになったとして、カバー出来ないとなればどうするか? 定年後も再就職や起業、または収支の差額が少ないのであれば副業的な収入を目指すことになりますし、十分カバー出来るのであれば、文字通り悠々自適な隠居生活に入ることも可能になります。

【働くを選択】

定年後も働くならばそれは再雇用なのか、再就職を目指すかです。但し、この場合、公的年金と給与の合計が「月額47万円を超える」と「在職老齢年金扱い」になり、厚生年金の一部が支給停止=年金の減額がされるので注意が必要です。

では、月額47万円でやりくりできるか? 出来るならそれで問題ありませんが、その額では不足、不満であれば再就職等でより高い給与収入を目指すことになります。

このケースでは仮に自営業であるなら「在職老齢年金の対象外」になるので、いくら月収が上がろうと年金の支給が減額されることはありません。

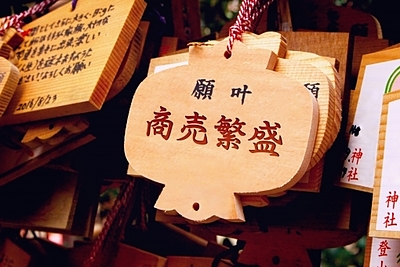

【年金について】

年金は何時から受給が得か? この命題については皆さんも既に見飽きるほど新聞や週刊誌、専門誌からテレビ特集迄いろいろな意見や見解を目にしたことと思います。

それを承知で、ごくシンプルな説明をしますと、仮に65歳時点の支給額を「100」とすると、70歳で「142」、逆に60歳では「70」になります。その後は生涯このままの比率で支給が続くことになります。

私見ですが、5年支給開始を遅らせたら100から142に増額するのですから、迷わずこの選択、と思われがちです。ですが問題は「健康」との兼ね合いです。仮に入院生活、介護状態でも受給開始を5年間遅らせて142の年金に増額させることが適当なのでしょうか? 繰り延べした後に入院や寝たきりの生活になっていたら? 100の時点で受給を始めていれば、いち早くその後の人生を楽しむ為の消費に使えたかもしれません。

この反対に70の支給でも構わないと60歳からの早めの受給を選んで、想定外に長生きしたら? 今度は歳を重ねるにつれて老後の生活の破綻が現実味を帯びてきます。

どの選択が自分には適当なのかは、健康状態やマネープランとの兼ね合いが大きな意味を持つことだけは覚えておいて欲しいものです。

余談ですが、今の50代以下の大半の方には関係ありませんが、「老齢厚生年金」という制度の対象の方には上記以外の65歳前からの年金受給があります。この制度については私自身が受給申請に年金事務所に出向きましたので、この時の手続きを含めて後日別稿で紹介したいと思います。

【医療費問題】

次に、年々具体化してくる老後の医療費をどう考えるかです。私見ではこの為の備えには最低でも400万は確保しておきたいと考えます。

細かなことですが、入院時に個室か相部屋かでも金額はかなり変わります。事前に想定しておかないと想定外の出費増を招くことになります。

ただ70歳以降になると多くの場合保険適用額が増加します、また高額療養費制度も使えることで、一定額以上には公的なサポートがあることから、今加入中の高額保証の保険については見直してもいいかもしれません。例えば、比較的割安な全労済や共済などへの切り替えも検討してもいいでしょう。

【ローン返済】

ローンの中でも最大のもののひとつである住宅ローンで日々の生活を圧迫されているケースは少なくありません。今の時期は会社の倒産やリストラ、そこまででなくとも給与の引き下げ、賞与の大幅減額などで特に負担増となっているという話を耳にします。

これについても、多くのコメントで「ローン額は、手取り収入の20%以内の支払いに収めるべき」と言われています。 仮に今のローン返済額がこの20%のラインを超えるのであればローンの借り換えを積極的に検討すべきでしょう。

今回は年金、ローン、医療費のついてだけ簡単に紹介しましたが、50代にはこれ以外にも考えておくべきマネー問題が山積してます。

どちらにしても早い段階で実情を把握し、その後の対応を考えることが、少しでも問題解決を早める最善の方法だと思います。