孫を生命保険金の受取人にするときの注意点

今回は、相続の相談事例をご紹介します。

同じような悩みをお持ちの方もどうぞご参考になさってください。

ご相談者様の状況

ご相談にいらしたのは、お母様と長女のお二人。

家族構成は、母:A子さん(75歳)・長女:B子さん・長男:C男さん・二女:D美さん

B子さんを代表取締役社長、A子さん・C男さんが取締役として家族経営の株式会社を営んでいる。

A子さんの財産構成は、

不動産:自宅土地建物、収益マンション、収益アパート、貸し駐車場

預貯金:約3000万円

自社株:500株

生命保険には加入していない

※ プライバシー保護の観点から、財産や家族構成等は実際のご相談とは異なりますが、ご相談の趣旨は変えずに表現しております。

現状の把握とお悩みのお聞き取り

現状でのA子さんの法定相続人は3名、

相続税の基礎控除額が、3000万円+(600万円×3名)=4800万円であり、

財産の保有状況から概算すると、A子さんが亡くなった場合には、相続税の申告・納税の可能性が大きい。

このような状況をふまえ、A子さんは、何か対策が必要なことは頭ではわかっているものの、

何から手を付けていいか分からず、モヤモヤとした気持ちで毎日を過ごしているとのことでした。

具体的に何に懸念を抱いているかをお聞きしたところ、

(1)自社株は経営を引き継ぐ人に確実に渡し、株式を分散させたくない

(2)相続税がかかるとした場合、生前贈与など事前に何か対策はできないか

(3)自宅の他に収益物件があるが、これらをどのように分けたらいいのか分からない

大きくはこれら3点についてのお悩みでした。

(1)自社株について

相続の場面で、家族経営の会社の株式を誰がどのように取得するかについては、意外に揉める論点になります。

いわゆる事業承継の問題として注意するポイントは、

・ 議決権の確保

・ 総財産中の株式の比率が高い場合には他の相続人の遺留分を侵害しないか

・ 次の次の世代への承継を考えたときに株式が分散しないようにする

これら以外にも注意すべき点はあり、その会社ごとにその内容は異なります。

まずは現時点での株式の評価額を算定して、相続した場合、生前贈与をした場合など総合的に判断する必要があるでしょう。

それから、「株式の分散を防ぐ」という意味ではもう一つ方法があります。

それは、会社法の定める「相続人等に対する売渡しの請求」の活用する方法です。

会社法174条では、譲渡制限のある株式を保有する株主に相続が発生した場合、会社はその株主の相続人に対して売渡しを請求することができると定めています。

これによって、会社にとって不都合な人が株式を保有することを防止することができます。

例えば、二女のD美さんが株を相続するのはいいが、D美さんの配偶者や子には株式を引き継いでほしくない、といったような場合に活用します。

この売渡請求を行うためには、会社の定款に、あらかじめ次のような定めを記載しておく必要があります。

第〇状「当会社は、相続その他の一般承継により、当会社の株式を取得したものに対し、当該株式を当会社に売り渡すことを請求することができる」

ただし、株主に相続が発生してから1年以内に株主総会の特別決議をへて売渡請求を行うことになります。

また、売買価格は、会社と売渡請求を受けた者との協議によって決定します。

当事者間で協議が整わない場合には、裁判所に対し売買価格決定の申立てをすることができます。

(2)生前贈与などの事前の対策はできる?

A子さんは現在75歳です。

まだまだ頭も体も健康で何の問題もありませんので、贈与の意思表示も問題なくできます。

ところで、生前贈与は「暦年贈与」が基本になります。

年間110万円の非課税枠を利用して、長期間にわたってコツコツ贈与することが重要になります。

現代は超高齢化社会といわれておりますが、

厚生労働省の統計によると、平成28年における75歳女性の平均余命は「15.76年」となっています。

平均余命とは、ある年齢の人があと何年生きられるかいう期待値のことですから、75歳女性には15年の期間が残されていることになります。

仮に15年間、一人の人に毎年110万円ずつ贈与すると仮定すると、合計で1650万円の資産を無税で生前に移転させることができます。

といってもこれは机上の計算でしかありません。

皆さんは「健康寿命」という言葉をお聞きになったことはありますか?

健康寿命とは、介護を受けたり寝たきりになったりせず日常生活を送れる期間のことを言います。

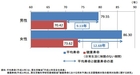

最新(2016年)の厚生労働省の統計では、男性の健康寿命は72.14歳、女性は74.79歳となっています。

健康寿命に関する厚生労働省の統計

必ずしもこの数字どおりになるとは限りませんが、贈与などの難しい手続きは、健康なうちでないとできません。

認知症などになってしまうと、意思表示ができなくなってしまい、贈与はもちろん、その他の法律行為もできなくなってしまいます。

つまりA子さんにとって、あまり長期の対策は立てにくい状況にあり、この点を考えると、生前贈与の効果は限定的になってしまい、大きな効果は期待できないと考えられます。

(3)不動産をどう分ければいいか(自宅と収益不動産)

今回のご相談では、自宅の土地建物、賃貸マンション(30室)の建物と敷地、賃貸アパート(8室)の建物とその敷地、貸し駐車場(300㎡)です。

相続人が3名ですから一見、分割しやすいように思えます。

賃貸マンションは長女が、貸し駐車場は長男が、賃貸アパートは二女が、自宅の土地建物は同居している長男がという具合です。

しかし収益物件をその収入の額から比較すると、賃貸マンションと賃貸アパート、貸し駐車場の収益は、

賃貸マンション>賃貸アパート>貸し駐車場 になっており、相続した後の収入額に大きな差が出てしまいます。

そこで、この差を他の相続財産との組み合わせで調整するなどの工夫が必要になります。

例えばこのような分割も考えられます

会社の代表者であるB子さんは、自社株式500株と預金2000万円を相続する。

C男さんは現在も母親のA子さんと同居中であるので自宅の土地と建物、そして貸し駐車場を相続する。

D美さんは賃貸アパートを相続する。

現金の残り1000万円は、葬儀費用や相続税などを支払った残金を3人で均等に分割する。

残りの賃貸マンションは、持分3分の1ずつの割合で相続して、均等に収益を確保したうえで家族信託を設定して、不動産の共有リスクを解消します。

※家族信託については、ここでご説明するにはボリュームが大きすぎるので、別途改めてご説明しますね。

なお、これはあくまでも一例です。

具体的には、不動産や自社株の評価額はいくらになるか、相続税の負担はどの程度になるのかなどを正確に把握しておくことが重要です。

まずは、相続のシミュレーションから

今回のご相談では、まず最初の対策として、「相続(税)のシミュレーション」をお勧めしました。

シミュレーションをすることで、相続財産の評価額と相続税の試算ができますので、相続が発生したときにどんな問題が生じる可能性があるか、納税資金をどのように準備するのか、余剰資金を税対策に活用できないか、などの問題の洗い出しと対策について検討することができます。

また、相続シミュレーションは、その結果を家族が共有することで「遺産分割を生前にシミュレーションする」ことにつながります。

ただ遺言書を作成するだけでなく、シミュレーションと組み合わせることで相続人の「納得感」もさらに高まるでしょう。

こういった事前の対策を行うことによって、円満相続に大いに近づくことになるのです。