未成年者がいる場合の遺産分割

1.相続税法が改正されてその影響は?

昨年から盛んに話題になっていました“相続税法の改正”ですが、いよいよ今年1月1日の相続から適用されております。

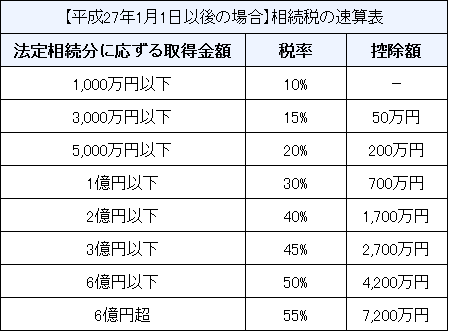

基礎控除がこれまでの6割に縮小されたことによって、相続税の課税対象になる人が増えると見込まれていますし、最高税率も55%へ引き上げられています。

それでは税改正からこの半年で何か変化があったかといいますと、相続税関連のご相談は確実に増えていますし、「改正前の基礎控除を目標に相続税対策をしていたけれど今回の改正で結局は相続税を支払うことになった」というごご相談者の方も少なくありません。

2.相続税ってどんな税金なの?

相続税は、「所得税の補完機能・富の集中排除機能」があるとされ、いわゆる「富の再分配」という考え方の元に課税されているようです。

相続税法では「相続税と贈与税」の2つの税目が規定されています。

贈与税は相続税の「補完税」であるためです。

贈与税がないと、財産を生前贈与で移転すれば簡単に課税回避ができてしまいますよね。

ところで相続税とは、財産を相続や遺言によって取得したときに生じる税金です。

取得した財産が基礎控除以下であれば相続税はかかりませんので、申告の必要はありませんが、基礎控除を超える場合には注意をしなければならなくなります。

なにへの注意かと言いますと、それは期限です。

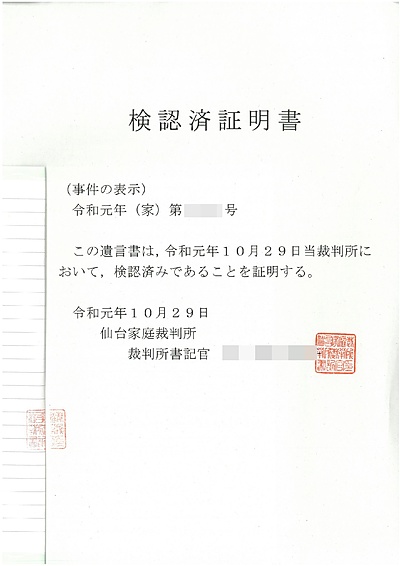

相続の開始があったことを知った日(通常は、亡くなった日)の翌日から10ケ月以内に、被相続人の住所地の税務署に対して申告と納税をしなければなりません。

申告の期限までに申告しないと、原則として加算税もかかりますし、期限までに納税しないと延滞税がかかります。また、基本的には、様々な特例(配偶者控除や小規模宅地)も受けられなくなります。

3.基礎控除額はどう変わったのか?

相続税は、一定の式で計算した課税価格から、基礎控除額【3000万円+(600万円×法定相続人の数)】を引いたものに対して課税されます。

課税価格から基礎控除額を差引いてもプラスなら申告と納税が必要になる、ということです。

【相続税の課税価格=遺産の総額-非課税財産-債務および葬式費用+相続開始前3年以内の生前贈与財産】

*法定相続人の数は、相続の放棄をした人がいても、その放棄がなかったものとした場合の相続人の数で計算します。