112【ライフプラン・不動産投資】リースバック 動画16分

ペアローンのリスクと解決方法

建築資材の高騰、人件費の増加、インフレの進行などにより住宅価格の上昇が続いています。

共働き世帯が7割になったというニュースもありました。住宅の購入面でも夫婦の収入を合わせて考えるのが当然の時代に入っています。

そこで、利用されることが増えた「ペアローン」について解説します。

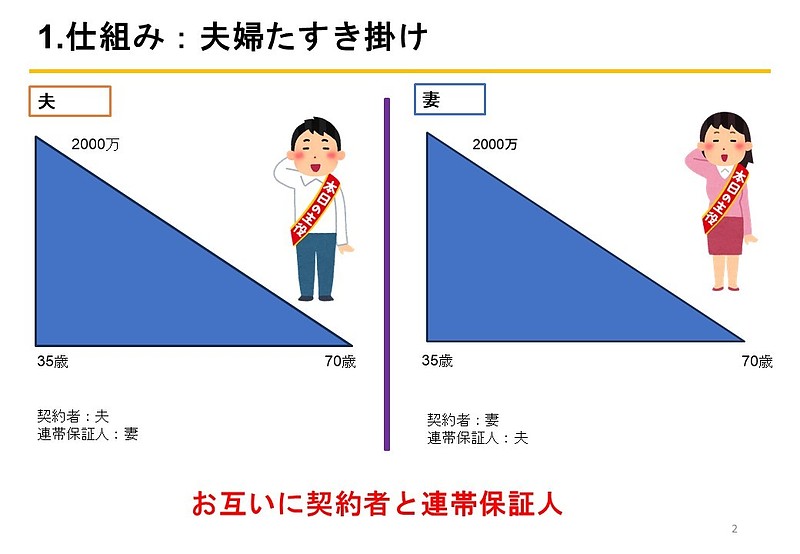

1.仕組み

ペアローンとはお互いに契約者、連帯保証人になり合う形式です。

それぞれの収入や持ち分をどんな割合に設定するか、などに応じて住宅ローンの借入額を決定します。

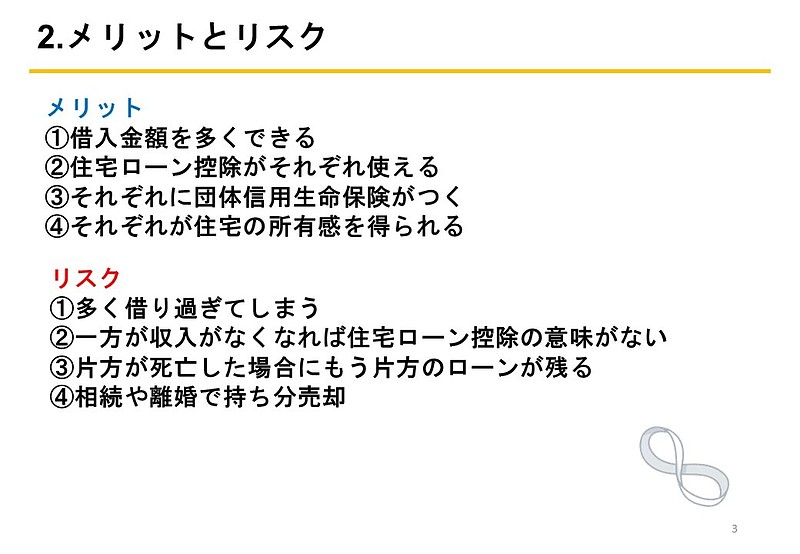

2.メリットとリスク

メリットとリスクは表裏一体です。

主なものは次の通りです。

3.解決方法

リスクに注目して解決方法を例示していきます。

①多く借り過ぎてしまう

多く借りたいからペアローンにしてますが、片方が仕事を辞めてしまったら家計は破綻します。「借りれる額と返せる額は違う」ということです。

子供が大きくなると学費や部活動にお金もかかります。家も劣化して修繕が必要なことも出てきます。余裕を持った資金計画にしましょう。

・メインの家計負担者だけでも返済できる資金計画をたてる

・どうしても買いたい家ならば収入を増やす方法も考える

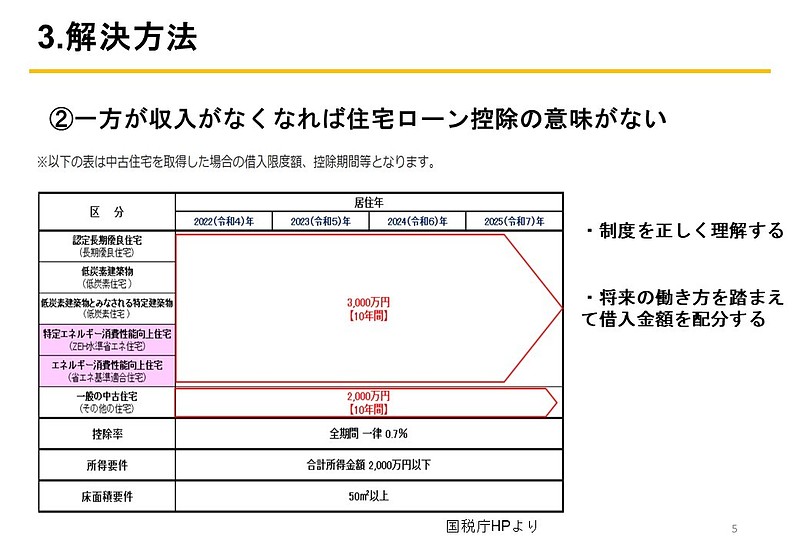

②一方が収入がなくなれば住宅ローン控除の意味がない

住宅ローン控除は払った税金が戻ってくる制度です。逆に言うと、税金を支払ってなければ戻ってくるお金はありません。今は共働きでも、近い将来、仕事を辞めてしまう場合などは要注意です。将来の働き方も含めて考えましょう。

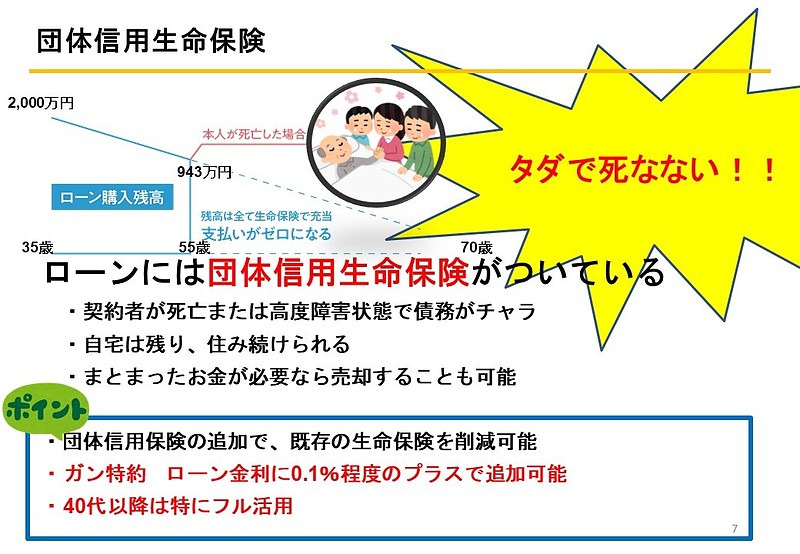

③片方が死亡した場合にもう片方のローンが残る

ペアローンはそれぞれ独立した債権です。契約者=団体信用生命保険の対象者なので片方が死亡した場合は該当する債権だけがチャラになります。残った債権は返済していきます。どちらが死亡しても家政婦さんを頼んだり、外食が増えたり、出費が多くなることがあるでしょう。解決策を3つご紹介しておきます。

初級 連帯債務と比較する

金融機関によってはペアローンという形式のほかに「連帯債務(共同債務)」という形式の住宅ローンを用意しています。これは1債権を夫婦共同で借入するというものです。メインの家計負担者で団信に加入することが可能です。住宅ローン控除については持ち分割合で借入額を案分します。

中級 生命保険でカバー

別途、民間の生命保険会社で死亡保障を追加します。商品は「収入保障保険」タイプが合理的です。例えば、毎月の返済額に合わせた保険に加入すればお互いのリスクを賄えます。意味合いを考えると、どちらかが死亡した時点でもう片方の保険も解約してもよいでしょう。

一括で受け取ると目減りするので若干多めの保障に加入しておくのが安心です。

上級 借入をプラスする

別途、収益不動産を投資用ローンで購入します。投資用ローンも住宅ローンと同様に団信がついてきます。それぞれの住宅ローン債権額と同等の投資用ローンを追加すればリスクヘッジとともに資産形成できます。生保でカバーするよりも有利になると思いますが、投資についての勉強はしっかりしましょう。

④相続や離婚で持ち分売却

不動産は持ち分で売却可能です。夫婦で住宅ローンを組んでも、片方の分だけ売却できます。

ちょっと検索しただけでもたくさんヒットします。

片方が売却するとどうなるか?買うのはあんまりマトモな人ではありません。そうなると残った人は安い値段で持ち分を売ることになってしまうかもしれません。不動産は単独所有を基本に考えましょう。

4.まとめ

住宅を優先するのか、生活を優先するのか。優先順位をつけて予算を考えましょう。

主な家計負担者を中心に金額を考えつつ、住宅購入時は資産形成のチャンスでもあります。このタイミングでしか考えられないこともあります。「住宅を買うことだけでも大変なのに他のことまで考えられない」という気持ちはよく分かりますが、ここが将来の分かれ目です。がんばってみてください。

2024年2月6日追記

第一生命がペアローン向けの団信を発表しました。夫婦どちらかが死亡で両債権がカバーされます。2024年7月スタート。どこの金融機関で使えるか、上乗せ金利の有無など注目です。今後、他の生保も続くでしょう。

2024年3月14日追記

りそな銀行とペイペイ銀行も追随することを発表しました。

ペイペイ銀行の保険会社はカーディフ生命ですので、他行でもカーディフが団信を引き受けているところは拡充されるでしょう。