日経記事から見る、保険の光そして影!?

こんにちは。

ファイナンシャルプランナーの土田です。

さて、日経新聞5/29と5/30朝刊に「生保決算を読む」という2日に渡る記事がありました。

生命保険会社の18年度決算では概ね増収増益だったようですが、社会情勢からみて変化もみられたようです。

大きな流れ①

死亡リスクから長生きリスクへシフト

1990年をピークに生命保険の死亡保険金は1/4程度まで減ったとの事です。

若年人口の減少や共働き世帯の増加も理由ですが、そのため、医療保険で健康診断結果を提出することで割引きしたり、健康増進で割引きするサービスを付けた「予防系」商品の開発や、個人年金保険などの資産形成系の商品販売に力を入れているようです。

大きな流れ②

資産形成(運用)系の商品は日本円建てから外貨建て(米ドル・豪ドル)へシフト

外資系保険会社だけでなく、今では日本の生命保険会社でも「外貨建て」の保険を販売しています。資産運用では低金利の日本円ではほとんど資産が増えないので売りにくいこともあり、米ドルや豪ドル建てで運用することで金利を上げて売りやすくしています。

※もう一つ、記事中では生保会社の運用が国内から海外にシフトしているというものもありましたが、ここでは割愛致します。

さて、こういった生命保険会社の流れはどう影響してくるでしょうか?

実際の相談現場の状況やFPとしての意見も交えてお伝えします。

そもそも保険の役割とはなんでしょうか?

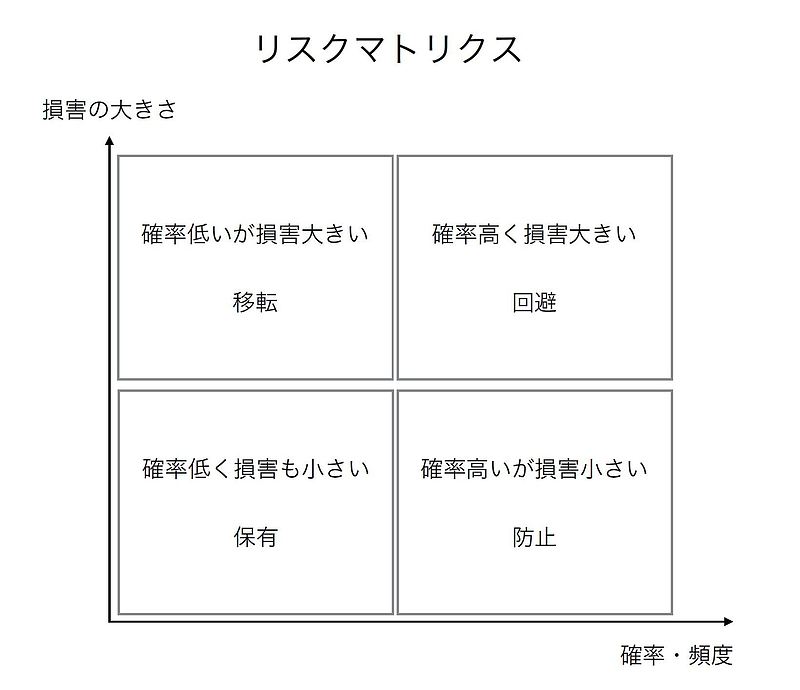

図をご覧ください。

これは保険の基本で「リスクマトリクス」と呼ばれるものです。

縦軸に損害の大きさ、横軸に損害の確率があり、4つに分けられています。

まず、右上の損害が大きく確率も高いエリア、こちらは、保険会社も引き受けてくれないリスクと言われ、対処方法は「回避」することです。(車の運転で言えば飲酒運転かもしれません)

次にその下、損害は小さいが確率は高いエリア。こちらは保険で賄おうとするとコストが高くなりますので、確率を下げる「予防」が対策の一番目です。(骨折保険なんかはココかもしれません)

次にその隣り、損害は小さいく確率も低いエリア。こちらは保険でというよりも、リスク自体を「保有」するのが良いとされます。ここも保険で賄うにはコストが高いというのが理由です。(医療保険は一般的にココに入ります)

そして最後は、損害が大きいが確率は低いエリア。

ここは確率が低いとはいえ、そうなったら人生が転覆してしまうリスクがあるので、お金を払って保険会社にリスクを「移転」した方が良いエリアです。(車の保険なら人身事故です)

つまり、この左上のエリアだけに保険を掛ければ無駄なく保険が掛けられ、リスクに対しても安心できるという事になりますね。

こういった「本来の必要な保障」という保険の原点に回帰すると、今起こっている保険会社の流れは果たして保険加入者に取って良い流れでしょうか?

左上のエリアに入るものは生命保険で言えば「死亡」「障害による就労不能」「健康保険が効かないような高額な医療費」になるのが一般的です。

このエリアこそ保険という金融商品が最も効率的に機能するエリアなのに、そこからシフトしているというのは「万が一」あったときに保険が守ってくれないという本末転倒な事態を招くと思います。

実際の相談現場でもこれは顕著で、本来必要な死亡保険金額を満たして加入している方はほとんどいません。

その代わりに、医療保険や個人年金保険、終身保険などの保険で掛金はかなり高額になっている方が多いです。※いわゆる「保険貧乏」の方はこのパターンです!

また、外貨建て保険も大きな問題です。

よく外貨建て保険で社会問題になっているのは、為替リスクの説明不足による元本割れの苦情です。

これはこれで問題ですが、これは説明の問題が大きく、また、期間としても数年程度なので大きな(人生を転覆するような)問題とはならないと思います。

しかし、40代以下の方が老後資金として行う、「個人年金保険」や「終身保険」などの外貨建て保険での資産形成は大きな問題になりかねません。

以前にも取り上げているので簡単に説明すると、

①為替リスクがあること(日本円での掛金も毎月変わるので、最終的にいくら払うかも分からないことや、満期金額も日本円にするといくらなのか分からない)

②インフレリスクがあること(よく外貨建て保険はインフレリスクに強いと言って販売している保険営業の方もいますが、インフレは日本だけにあるリスクではない上に、米国や豪州の方がインフレ率が高いです)

③流動性リスクがある(途中で止めたり引き出すと元本割れの可能性が高い、毎月の積み立て金額を自由に増減できないなど、途中で使えない(使い辛い))

④固定金利商品(一部変動型もあり)であること(日本だけでなく海外でも今は一般的に低金利時代です)

⑤高コストであること(掛金が全部運用に回らない。解約返戻金推移の一年目はほとんど戻ってきませんが、これは販売手数料などのコストを支払うからです)

ということで、ザックリでもこれだけのリスクがあります。

そしてこれだけのリスクを冒して得られるのは、米国ドル建ての個人年金保険で30歳から65歳まで35年間の運用でも年利2~2.5%程度です。※もちろん米国ドルでの計算で為替リスクでどうなるかはわかりません。

外貨建て保険で将来の資産形成をするということは、言い換えると

将来

・支払い時よりも円安になること

・世界がデフレになること

・満期まで問題なく掛金を払えること

・今よりも低金利が続くこと

に対して「賭ける」ようなものと言えます。

※もちろんこうならない!と言い切れませんが、自分のポジションを決めてしまうことがそもそも大きな賭けです。将来は分からないから、どうなっても大丈夫なポジションを取る事をお勧めします。

外貨建て保険に結構な金額を毎月支払っている相談者も多くお見えになりますが、残念ながらこういったリスクの話しは聞いていないとおっしゃる方が多いのが現実です。

もし、生命保険で老後資金を貯めている。もしくは提案されているなら、一度しっかりと検討してみてはいかがでしょうか?

こういったことから、生命保険会社にも「売りやすい商品」ではなく本来の役割である「必要な保障」に対して商品の開発や販売強化をして欲しいと切に願います。

ご相談はこちらからどうぞ。

https://www.kakei-lab.jp/お問合せ/

今日もありがとうございました。