連休から始める資産運用! 日米でシニア資産に数千万の差が! 資産形成を米国投資家に学ぶ理由とは?

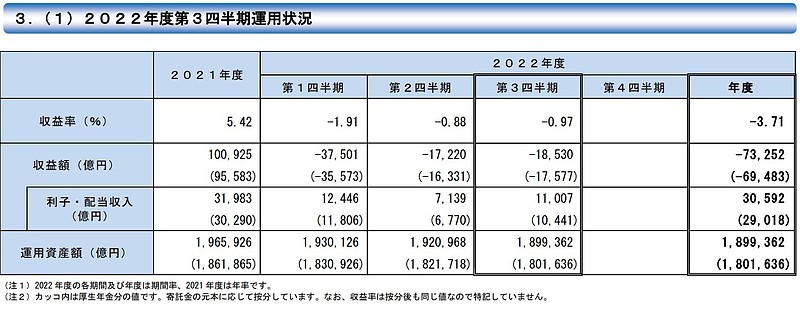

GPIFの2022年3Q(3Qは第3クォーター:10月~12月期)運用リターン結果は、収益率▼0.97%、収益額▼1兆8530億円でした。

2022年度(2022年度は4月開始2023年3月まで)はまだ3Qまでですが、累計2022年4月~12月)では

収益率▼3.71% 収益額は▼7兆3252億円となっています。

2021年度は収益率+5.42%、収益額+10兆925億円でした。

(GPIFは公的年金を運用、管理する「年金積立金管理運用独立行政法人」です)

画像:GPIFホームページより

過度にマイナスを問題視する情報に踊らされない

「たたくより、たたえ合おう」 ACジャパンのCMを目にした人もいることでしょう。

事象を過度に避難することで注目を得る場合があります。

しかし、その情報は一方的なものではないでしょうか?

「7兆円も損した」これは事実です。

しかし「年金がもらえなくなる」これは正しくありません。

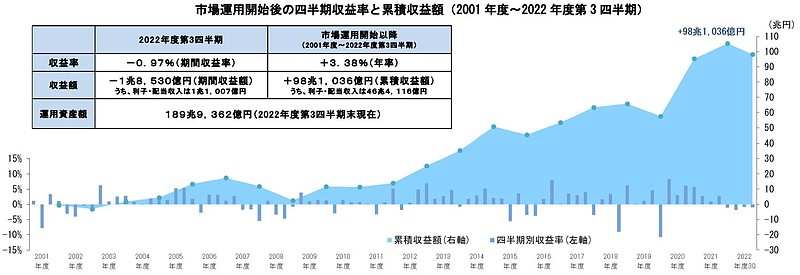

GPIFの運用は長期では+98兆円、+3.38%

GPIFの長期運用での成果は

収益額 +98兆1,036億円(累積)

収益率 +3.38%(年率)

(2001年度~2022年3Qまで)

画像:GPIFホームページより

たたく情報には、累積でプラス運用になっていることをきちんと採り上げているでしょうか?

一方的な側面ばかりに偏った情報ではないでしょうか。

近時の成績の悪さを叩いたりバッシングするばかりでなく、累積でプラスのリターンで国民に貢献していることを讃えてほしいと思うのです。

「たたくよりたたえ合おう」です。

長期運用では3回に1回程度の頻度でマイナスはある

2001年度からの21年で GPIFの年度マイナスリターンの年はいつでしょうか?

2001年度 2002年度 2007年度 2008年度 2010年度 2015年度 2019年度

21年で7回はマイナスリターンです。3回に1回はマイナスリターンなのです。

2022年度はまだ4Qが終了していませんが、マイナス運用かもしれません。

短期1年でマイナスであっても、長期でプラスリターンを稼ぎ出すことが重要なのです。

資産運用では絶対ということはありません。

プロが運用しているGPIFであっても、市場の環境が悪い場合にはマイナス運用となることがあるのです。

・長期運用で市場に留まることの重要性

・GPIFの運用の内容から見る、外貨運用の有効性

については何ら変化するものではありません。

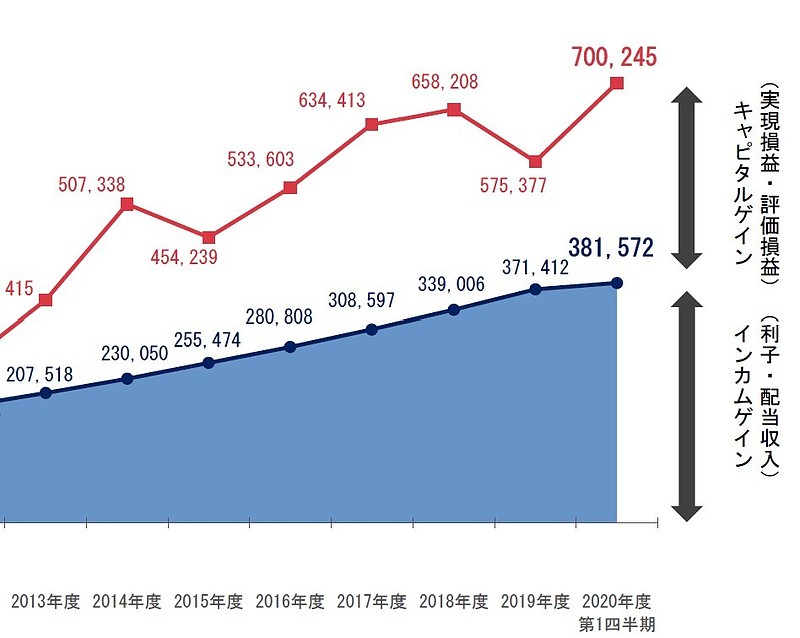

以下のコラムは2020年9月24日 『 12兆円黒字の要因は?GPIFの長期戦略基礎知識③【RIA JAPAN 】』からの引用です。

歴史は繰り返すと思いませんか?

ちなみに2023年1月はグローバル株式は7.26%という大きな上昇でした。

データ:S&P Dow Jones Indicies

********************

マイナスに過度に反応しないと、補って余りある場合も

以前2020年7月6日のGPIFの長期戦略基礎知識① 「8兆円赤字、マイナス5.20%でも過度に反応しない」の回で、GPIFの2019年度運用はリターン(収益率)としては、マイナス5.20%、収益額は8兆2831億円の赤字であることを説明しました。

・2019年度が悪かったからといって、GPIFの運用に成果が無いわけではない

・リスクを取って投資をすることで、初めて相応のリターンが得られる

・過去19年間では、2.58%のプラス運用、+57.53兆円(*2019年度終了時)

・批判的なセンセーショナルな記事を鵜吞みにせず、事実を認識してから判断をしてほしい

とお伝えしました。

2020年度1Qでは、とても順調な推移で、前期のマイナスを補って余りある運用成果となっています。

結果に一喜一憂しない、下落局面で売却しない

相場が下落局面になると、売却してキャッシュポジションで備えるという考えの人もいます。これ以上、価格が下がるとマイナスになるかっもしれないから、売って安心したいという考えなのでしょう。

しかし大幅に下落した後の上昇幅がとても大きい場合が過去には多くあるのです。

そして最も安い「底値」を判断できる人などいないのです。結果として再参入する機会を逸して、市場の上昇リターンに付いていけないケースがとても多いのです。

①長期的に成長する、②リスクが発生した場合にも、その後回復が見込める投資先に投資しているのであれば、下落時にジタバタする必要はないのです。

損して売却するならば、「損失を確定」して「手数料を払う」ことになるので、良い選択とは言えないのです(繰り返しますが、安定的に成長する、透明性の高い、運用コストが安い商品選択の場合に限ります)。

********************

2020年当時のメッセージと、現在のメッセージで何ら変わることがありません。

下落時にも悲観せず、長期運用を心掛けてほしいと思います。

ただし、長期で運用であっても、コスト高の商品には注意をしてほしいです。

GPIFや日銀など、プロが選ぶ商品かどうか という判断で良いと思います。

ご参考

押下すると別ページに移動してしまいます。【コントロール+クリック】の別ページで開くことができます。

8兆円赤字、マイナス5.20%でも過度に反応しない GPIFの長期戦略基礎知識①【RIA JAPAN 】

https://mbp-japan.com/tokyo/ria-japan/column/5059639/

GPIFが配分を増やした資産は? GPIFの長期戦略基礎知識② 【RIA JAPAN 】

https://mbp-japan.com/tokyo/ria-japan/column/5059656/

12兆円黒字の要因は?GPIFの長期戦略基礎知識③【RIA JAPAN 】

https://mbp-japan.com/tokyo/ria-japan/column/5066050/

GPIF収益率 9ヶ月で全体+18.49% 外国株+42.29% 国内株+29.54%に

https://mbp-japan.com/tokyo/ria-japan/column/5082745/

GPIF、運用黒字額37兆7986億円、収益率25.15%。 大きなリターンに寄与した外国株銘柄は?

https://mbp-japan.com/tokyo/ria-japan/column/5089836/

メディア取材、セミナーのご用命は下記リンクの弊社HPお問合せフォームよりご連絡ください。

RIA JAPAN おカネ学株式会社 お問合せフォーム

※本記事は情報提供を目的としたものであり、特定の有価証券その他の投資商品についての勧誘や、売買の推奨を目的としたものではありません。

本記事は信頼できると判断された情報等を基に作成しておりますが、正確性、完全性を保証するものではありません。