知っておくと得をする 所長解説のおカネ学♫ テーマ別コラム索引

2022年6月7日・8日にS&Pダウ・ジョーンズ・インデックス主催

『第14回ETFコンファレンス』が開催されました。

1日目の6月7日ではパネルディスカッションに弊社代表が登壇いたしました。

パネルディスカッションの様子と安東隆司コメントの要旨を2回に分けて公開します。今回は第2回目です。

個人投資家活性化におけるアドバイザービジネスの役割

司会者:「収益面の課題は何か、経営面を成り立たせるためにどのような対策を実行しているか」

①RIAサービスの知名度向上が喫緊の課題です。

②RIAは収益性がIFAなどと比べて低いため、利用顧客の増大が必要です。

EB債の実質手数料は 実は8%~10%くらいあります。

RIAの報酬は1%~1.5%であれば、かなり安い水準だと私見では思います。

8-10%も払う仕組み債コスト、金融庁データ

仕組債の1種でEB債は、いまやプライベートバンクだけでなく証券会社や、IFAが販売しているケースも増えています。

金融庁が2022年5月27に発表した

『資産運用業高度化プログレスレポート2022』によると、

EB債の実質コストは8-10%かかっているということです。

表面上のコストは平均して5~6%程度と推定されるのですが、

償還までが0.6年くらいと短いため実質コスト8%~10%かかって、

これを投資家が負担しています。

開示されていないコストが

販売者が開示していない隠れコストはたくさん存在しています。

預けたお金から勝手に引かれているので、コスト意識が低いのです。

そして金融機関は実質コストがいくらかを開示していません。

この高いコストに気付いている投資家はどのくらいいるのでしょうか?

RIAは隠れコスト無し、キックバック受け取らない

フィーベース型のRIAの場合は 隠されたコストは一切ありません。

証券会社からのキックバックの受け取りも禁止されています。

この手数料の全面開示によって、よりハイレベルな顧客本位を実現しています。

課題としては、このハイレベルな顧客本位のRIAサービスが知られていないことです。

司会者:「他国のアドバイザー状況、日本の個人向けアドバイザーはどうあるべきか」

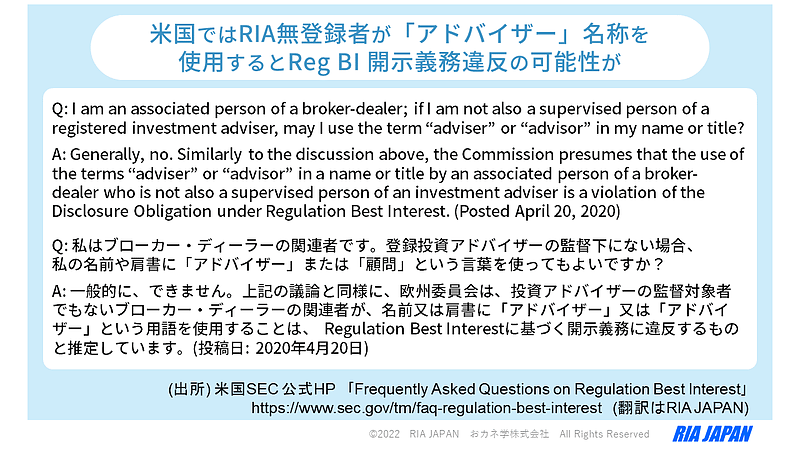

アメリカでは アドバイザーと名乗れるのは、RIA登録をした者に限られているということです。これはSECのQ&Aに記載されている内容です。

アメリカでは販売者と、アドバイザーの区別があり、RIA登録していない者はアドバイザーと名乗ってはいけない、アドバイザー名称を使用すると、Regulation Best Interestの開示義務違反だと、というものです。

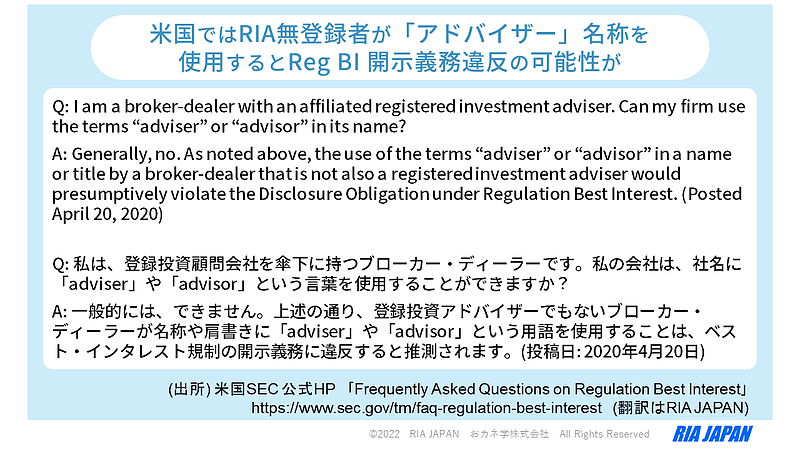

さらに、 RIA登録していないと、会社名称にもアドバイザーを使ってはいけないというルールがあります。

RIAと提携していても、ブローカー・ディーラーという販売者の立場の人は、会社名にアドバイザー名称を使ってはいけないという内容がこちらです。

RIA登録がない人の会社には、「○○アドバイザー」という会社名はREG BIの開示義務違反だと明記されています。

仕組み債トラブル増加 FINMAC紛争の41%

日本で自称アドバイザーが誤解を与えて投資家とのトラブルに発展しているケースの一例が仕組債です。

金融商品取引のトラブル解決機関であるFINMACから公表されている2020年・2021年の紛争あっせん件数を集計すると、全体の約41.33%が仕組債に関わるトラブルでした。

お客様思いのアドバイザーならば、多くの仕組み債やストラクチャード商品の設計がコスト高でリターンに見合わない場合が多いことを知っています。

ちなみに金融庁もプログレスレポート2022で

「EB債を購入する意義はほとんどない」

と記載しています。

日本のIFA(金融商品仲介業者)は米国ではアドバイザーではない

日本のIFAは金融商品仲介業者で、アメリカではブローカー・ディーラーという職業分類です。要は販売業者でアメリカではアドバイザーと名乗っていないのです。

日本でも、販売者と、アドバイス専業の人の区別を、アメリカなどと同様にハッキリすべきだと思います。

司会者:「今後の将来展望、やりたいことは何か」

RIAサービスを、いろいろな方々に利用してほしいと思います。

地方銀行さんや地域金融機関さん、百貨店さんなどの(お客様の)資産運用のアドバイザー提携相手として、RIAを検討してほしいです。

アメリカではRIA登録者が販売専業の人数よりも、もはや多くなっています。

コミッション型は狩猟ビジネス、フィーベース型は農耕ビジネスだと私は思います。

銀行さんや地銀さん、信用金庫さん、信用組合さんの融資ビジネスは狩猟型より農耕ビジネスに近いでしょう。

これらの金融機関にとって親和性の高く、よりハイレベルな顧客本位の業務運営が実現できるのはRIAビジネスだと信じて疑いません。

地方銀行さんや地域金融機関さん、百貨店さんにとって、RIAとの業務提携で、新たな収益機会獲得して、持続可能なビジネスモデルが実現できると思っています。

前回のコメント要旨は下記リンクより閲覧が可能です。

世界的ETF会議で安東隆司が語ったRIAの役割とは?① RIAとは? 良い投資助言者を見分けるポイント等