50歳前後からでも遅くない「iDeCo(イデコ)」

マイホームを買うときに物件選びはもちろんですが、合わせて気になるのは今後の不動産市況と、金利の動向ではないでしょうか。

これからの不動産市況

日本の人口は減少し始めています。空き家が増加していることが社会問題にもなり始めています。そのような状況下では多くの不動産が値下がりするだろうといわれています。

賃貸住宅も需要と供給のバランスで家賃が決まります。周辺の賃料が下がれば、いずれ家賃負担も安くなるでしょう。持ち家を取得する価格も将来はもっと安くなるかもしれません。

急いで住宅を取得する必要がない人はしばらく待つ、というのも選択肢になりそうです。

一方、持ち家を全期間固定の住宅ローンを組んで取得する人にとっては住宅購入時にそれ以降の住宅費は固定できます。しかも低金利が続いています。世間では、所得が増えるように政府の方針も後押ししています。将来所得が増えれば、その分住宅費の負担も相対的に軽くなるでしょう。

住み替えを考えている人は注意

そのような住宅相場の下落局面では注意しておかなければいけないことがあります。

今、持ち家を買い、将来家族構成が変わったりしたときには住み替えることを考えている場合です。

低金利の状況下といえども、住宅ローンの返済開始からしばらくは返済額に占める金利の割合が大きく、元本がなかなか減りません。数年内に住み換えようとした時、自宅を売ろうと思ったら住宅ローンの元本のほうが売却価格より高くなってしまう、ということもあり得ます。特にマンションは最近の価格上昇幅が大きかったので、今後の下落する可能性が気になります。

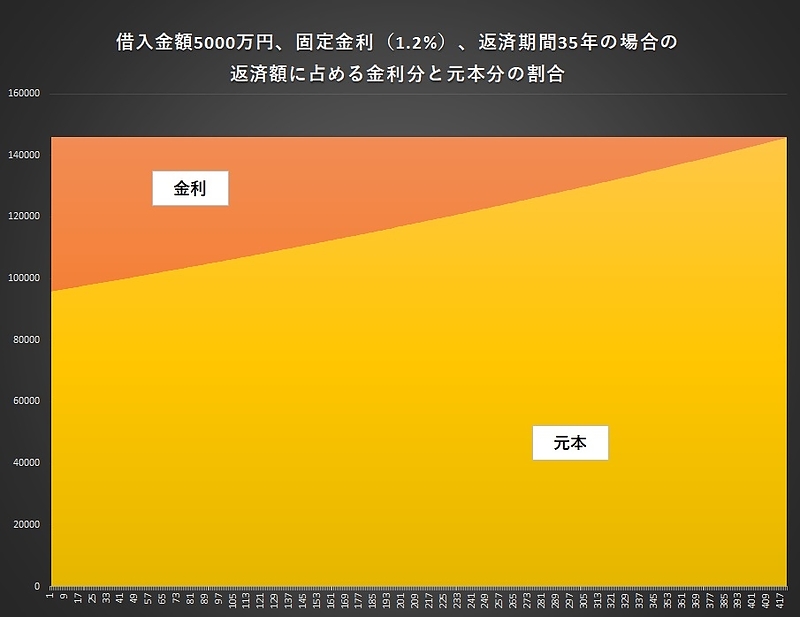

例えば、借入額5000万円、借入期間35年、金利1.2%固定の場合の返済額に占める金利分と元本分の割合は下図のようなイメージです。返済開始当初は返済額の35%近くが金利分の支払いになります。5年経過時の返済額合計は約875万円ですが、元本は4407万円。593万円しか減っていません。

もし、5年後に「子供が大きくなってきたので、今の家を売った資金で少し大きな家に住みかえよう」と考えた場合、今の家が4400万円以下の値段でしか売れない場合には、差額を自己資金で足さなければならなくなります。

同じ住宅を買う場合でも、頭金として自己資金で2割、つまり1000万円支払っていた場合、返済期間を同じ35年としていた場合の5年後の元本は3526万円となり、仮にその時点で売却価格が4200万円に下がっていたとしても手元に資金が残ります。

これからの金利動向

昨年8月にフラット35(借入期間21年~35年、融資率90%以下)の金利が最低の0.90%を付けました。現在は1.09%、7月の金利も同程度になるかと思われます。

民間の金融機関の金利もフラット35の金利推移と似たような動きをしています。

今後の金利動向を予測するのは難しいですが、昨年の8月のレベルまで下がることはないのではないでしょう。

今後は横ばいから緩やかな上昇に向かうと思います。

変動金利で借り入れ、金利が上昇した場合の住宅ローン返済額への影響を考えてみたいと思います。

先ほどの借入額5000万円、借入期間35年、金利を変動金利とし、当初借入額0.7%で5年ごとに0.3ポイントずつ金利が上昇。つまり5年後から1.0%、10年後から1.3%…(実際の変動金利は半年ごとの見直しです。)

この二つのケースで総返済額を比較すると1.2%固定の場合約6130万円、変動の場合で6200万円であまり大きな差が出ません。

つまり5年毎に0.3ポイント以下の金利上昇に収まると考えるならば、「変動金利」のほうが有利になると考えられます。また、低金利が継続する期間が長いほど元本の減少速度が速いので変動のほうが有利といえます。

金利は一様に上昇し続けるわけではありません。あくまでも参考としてお考え下さい。

まとめ

マイホームを取得するタイミングとして、金利面では今はチャンスです。一方、これからの不動産市況予測を考えると、終(つい)の棲家(すみか)として購入するならばよいと思いますが、将来の買い替えを考慮した場合、頭金なしで購入するのはリスクを伴います。

これからの金利動向は読むのは難しいですが、今後の不動産価格の下落予測などを考えると少し様子を見るというのも選択肢でしょう。

でも、不動産は唯一無二のもの。こんな家に住みたい!と思えるような不動産に出会ったら何とかしたいですよね。

マイホームが家計を見直すきっかけになったり、頑張って働いて給料を増やすモチベーションにもつながるかもしれません。税制面でのメリットもあります。(住宅ローン控除や親からの贈与を受けた場合住宅資金贈与の特例など)

できれば頭金を貯め、予算も事前に検討し、出会いのチャンスを逃さずに理想のマイホームを手に入れられたらよいですね。