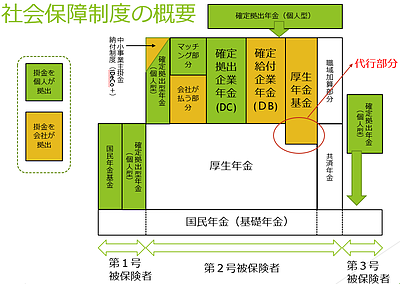

30代からの老後資金の積立(iDeCo②)

最近のリアル相談で、イデコとつみたてNISAを両方利用している方から、運用の商品が今のままでいいのかどうかと相談がありました。

今回は、つみたてる中身をどうしたらいいかの考え方を書いてみたいと思います。

イデコとつみたてNISAどちらも一定金額を一定期間つみたてて将来資金を作っていくものですね。つみたての目的が何なのかによってどちらを利用すればいいかが変わってきます。

余裕があればどちらも利用すればいいでしょう。イデコとつみたてNISAは併用できますので。

目的別には、イデコは60歳までは引き出せないから自分の老後資金準備のためにするもの。

つみたてNISAはイデコのようにいつ以降でないと解約できないということがありません。ですから住宅ローンを組む時の自己資金として20代からつみたてNISAをしている方もお客様

で以前いらっしゃいましたし、30代の方で16年後の子供の教育資金準備でつみたてしようという方もいらっしゃいました。

また、まったく投資が未経験だった方で、相談に来られた結果、つみたての魅力が分かり60歳から75歳までつみたてNISAを利用してお金を増やし、75歳から運用して利回りを確保しながら

年金生活で足りない生活費を少しづつ崩していこうというプランを一緒に考えて実行された方もいらっしゃいます。

こう考えたら、つみたての目的はなんなのか?を考えるとどちらを優先して実施したらいいか?併用したほうがいいか。の判断が見えてきますね。

では、本題ですが、イデコもつみたてNISAも制度のことですね。その制度の枠内で実施するつみたて商品を何にするのか?ということまで研究して実施している人は多くなく、なんとなく

売れ筋商品を買っているといった話もよく聞いてきました。

どちらも月々など一定期間に一定金額を出していくつみたてですから、その効用を発揮しうるポートフォリオ(商品の組み合わせ)があるはずです。必ずみなさん悩むところです。

また、長期保有が前提ですが、値動きのある株式型の外国投資信託などに投資するときは年間で基準価格が2倍くらいに上がることもありますし、0.7倍くらいまで下がることもあります。

それが1年1年経過するときに、例えば5年間投資したら良い年が3回、悪い年が2回あったとすると

(2+2+2+0.7+0.7)÷5年=1.48

つまり期待できる収益率は約50%となります。

しかし、その5年間がリーマンショックや新型コロナショックのような株式市場が暴落する時期と重なり、5年間で悪い時が4回、いい時が1回となると

(0.7+0.7+0.7+0.7+2)=0.96

つまり5年間投資しても元本割れとなるのです。(分かりやすくするために計算を簡略化しています)

しかし、20年という投資期間だとどうでしょうか?

リーマンショックや東日本大震災の様に数年間株式市場が振るわずに、その数年間を経験したとしてもそれ以降の期間に株式市場が戻れば悪い約4年間を次のいい4年間が相殺してくれる

(お互いに打ち消しあってくれる)そしてその後の約12年間は上記のような良い年と悪いとしが3:2の割合で来るとしたら、かなりの好成績を残せるのではないでしょうか!

実際のシミュレーションを見てみましょう。

平成29年度金融庁税制改正要望項目より

これは1985年より毎月国内外の株式と債券を同額ずつ買付をしていった結果5年保有と20年保有でどんな差が出たかというシミュレーションです

左の保有期間5年では5年保有しても悪い5年間だった時には左端の様に-8%~-6%となり例えば100万円つみたてした場合でも一番悪い5年間だったら72万円になり、28万円元本割れしたということです。

でも5年間でいい時もあり、12%~14%で回った5年間もあって、一番いい5年間は173万円と73万円も資金が増えたということになります。

なので、+と-のばらつきの幅が広いから、例えば今年からあなたがつみたてする5年間はどうなるか分かりませんね。

では、20年保有を見てみると、実は元本割れがないのです。最低でも2~4%で回りいい時でも8%は超えてない。

もうお分かりですね、そうです。良い時と悪い時がそれぞれ相殺できる機会が増えたため、極端な利益の20年も極端なマイナスの20年もなくなり平均6%くらいに収斂していることが分かりますね。

しかもすそ野が狭いから当たらなかった20年につみたてした人も100万円が最低でも185万円になっているし、当たりの20年に投資した人は321万円となり221万円も増えています。

これが長期投信の効果です。

さて、ならば長く保有します。では何を保有すればいいかということですが、資産形成の本には分散投資しなさいと盛んに書いてありますね。

これは一括投資をする場合にリスクを抑える手法としては正しいセオリーだと私も思っています。

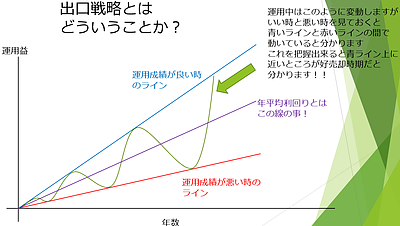

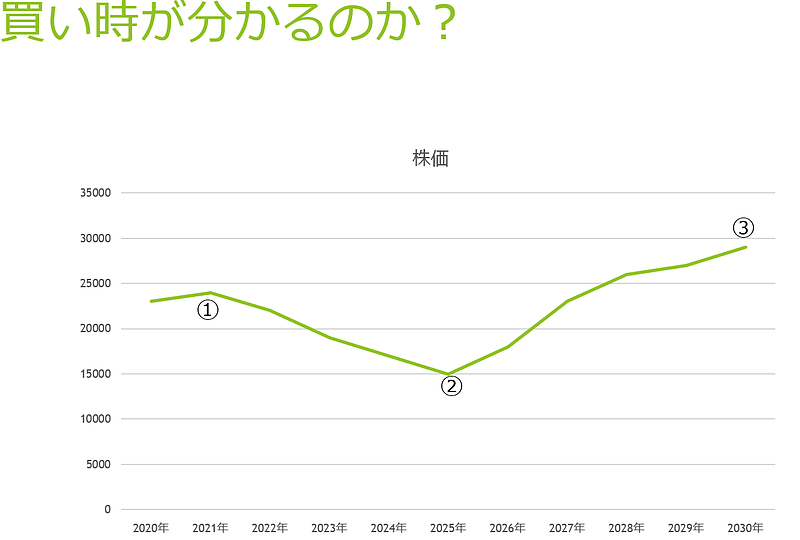

図のように、一括投資だと①で買うよりも②で買って③で売り抜けたいということになるので、一括投資はタイミングが大切になります。そのうえで株式と債券は同じ動きをしませんので①から②まで株式が下がっているときに債券にも投資していたら債券は上がってくれて結果、株式の値下がりの何割かを補ってくれるのでリスクが下がる。ということがその説明です。

では、資産別と地域別でみてみましょう。

金融庁 つみたてNISAガイドブックより

図は毎年同額を投資した場合

B=国内の株式と債券に50%ずつ分散したとき。

A=国内・先進国・新興国の株式と債券に等倍(1/6)ずつ分散した時

の違いです。

BとAの差は年平均利回りで2.1%も違いますね。

要するに日本国内だけに投資するよりも、世界の株式債券に分散投資する方が利回りが高いという結果となっています。

なので、ポートフォリオを考えて投資信託を選ぶ際にはよほど国内の投資信託が好きで仕方ないという場合以外は海外に投資してくれるものを選んだ方が利回りは一般的には高くなりなります。

この背景には、マクロでみれば日本は少子高齢化が進み、人口が増えない。人口が増えないで減っていくならば、サービスを買う人も減っていく、サービスを買う人が減れば、作る人も減っていく、サービスや物を作る会社の株価は上昇トレンドを描きにくい。結果国内で作られる財やサービスなど付加価値の合計であるGDPも減っていく。

しかし、海外に目を向ければ、実は人口が増えています。世界のGDP予測もIMF予測では2020年代後半には先進国、新興国含めて日本の24倍以上のGDPを稼ぎ出すと予想しています。

当然、人口が増えれば、消費が増えます。消費が増えるなら沢山作らないといけませんから、企業は潤い株価も上がりやすくなります。まさに上記の日本の逆ですね。

そして最後に資産別、資産の中身ですが、債券と株式を再度考えると日本の債券は値動きが大きくありません。大きくない債券を時間を分けて買う理由がないのです。

値動きがあって、いつ買えばいいか分からないから時間の分散をするわけです。

①の株価100万円の時に200万円分買って②で売れば200万円が120万円になってしまいます。

①で100万円買い、②でもう一度100万円買って②時点ですぐ売るなら保有口数は1口+1.6= 2.6口

2.6口× 60万円=156万円となりますね。

買値の平均値が下がったことで損失も小さくなっていますし、

債券に比べて株式の値動きが大きいので「つみたて」の時は株式中心に組み立てた方がつみたての効果が出やすいと言えます。

ですから、上記つみたてNISAガイドブックのBの様に国内債券を50%入れると、その50%はつみたての効果を発揮できないため、月の投資金額(つみたて金額)の半分はうまく働けてない、眠ってしまっているという状態になるわけです。

纏めますと、イデコもつみたてNISAも目的はいろいろだが、15年~20年保有するなら私ならポートフォリオを日本を除く世界株式中心にして、国内債券には投資しません。海外債券も金利は日本よりも高いですが、どこの国も以前のような高金利となっていませんし、債券という資産は一定のクーポンをもらい満期に元本が返ってくるもの。良くも悪くもそれ以上の利回りはハイイールド債などでタイミングをみて中途売却して儲けるほかなく、ファンドを買っているとそれも機動的にできないため、先進国株式60%、新興国株市40%くらいでポートフォリオを組みたいですね。

余談ですが、ターゲットイヤー型などはまさに教科書通りのお話であり、この通りにやれば自分の年齢には最適という幻想を作り出してしまっており、大変残念です。むしろつみたてをやめて運用しながら取り崩すまでは保守的にならないほうが成果を出しやすいと言えます。

これは私見であり、将来の成果を約束するものではありませんが、私財を使い私自身の17年のつみたて研究から得た考え方に基づいています。