6【金融知識】家をタダで手に入れる方法

2019年9月の3時間のセミナー用資料です。長い&文字だけです。

見づらいところもあります.注意してご覧ください。

はじめに

こんにちは。

人生100年時代と言われるようになり不安は増すばかり。

そんな中でムチャな不動産投資やマルチ商法など被害に合う方も増えています。

基本となる自分に住まいについても史上最低水準の金利の影響を受け住宅ローン競争も過熱しています。

ユメのマイホーム!!

とにかく今、買わなきゃ!!

一生に一度だから妥協せずに選ばなきゃ!!

ホントにそうでしょうか?

何を基準に選びますか?

何を選ぶかは自由ですが、なぜこの物件を買うのか、きちんと理解して選べるようになることが大事だと思います。少しでもみなさん自身や相談を受けられる際の参考になれば幸いです。

1.不動産鑑定評価の基本

(1)そもそも不動産の値段とは

①まずは基本的な価格の決まり方

不動産の価格を決めるものにはいくつかの要因があり、複数の要因が絡み合った結果ということになります。自分で住む・投資用に買う、土地・建物、新築・中古、どんな要因があるでしょうか?

(ア)自分で使う物件と投資用物件の違い

自分で使う物件のことを実需と言いますが、投資用に比べて高値になるケースが多いです。自分が長く住むのだから気に入った物件です。そのためには多少、割高でも仕方がない。となります。また、異常に低金利で審査基準の緩い住宅ローンが使える現況だとなおさらです。今だから買える身の丈を超える物件の購入に踏み切ってしまう人のなんと多いことか。

投資用物件については大きく2種類に分かられます。空室か入居者が居る物件か、です。入居者のいる物件を「オーナーチェンジ物件」と言います。空室のほうがオーナーチェンジ物件よりも高値になります。空室の場合は内覧ができるので状態が確認できるからです。オーナーチェンジ物件の場合は退去後に開けてビックリ!!ということも予想されるので少し低くなります。

(イ)基本的なモノとしての価値

土地と建物にわけて考えます。不動産は値段の基準、考え方がいくつか存在します。時と場合によって使い分けていきます。代表的なものを見ていきます。

土地

・実勢価格 相場

・公示価 国土交通省 毎年1月1日基準

・路線価 公示価格x80%が目安。相続税課税価格。

積算価格(モノとしての価値)の基準にされることが多い。

・固定資産税評価額 公示価格x70%が目安。固定資産税の課税基準。

建物

・実勢価格 相場

・時価 取得価格から減価償却費を差し引きしたもの。

減価償却は構造により耐用年数が決められている。

・積算価格 建築単価(構造毎に決められています)x面積-残価率

・再構築価格 この建物を現在、再建築するといくらになるかという価格。材料費や人件費などによって上下する。

・火災保険価格 損害保険会社各社が独自にこの構造でこの広さならいくら、という範囲を決めている。大都市のマンションなどは非常に低い評価となる。

なんだかなー、ですね。

②実需物件の価格

実勢価格です。需要と供給のバランスから値段が決まります。この地域のこの建物はこの価格という相場が決まっており、土地の形がいびつだとか建物が傷んでいるだとか内装が傷んでいるだとかゴミだらけだとかいう個別要因で調整されていきます。

そして、学校区やデザイン・設備など「どうしてもこの物件が欲しい」という希望がある人は多少高くても購入するわけです。詳細は次章で考えていきますが、反対に引っ越し日が決まっている、早く現金化したいなどの理由で早く売ってしまいたい人は割安でも売ってしまうことになります。

③価値が高いオマケ

価値が高いことは本来はいいことです。しかし、税金に関しては逆です。価値が高い=固定資産税などが高くなる、ということになります。

なかなか難しいものですね。

④新築物件の注意点

俗に言う「新築プレミアム」で割高になっているケースが多いです。広告費や営業活動費などですね。豪華でステキなパンフレットも購入者が負担しているワケです。また、売れないと値下げするケースがあります。借入で建設している場合、建設会社の利息負担だけでも莫大な金額になるので在庫として抱えているワケにはいかず早く売りたいと考えるためです。その費用までも初期の購入者が負担しているとも言えます。

実需の物件についてはモノとしての価格である積算価格を重視する傾向があります。逆に収益物件の場合は期待する収益から逆算してモノの値段を決める方法である収益還元法を重視する傾向があります。

⑤金融機関の評価

実需の場合は販売額や請負額=評価額となります。住宅ローンなどが代表例です。銀行と「提携」している不動産会社・建設会社であれば販売価格・請負金額が評価額という位置づけになっています。いわゆるフルローン可能というヤツです。

中古物件でも販売価格まではローン可能です。

それどころか保証料や登記費用、火災保険料などの付帯費用までもローンが組めるケースもあります。年数も築年数によらず35年の住宅ローンが使える時代になりました。

モノとしての評価よりも借りるヒトの属性を重視するのが住宅ローンということになると思います。

そのため買う時は良いけど売るときに困るケースがあります。通常は古くなると価値が下がり値段も下がります。売却時にローンの残債の方が多く残ってしまうと売るときに自己資金が必要になります。バブル後しばらくは住宅ローンですら評価額の80%とか70%までしか貸し出ししなかったのに銀行が住宅ローンに注力し競争が激化した結果、現在のようなゆるーい住宅ローンができあがったのです。

投資の場合、評価は相当に低くなります。例えば政策金融公庫の場合は購入価格の70%が担保評価です。賃貸物件であれはさらに50%減。購入価格の35%程度が評価額となります。それも購入金額が相場以下の場合、という念の入れようです。

いまだに金融機関は土地評価を重視する傾向があります。

借入年数も耐用年数を基準に相当に短くなるケースが多くなってきています。

そもそもスルガ銀行ほかの影響で金融機関は審査をかなり厳格化しており不動産仲介会社でも「投資のローン特約」による買い付けを受け付けないところも増えてきていますが。

(2)鑑定評価 基本3手法

①収益還元法

(ア)直接還元法 純収益÷還元利回り=価格

(イ)DCF還元法 純収益の現在価値の合計+売却時価値=価格

リセールバリューを考えて買うことが重要です

②取引事例比較法

③原価法=積算

手法名についてはみなさんが通常、感覚的にどれかを組み合わせて総合的に判断していることに名前がついている程度のことですね。

どの考え方をとるかでその物件に対するアプローチは変わってきます。また、顧客の状況によってもどのアプローチで考えるかは変わりますが実需でも投資でも特に大事なのはDCF還元法の考え方ではないでしょうか。

あとからも出てきますがいったん現実的なまとめです。

実需で買っていい物件

・ローン残高以上で売却できる物件

・ローン返済額以上で賃貸にまわせる物件

投資で買っていい物件

・5年後に購入額以上で売却できる物件

・実利10%以上もしくは実利8%でも売却益が見込める物件

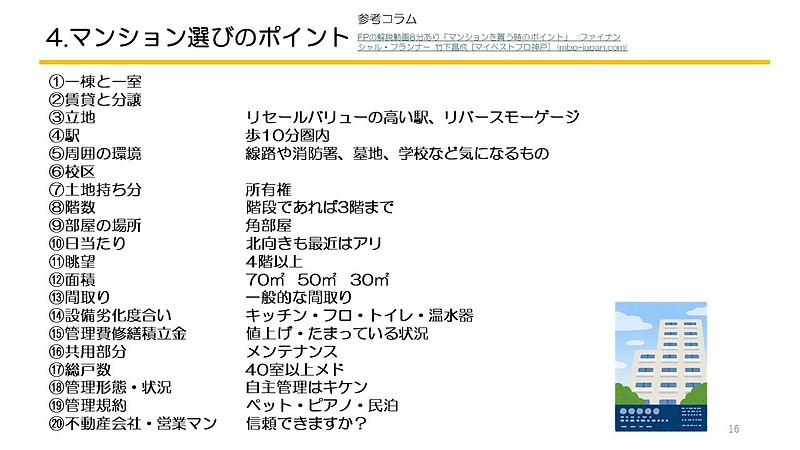

2.マンション特有の鑑定手法

(1)都市部におけるマンションの価格形成要因例

①一棟と一室

②賃貸と分譲

③立地 リセールバリューの高い駅、リバースモーゲージ

④駅 歩10分圏内

⑤周囲の環境 線路や消防署、墓地、学校など気になるもの

⑥校区

⑦土地持ち分 所有権

⑧階数 階段であれば3階まで

⑨部屋の場所 角部屋

⑩日当たり 北向きも最近はアリ

⑪眺望 4階以上

⑫面積 70㎡ 50㎡ 30㎡

⑬間取り 一般的な間取り

⑭設備劣化度合い キッチン・フロ・トイレ・温水器

⑮管理費修繕積立金 値上げ・たまっている状況

⑯共用部分 メンテナンス

⑰総戸数 40室以上メド

⑱管理形態・状況 自主管理はキケン

⑲管理規約 ペット・ピアノ・民泊

⑳不動産会社・営業マン 信頼できますか?

「都心で駅から近くて広くてキレイで値段が安くて・・・」

家を探すときに多くの人が口にします。

あるわけないですよね。

上記のようなポイントを総合的に、優先順位を決めて物件選択をしていくことになります。

結局、“相場”は常に人気度合い、需要と供給によって成立していますので極端に割安割高な物件はないハズです。

その中でもアタリハズレがあるのは人為的なもの、つまり不動産営業マンと自分の知識の無さ・自分の優先順位と物件のミスマッチ・そして不動産営業マンのミスリードが影響しているのではないでしょうか。

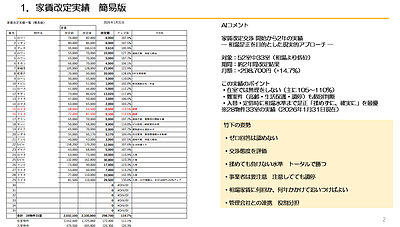

(2)物件事例

A.購入所有中

*購入時資料 平成28年8月

*リフォーム(費用350万円)後に賃貸

①購入時の検討事項

・取引事例や近隣同等マンションと比較

・空室のため内覧、リフォーム費用含めても割安

・共用部などのメンテナンスがきちんとできている

・東京オリンピックを控え売却益が見込める

・山手線の駅から徒歩10分圏内で継続して賃貸需要が見込める

・利回りは・・・・

②資金調達方法での比較

諸費用込み2100万円

(ア)住宅ローン

35年 0.725%とすると月額56,626円

(イ)投資用ローン

30年 2.5%とすると月額82,975円

(参考 3.9% 99,050円 4.5% 106,403円)

③出口

・時機を見て売却

投資用ローン

30年2.5%の場合

・継続して賃貸運用

④2019年7月現在の売り出し中の事例(同マンションの他の部屋)

5年後、10年後の家賃は??売却額は??

B.購入し売却済

①査定 東京カンテイ査定書

鑑定後、どうなったか?

3ヶ月後に1280万円で売却しました。

1697万円の査定がついてるのになんで??ですね。

②購入時状況

・平成24年1月13日購入 1040万円、オーナーチェンジ。

家賃95,000円 管理費修繕積立23,000円。所有期間70カ月。

実利 (95,000円-23,000円)x12÷1040万円=8.3%

ここまでが前章で言う収益還元法の感覚です。

DCF還元法まで考えると(各種費用税金除く概算)

・売却時利益 1280万円-1040万円=240万円

・月次利益 (95,000円―23,000円=72,000円)x70カ月=504万円。

・トータル利益

240万円+504万円=744万円。

・トータル年次利回り

240万円÷70x12=411,428円(年次売却利益)

+864,000円(年次実質家賃)

=128万円÷1040万円=12.3%

③売却時状況

売却日 平成30年10月19日 1280万円

所有期間 70ヶ月

平成30年1月より管理費10000円アップ

売却時の実利

(95,000円―33,000円)x12÷1280万円=5.8%

直接還元法でこれで充分と買われたのかDCF還元法でさらに高くで売却できると考えて購入されたのか、どうしてもこのマンションが欲しくて購入されたのかは不明です。

空室であれば相場以上で売却できたかもしれないが原状回復やリフォームなどの一時的な費用の発生、面積が広く金額も予想できません。。もともと長期譲渡のタイミングで売却するつもりで購入したもので総戸数が16室と少なく将来的にはさらに管理費修繕積立の値上げなどが懸念されたためこのタイミングでの売却を選びました。

(3)戸建ての場合

マンションと共通する部分が多いと思いますがマンションに比べると土地の持ち分が大きいことが特徴です。一般的に土地は目減りしない、と言われます。消費税もかかりませんよね。一方、木造や鉄骨などで耐用年数が短くモノとしての低く見られます。さらに同じ木造でもメーカー等によってしっかりとした建物からハリボテのような建物まで差があります。

都心部では特に土地の値段が多くを占めてしまうことになり建物にかける予算が低い傾向があります。土地が狭くて3階建てにすることも多いですが2階建てよりも建築コストがかかります。戸建ての場合は現在の建物を建て替えて子孫も使える、土地だけでも充分に価値がある、というような場所を検討されるべきでしょう。

3.鑑定評価理論と相場観

~収益還元法を理解し相場観を養うポイント~

(1)評価と実勢価格のズレ

①評価>実勢金額 現時点では割安です

②評価=実勢金額

③評価<実勢金額 現時点では割高です

④ワンルームマンションの評価

「ワンルームマンションには資産性がない」と言われることがあります。これは持ち分で言うと土地部分が小さく建物も小さい、つまり積算価格が実勢価格と乖離しているためです。

ワンルームマンションを無担保で手に入れたとしても、それを共同担保として活用するならば同等以下の物件を買う時に限られるかもしれません

(2)買っていい投資物件の基準

実利10%、5年後に購入額以上で売れる物件。直接でもDCFでも得になる物件です。

欲張りかもしれませんがそれくらいでないと失敗します。

イメージは福岡・仙台・札幌。このあたりの大地方都市の築20年~30年のRC物件です。あとはそこそこ便利な場所の土地値に近いボロアパート。

最初からその条件にあてはまるものもごく稀にあります。たまーに「間違いでは!?」って値付けの物件が出てきます。売主が売り急いでいたり、相場を分かっていないなかったり。不動産業者にダマされてたり。いろんなケースがあります。

ただし、物件を探しているのはあなただけではありません、そして、あなただけが特別なわけではありません。あっという間にその物件はなくなります。すぐに決断できるよう相場観を養い資金調達準備をしておくことです。しんどいですが探し続けるしかありません。

条件にはあてはまっていない場合でも値段交渉をすることによって条件を充足するケースもあります。あまりに大幅な値段交渉は「ふざけるな!!」と相手を怒らせて条件交渉すらできないことがありますので仲介不動産業者を通して様子を確認することから始めましょう。

いったん買い付けが入っていたけどローンが通らず契約が流れた、なんていう時もチャンスです。売却金を使う予定にしているケースなど急ぐ場合もあります。

リーマンショック後数年は物件価格が安くなっていましたがどんどん上昇しています。今の時期であれば利回りは9%だけど入居に苦労しなさそうだから買う、8%だけど超長期で所有しCFが見込める、転売益が確実に出そうなので買うなどの物件は検討できると思います。このあたりはDCF収益還元法チックな感覚だと思います。

現在の目安利回りの一覧です。

新築 中古

東京 3% 4%

大阪 4% 5%

福岡 5% 7%

「預金金利0.01%と比較して高利回りです!!」、なんていうのが不動産業者の常套句ですが新築なんて相続税効果目的でないと厳しいですね。

(3)高く売るためには

モノの価値をあげることと売り急がないことです。

モノの価値を上げる方法はいくつかあります。

①自然に価値があがる(イベントや特区、駅ができるなど)

②再建築不可を再建築可にする(役所に交渉するとこうなることもあります)

③リフォームをする(リフォーム代金≦増加額ですね)

④貸している物件なら家賃を上げる(入居率を上げるか家賃を増加させるかですね)

売り急がずに待つと相場よりめちゃくちゃ高く売ることは難しいかもしれませんが相場で売ることは可能になります。ただし、早期売却したほうがトータルではトクするケースも多いでしょうから考えどころですね。

(4)経済規模別視点での相場観

①ワールドワイド

例)米中貿易摩擦

→安全資産に資金避難

→利回り低下

→金融商品から不動産へ資金流入

→不動産値上がり

②国内状況

金融機関

建築メーカー

耐震偽装などの問題

③個人・物件毎

趣味嗜好

地域格差

(5)物件価格の動きの違い

①個人が買える物件(2億まで)

値段は金融機関動向に影響

1億までの物件はプレイヤーが多いため特に影響される

5000万円までになると現金購入者も多くスピードも加味される

②高額物件(2億超)

法人や国外富裕層がプレイヤーとなるが数は減る。そのため買いやすい価格帯に比べると割安なケースが多い。法人税の節税などが絡むと利回りなどは重視されず資産の繰り延べ目的となる。

(6)セオリーから考える相場観

①景気が良い 金利が高い 融資に不利

金融商品の金利が高い 不動産の相対的な魅力減

インフレ モノの値段が上がる

投資マインド 高まる

キャピタル有利 不動産価格上昇期待

③景気が悪い 金利が低い 融資に有利

金融商品の金利が低い 不動産の相対的な魅力増

デフレ モノの値段が上がらない・下がる

投資マインド 凹む

インカム重視 不動産価格は上がらない・底

④円高 世界情勢不安で安全資産である円に資金流入し円の価値が上がる

日本の国力が強くなり円の価値が上昇する

輸出企業に不利 日本は輸出が強いので株価ダウン

投資マインドの減退 不動産購入者減 海外の購入者も減

④円安 円の価値が下がる 輸入企業に恩恵

株式上昇 不動産購入者増

⑤人口減 不動産価格ダウン 価格差拡大

(7)注目のイベントから考える相場観

①東京オリンピック

②品川ゲートウェイ駅開業

③特区

④大阪万博

⑤大阪IR

⑥全国インバウンド

⑦高齢者交通事故

⑧神戸三宮タワーマンション建設規制

⑨AI不動産査定

⑩デュアラー 軽井沢・山梨 ⇔ 東京

(8)ケーススタディ

・投資用アパート購入

福岡市南区 1LDK6室 2200万円 月次家賃収入212,400円(町費除く)。

表面利回り 212,400円x12カ月÷2200万円=11.6%

最近にしては検討に値する物件だと思います。

買いますか? 買いませんか?

① 収益性の確認

(ア)現状確認

満室、駐車場1台。駐車場は入居に影響はほぼない。

1室25,000円の部屋がある。

空室で入居者を場集する際に原状回復する代わりに家賃を安くして入居。女性がDIYで好きなようにしている。

(イ)相場

1階33,000円 2階35,000円 6室計209,400円

駐車場5,400円 合計214,8000円

214,800円x12カ月÷22,000,000円=11.7%

ほぼ現状と同じなので心配は少ない

(ウ)入退去の周期

福岡は敷金礼金0が当たり前の地域のため入退去が頻繁に起こることがある。本物件は1LDKという特性のためいったん入居すると長い。年に1室あるかないか。

上記のDIYも長期入居に貢献する可能性がある。

② モノとしての価値の確認

(ア)土地の値段

路線価59,000円x214㎡=12,626,000円

実勢価格 不動産会社に確認、路線価と同等 将来的にも同等で推移見込み

形状 整形地だが若干の高低差がある

(イ)建物の値段

木造 築32年 耐用年数経過済にて評価ナシ

あまりメンテナンスされていない建物のため外壁・屋根・設備の原状回復工事は順次発生することが予想される

木造のためシロアリ被害状況確認と予防も要チェック

(ウ)出口

メンテナンスを続けてあと20年程度使う

建物を取り壊して再度アパートを建築または住宅地として売却

③調達面からの確認

(ア)金融機関

都銀、地銀は期待できない。信金や信組もスルガの影響で厳しめ。

ノンバンクまたは政府系金融機関

仮にノンバンクで調達しても超長期保有が原則

融資可能性の高いノンバンクで4%の金利だとすると

2200万円 25年 返済で月次116,124円

月次CFは212,400円-116,124円=96,276円

(イ)現金

制約なし

インフレなら不動産有利

④結論の選択

(ア)借入あり

・買う

土地は将来的に1300万円程度で売却可能。900万円が投資対象だと考えることができる。すると利回りは21万x12カ月÷900万円=28%。4年で回収できることになる。

実際には5年程度の所有期間で現状のまま売却すると同額程度では売れそう。

すると5年間の家賃収入は1274万円。減価償却分が売買益だとして仮に400万円の利益だとすると長期譲渡所得税20%で税金は80万円。所有期間中の多少の修繕や空室、仲介手数料・登記費用・火災保険料など諸費用を差し引いても充分にプラスになるから買う。

・買わない

月々のCF96000円から固定資産税1万円に管理費1万円を差し引くと実質のCFは76000円。空室になったら家賃減。原状回復費用も読めない。入居が決まると広告料7万円。エアコンが壊れたら6万円・・・。年間の収支は50万~70万円程度のプラスにしかならない。仲介手数料に登記費用、融資手数料、火災保険料。それらの費用を回収するだけでも3年ほどかかる。リスクとの対比で見合わないので買わない。

いかがでしょうか?

どちらの結論も間違いではありません。あえて正解を設定するならば、値段交渉をして修繕費用を見込んだ1800万円~2000万円で買うのは資産形成としては正しいと思います。ただし、所有期間中のリスクに耐えられる経済力は必要になりますので自分がどんな状態なのかケースバイケースで検討することです。

借入して物件を購入する場合は積立感覚に近いです。月々はもうからないけど売却した時に少しお金が残ることになります。

(イ)借入なし

現金で購入する場合ですがハードルはとても下がります。

何事もなければ10年ほどで回収できる計算です。加えて無担保になりますので本物件を担保にして資金を調達することで不動産の価値をさらに高めることができます。

短期間で売却しても金融機関から文句を言われることもないですし自由度は高いです。

ただし、本物件はローンがつきにくかった物件です。ということは売却時にさらに苦労する可能性があります。それも含めて購入するか検討ですね。

終わりに

おつかれさまでした。

繰り返しますが実需でも投資でもポイントはリセールバリューを重視してDCFで考えることだと思います。

高齢者の交通事故問題と年金問題の老後不安でクルマに対する意識が急激に変化していくでしょう。若者はケータイ代を優先してクルマへの興味が薄れている時代です。

クルマは所有しなければ人生で3000万円浮くと言われています、タクシーやカーシェアで充分かもしれません。これが不動産に及ぼす影響は便利な場所への集中、駅やバス停から徒歩圏内への集中です。自分で物件を選べるならば住むための価値だけでなく資産としての価値を含めて考えていただきたいと思います。

そうすると家は一生に一度の買い物ではなく何度も何軒も買い資産として増やせる可能性も出てきます。

働き方改革などで超都心で勤務する必要も減ってくるかもしれません。デュアラーのような働き方が増えると都心に近いコンパクトマンションの需要が高まる可能性もあります。ひとたび災害が起こればタワーマンションはコワイから避けるなど現在の“セオリー”“常識”“相場”と違うことが発生していくでしょう。

今回は触れていませんが売却時や相続時などの税金や費用なども考慮するとさらに物件選びはフクザツになっていきます。ただし、そもそも損をしない物件であれば問題ありませんし自宅であれば3000万円控除などの特典もあるのでなおさらです。

最後のケーススタディのような地方の投資物件を買ってその家賃収入で東京の賃貸に住む、のもアリだと思います。地方と東京の利回り差を利用するということです。

2000万円の物件からの家賃20万円で東京の賃貸に住むと、買うと6000万円程度の部屋に住めるのではないでしょうか。

しっかり考えて自分に合った余裕のある生活を過ごしたいですね。