123【ライフプラン】年金定期便 動画15分

■タダで教育資金を作る方法と効率よく子供の資産を作る方法

1.タダで教育資金を作る方法

「子供が生まれたら学資(こども)保険」と刷り込まれている方も多いと思います。失敗できない運用のため間違いではありません。しかし、ある程度安定した投資である不動産投資は教育資金作りにも適しています。一般的な18年間の学資保険と比較していきましょう。

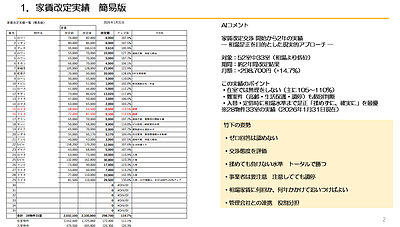

①不動産投資の例

物件:390万円のワンルーム 登記・仲介費用等30万円 所要資金計420万円

家賃38000円 管理費修繕積立10750円 固定資産税年4万円

借入:420万円 10年 金利2% 毎月返済額38645円

収入計 家賃38,000円x18年間=8,208,000円

支出計 管理修繕積立10,750円x18年間=2,322,000円

固定資産税 40,000円x18年間=720,000円

返済38,645円x10年=4,637,400円

結果 収入-支出=現金528,600円と無担保のワンルームマンション

物件価格の変動がなければ計4,428,600円

自己資金ゼロ

②学資保険の例

毎月10,000円x18年間=2,160,000円。利息は期待できませんのでほぼ掛け算ですね。

結果 現金2,160,000円

学資保険の保険料216万円+差引226万円=442万円も不動産投資のほうが多くなります。学資保険で月1万円を支払うのであれば216万円安く不動産を買える、損失が発生しても吸収できると言い換えることもできます。

そして、不動産投資には“主な収入者で行うと税金を安くできるかも”、“助成金を使うようにできるかも”、といったメリットもあります。

多少の物件価格の変動や空室などのリスクがあっても考えてみる価値があるのではないでしょうか。金額や期間のバランスが合えば都心部でも効果的な物件はあるでしょう。大学進学時に売却しても良いですし、①と②を併用すると売却せず家賃収入を続けることもできるかもしれません。

2.効率よく子供の資産を作る方法

さきほどの延長線上で効率よく子供の資産形成ができます。ザックリ言うと子供名義での不動産投資の繰り返しです。

イメージ

①地方のワンルームマンション購入

原資:贈与と学資保険や積立の解約金。

非課税の年間110万円までの贈与、積立や学資保険の解約金を原資とします。家賃は子供の口座へ入り、管理費修繕積立・固定資産税は親の口座から支払うようにします。子供にとってユメのシステムですね。

②ワンルームマンション追加購入

原資:贈与・①の家賃・奨学金。

余裕があれば贈与、そして①の家賃。加えて奨学金を原資とします。奨学金は在学時に毎月入ってくるシステムです。奨学金は最大で申請し、可能な限り貯めていきます。

③ワンルームマンション追加購入

原資:贈与・①②の家賃・奨学金。

上記②の繰り返しです。物件価格の変動もありますので同じスピードで貯まるとは限りませんが2室分なので多少は早く貯まるハズです。これで親の管理費修繕積立等の負担も3室分になります。

④ワンルームマンション追加購入

原資:贈与・①②③の家賃・奨学金

さらに繰り返します。子供が社会人になる際に管理費修繕積立は子供負担に変更すると4室無担保でキャッシュフロー(収入から支出を差し引いた手残り)が約10万円となります。

学費と不動産費用は別途、親が負担しているパターンですが、ポイントは家賃を再投資していること、奨学金を利用していることです。奨学金は超々低金利で超長期の借入です。借りるのがメンドクサイ・分かりにくいと言わずフル活用しましょう。

<目指せ、トリプル4>

社会に出る際に “給料プラス10万円” と “資産” があるのは子供にとって心強いのではないでしょうか。この10万円に加えて給料からも5万円貯めることができれば毎月15万円貯まります。年間180万円。5年でファミリータイプのマンション1室が追加できそうです。するとさらに家賃・資産が増えます。これを繰り返すと子供は40歳で月40万くらいのキャッシュフローと時価4,000万円の無担保不動産を手に入れられます。サラリーマンの平均年収を不動産で稼ぐイメージで40歳・40万・4,000万のトリプル4としましたが、仕組みが理解できれば子供が借入をしてさらに大きくするのも良いでしょう。親も子も資産の作り方を理解することは無形の資産となります。

<なぜ子供の資産を作るのか>

「自分だけでもしんどいのに・・・。子供の資産を作るとかムリ!!」というのが普通かもしれません。なのに、なぜ子供にまで資産を作るのでしょうか??

自分のためです。

子供世代の将来は明るいでしょうか?楽しく生活していけるでしょうか?

消費税増税・社会保険料増額・下がる賃金・物価の上昇・・・。子供が自立できないと当然、親を頼りたくなります。多くの場合、親は生活を切り詰めて少しでも援助するのはないでしょうか。共倒れにならないよう準備していくべきでしょう。

<人生の3大資金の答え>

先のコラム「家計x見直し」は老後資金も含めた内容でした。今回の1の方法を応用すればさらに手厚く老後資金の準備ができます。「住宅をタダで手に入れる方法」では住宅資金、そして今回は教育資金。人生の3大資金について実践的な回答を例示させていただきました。「おもしろそうだな、チョットやってみるか」という人と「こんなウマいこといくわけないやん」という人では相当の差がつきます。ご自身に合わせてバランスや組み合わせを調整し、少しでも取り入れていただければ嬉しく思います。