ロールオーバーの仕組みを理解しないと損しているのに税金を支払うケースも! 投資初心者が知らなかった資産運用

(RIA JAPAN広報部記述)

このシリーズは、3年以上RIA JAPANのコラムを読んだ投資初心者に依頼して、「なるほど!と感じたポイント」や「投資を始める前に知っておきたい!」と感じた内容について執筆いただきます。

投資初心者さんの執筆記事は第142回目になります。

今回はリスクとリターンについて執筆いただきました。

誤解が無いように一部表現を校正した箇所があります(*)は編集部校正。

********************

ハイリスクだから、ハイリターンを期待する。

当然といえば当然です。

リスクをこれだけ支払っているんだから、絶対儲かるはずなのだ!

気持ちはわかります。

ですが、資産運用の世界に「絶対」はありません。

必ずプラスになるなら、この時点でハイリスクではないからです。

この事実を見ていきましょう。

リスク=価格のブレ幅

一般的に、リスクと聞くと「危険性」などを意味することが多くあります。

しかし、投資の世界では「リスク=価格の振れ幅」という意味で使われます。

「リターン:+」になることもあれば「ロス:-」になることもあるのです。

一般的に見る図表ではプラスの印象が強い

一般的に投資信託のタイプは下の図のように説明されることがあります。

(国民年金基金連合会 iDeCo公式サイト 「資産運用の基礎知識」より)

この図だけを見ると、ロスが考慮しづらく、更にコストが考慮されていません。

例えば、元本確保商品などはリターンが低く、コストを差し引いたらマイナスになってしまう事例もあり得ます。

しかし、この図表だけでそれがイメージできますでしょうか?

残念ながら、この図表だけではイメージしにくいですよね。

コストはリターンを押し下げることを理解する

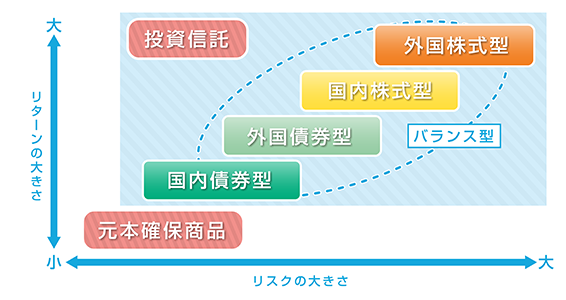

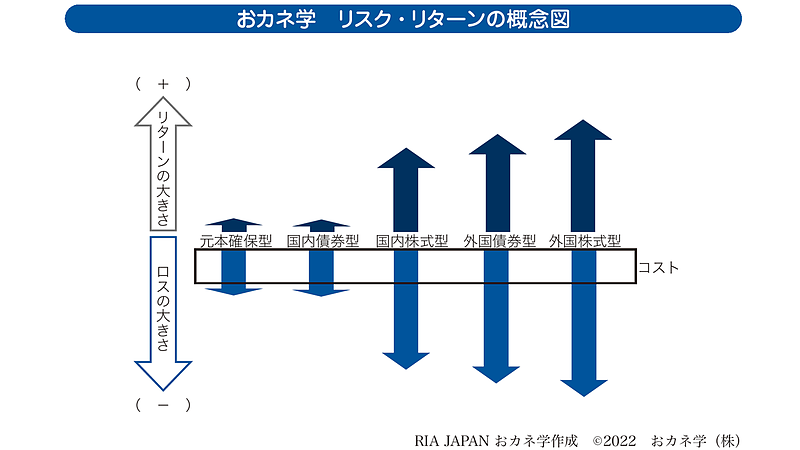

そこでこの図表を提唱している書籍がありました。

この図表ではコストの分、ロスが下振れするというところがポイントです。

リスクは小さいものの、低金利下でリターンが見込めない元本確保型や国内債券型で、

更にコストが高い商品に投資してしまうと「リターンがゼロなのにロス増大」となる場合すら考えられます。

債券は低リスク、でも為替のリスクも忘れずに

株式に比べ、債券はリスクが低いといわれます。

安定な投資と思って債券重視を選ぶ人も多いでしょう。

しかし、ここでもリスクを見誤ってはいけません。

外国債券などは為替の変動があるからです。

せっかく大きなリターンがあっても、売却した時に為替の影響を受けます。

日本円に戻したら、開始時より低い金額で戻る可能性もあるからです。

さらに通貨両替に両替手数料がかかります。

ここでも大きなコストが発生するのです。

両替コストが高くなれば、リターンを食いつぶす可能性も十分あります。

特に新興国通貨建ての債券は、両替手数料が驚くほど高いこともあるからです。

金融機関側でも、不安定な外貨はそれだけリスクがあると判断します。

そうなれば、両替手数料も高くなるわけです。

為替手数料に限らず、投資信託では保有している間、信託報酬というコストもあります。

期間限定で信託報酬ゼロの商品なども存在しますが、コスト高になれば、その分だけロスが増えるのです。

リスクは、表面上だけで評価するのではなく、最終的なコストまで考慮しないといけないでしょう。

本当に利益が残るのか。

これこそ本当のリスク管理ではないでしょうか。

ハイリスクでハイリターンに見えて、次の段階のコストで本当に何も残らないことだってあるからです。

********************

(以下、編集後記)

今回、投資初心者さんには、リスクの高さとリターンについて執筆いただきました。

RIA JAPANではリスクとリターンや為替手数料について発信してきました。

下記リンクより発信してきたコンテンツが閲覧可能です。

・著書「NISA・つみたてNISA・iDeCoプロの選び方教えてあげる!」

P91「リスクが高くても運用プラスとは限らない」にて解説しています。

NISA・つみたてNISA・iDeCoプロの選び方教えてあげる!Amazon販売ページ

・ダイヤモンドオンライン コラム

「高利回り」の海外債券…金利15%でも損する仕組みとは?

・著書「お金を増やすならこの1本から始めなさい」

P34よりトルコリラについて解説しています。

「お金を増やすならこの1本」Amazon販売ページ

繰り返しになりますが、本記事はRIA JAPANが、投資初心者に弊社発信のコラムで、「なるほど!と感じたポイント」や「投資を始める前に知っておきたい!」と感じた内容について記述してもらったものです(第142回目)。

※本コラムは特定の有価証券又は金融商品を勧誘するものではありません。また、特定の資産クラスに対する今後の方向性を保証するものではありません。

資産運用のご相談、メディア取材、セミナーのご用命は下記リンクの弊社HPお問合せフォームよりご連絡ください。

RIA JAPAN おカネ学株式会社 お問合せフォーム