企業年金の運用、企業自身も責任を負う時代に

農林中央金庫の有価証券の含み損が約1兆7698億円であることが明らかになりました。

1兆2000億円規模の資本増強を上回る規模の、含み損を抱えています。

農業協同組合への影響が心配されます。

出所:農林中央金庫 2023年度決算概要説明資料 2024/05/22

なぜ、このようなことになってしまったのでしょうか?

農林中金の偏った資産配分は?

出所:農林中央金庫 2023年度決算概要説明資料 2024/05/22

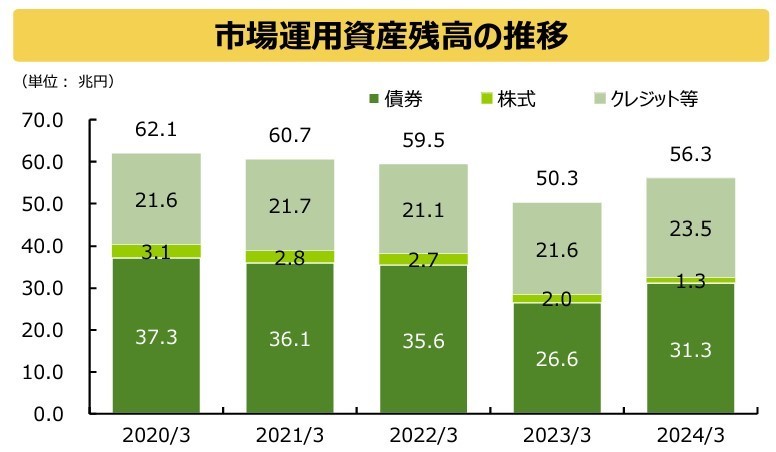

農林中金の資産配分を%で表示すると以下です。

株式 2.3%

債券 55.6%

クレジット等 41.7%

株式がわずか2.3%、株式が好調なこの時期に恩恵を得られていません。

債券55.6%、金利上昇時には債券価格は下落します。

そして「クレジット等」が41.7%です。

非伝統的資産でない、クレジット等に41.7%も投資を行っています。

債券+クレジット等の合計は 97.3%になっているのです。

特定カテゴリーへの集中投資が、失敗の要因だと考えられるのです。

2024/05/22の記者会見の質疑応答の内容を考察します。

――なぜ今、損失処理に踏み切るのか。

「マーケットや金融環境はかなりの変わり目にある。どこが転換点かを言うのは極めて難しいが、ここで財務、ポートフォリオをもう1回動かして、挑戦していくべきタイミングだと認識した」

出所:日経新聞 2024/05/22 PM19:46 『農林中金理事長「職務遂行し責任果たす」 続投の意向』

外債で損切りするのは不可解

外貨のドル運用であれば、為替の円安メリットが得られます。

ただし、為替ヘッジなどをしていれば、逆にヘッジコストが大きく為替の円安メリットも得られない場合が考えられます。

また、通常の債券(SB=Straight Bond)であれば、満期まで保有すれば、100で投資した元本が戻ってきます。

経営破綻した投資先や、100を超えた価格で購入している場合、仕組み債などは、元本を割り込む可能性があります。

米国の利上げが急ピッチであったとしても、SBであったならば満期まで継続保有すれば含み損は解消する可能性があるのです。

質疑応答の「ポートフォリオを動かして、挑戦するタイミング」という発言は何を意図したものなのか全く理解できません。

米国の利上げも一段落し、今後は下落に向かう、という方向性が市場の多くの見方です。

利下げの時には、債券価格の上昇が見込めるのです。

なぜ、このタイミングで損失を出す必要があるのか? 理解に苦しみます。

仕組み債、為替ヘッジ、債券の中途購入(100以上で購入)、クレジット商品の焦げ付き、投資先の破綻といった、この機会に損切りを行う理由があって然るべきだと思います。

会見の説明からでは、なぜ、このタイミングで損失計上し、挑戦をする必要があるのかが極めて不透明です。

取引金融機関のセールストークに乗せられて、このような判断をしているのではないかと心配になります。

資産配分の偏り、リスクに対する感覚、大丈夫?

――債券以外に投資する選択肢はなかったのか。

「債券以外に投資する機会もあったと思うが(株式などは)リスクウエートが高い。金利が上がる局面で財務的な弱さを露呈した。プロジェクトファイナンスや貸し出し、グループ会社を通じた資産運用ビジネスの収益力を高めようと取り組んでいるが、まだ育っていない」

出所:日経新聞 2024/05/22 PM19:46 『農林中金理事長「職務遂行し責任果たす」 続投の意向』

安定的な資産運用を行う上で、資産クラスの分散が重要です。

しかし、安定運用=債券運用 という認識によって、大きな含み損になってしまいました。

債券だからリスクが低い、とは限らないのです。

そして、株式などはリスクが高い という認識を過信しないでほしいものです。

株式カテゴリーに資産配分を行っていなかったので、上昇相場のメリットを得られなかった

外債運用についても、円安相場のメリットを上回る含み損失を抱えてしまっている

様々なリスクに対する認識が不十分で、

「債券」+「クレジット」が97%超という資産配分こそが問題

であったとは考えられないでしょうか?

グループ会社を通じた資産運用ビジネスの収益力を高めようと取り組んでいるが、まだ育っていない

そして、大きな損失を被った農林中金のグループ会社に、資産運用を任せて大丈夫なのかと疑問に思う投資家もいるでしょう。

失敗したことに対する反省は謙虚に行うべきです。

資産運用の結果でプラスになったり、マイナスになったりということは通常に発生し得ることです。

マイナス運用になったから、理事長の報酬を返上する、というのは違和感を感じます。

一方で、債券+クレジット=97%の資産配分を依頼した、運用者の選択

を反省して、理事全員で責任を担って報酬減額するのであれば、個人的に理解できます。

運用では、プラスもマイナスもあり得ます。

しかし会見の資料や説明では、今回の巨額損失と、損切り実施の合理的な理由が十分に説明されていない、という印象です(私見)。

今後、長期にわたる運用姿勢と、様々なリスクを適切に判断できる組織へと成長し、農林中金が再び日本の農業事業者の期待に応える組織となることを期待しています。

※本コラムは特定の有価証券又は金融商品を勧誘するものではありません。また、特定の資産クラスに対する今後の方向性を保証するものではありません。