投信の手数料打ち切りも 米国投資家に学ぶべきコト

2024年4月19日の日本経済新聞朝刊にて、世界中の株式投信の残高を調査した結果が報じられています。

その内容は(2024年)『3月末時点でパッシブ型の残高は15兆ドル(約2300兆円)と1年間で28%増えた。一方のアクティブ型は12%増の14兆ドル弱にとどまった。』というものです。

(2024年4月19日 日本経済新聞 「指数連動型、投信の過半に」より一部抜粋)

つまり、パッシブ型(インデックス型)の資産総額がアクティブ型を上回ったというデータが報じられています。

筆者はインデックス型運用のメリットについて、長年にわたりお伝えしてきました。

2010年3月の記事や、2017年出版の書籍などで、インデックス型の優位性、投資コストへの注意の啓蒙を行ってきました。

2024年4月公開記事 「世界ETF本数、10,525本に増加。資産規模は約1,884兆円に。17年で資産規模約21.5倍に拡大」

世界的ETF調査会社のETFGIが2024年4月12日に発表したデータによると、

世界のETF資産規模は2024年03月末時点で12兆4450億ドル、約1,884兆円になりました。

そして、ETFの本数は10,525本でした。

低コストで透明性の高い特徴を持つETFは拡大を続けています。

データ: ETFGI 2024年3月末時点(2024年4月12日発表)、

三菱リサーチ&コンサルティング USDJPY=:TTM151.41 (2024/03/29 金曜日)日本円換算はRIA JAPAN調べ

世界的にアクティブ型→インデックス型の潮流、特にETFへの資金流入続く

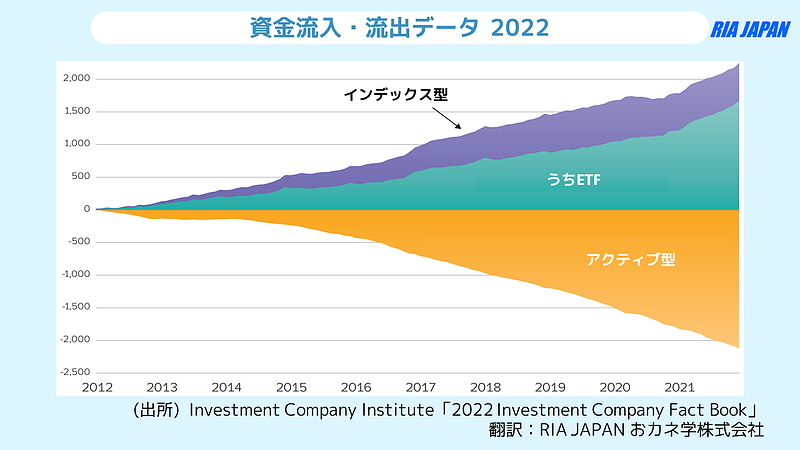

世界的にはアクティブ運用からインデックス運用・ETFへの資金流入が起こっています。

つまり、アクティブ型を解約して、インデックス型やETFに移っているということですね。

データ:Investment Company Institute「2022 Investment Company Fact Book」

翻訳:RIA JAPAN

この画像ではグラフ中央の横線より上は、資金が投入された金額の累計です。

逆に、横線より下は解約や出金などで資金が流出した金額の累計です。

「アクティブ型」を解約し、「インデックス型」、とりわけ「ETF」に乗り換える動きが何年にもわたって続いていることがわかります。

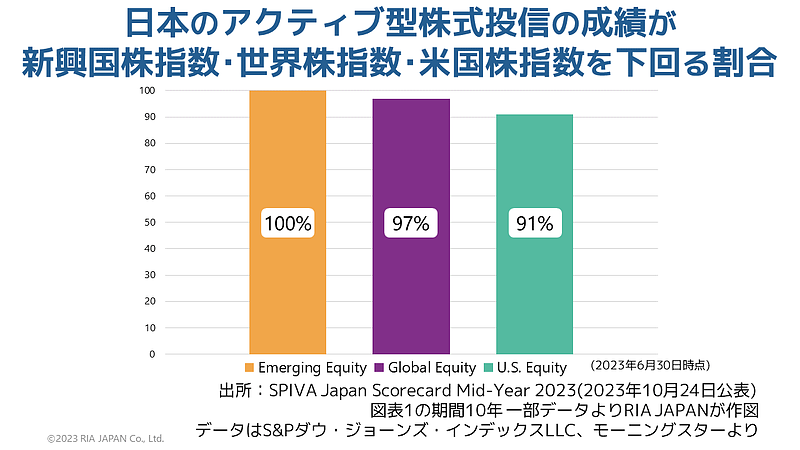

2023年11月公開記事 日本のアクティブ型ファンド10年実績、97%が世界株指数より成績が悪い

日本のアクティブ型株式ファンドの10年間成績が指数を下回る割合

| 新興国株指数 | 世界株指数 | 米国株指数 |

|---|---|---|

| 100% | 97% | 91% |

出所:SPIVA Japan Scorecard Mid-Year 2023(2023年10月24日公表) 図表1の期間10年 一部データより

データはS&Pダウ・ジョーンズ・インデックスLLC、モーニングスターより

長期運用では 新興国株式、世界株式、米国株式カテゴリーでは、ほとんどのアクティブ型ファンドは指数の成績に届かないのです。

2010年3月 企業研究会 BUSINESS RESEARCH 知っておくと得する、パーソナル・ファイナンス

高い信託報酬というコストを払っていながらも、市場の動き=インデックスを下回る投信が6~7割もある(中略)

筆者が、社)企業研究会の機関誌で2009年から連載していた記事からの引用です。

インデックス型や低コストの資産運用、特に海外ETFのメリットについて語った内容となっています。

(当時から)アクティブ型投信は、市場の指標(インデックス)を上回るリターンを目指すことを目的としているのですが、(中略)約6~7割はその目的を達成できていませんでした。

→PDFはこちらから

知っておくと得するパーソナル・ファイナンス 第6回 海外分散投資の今後の主流【海外ETFについて】

2017年出版 「個人型確定拠出年金iDeCo プロの運用教えてあげる!」

筆者はインデックス型のメリットについて、様々な著書で採り上げてきました。その一例を紹介します。

(現在はデータを新しくし、パワーアップした「NISA・つみたてNISA・iDeCo プロの選び方教えてあげる!」が出版されています)

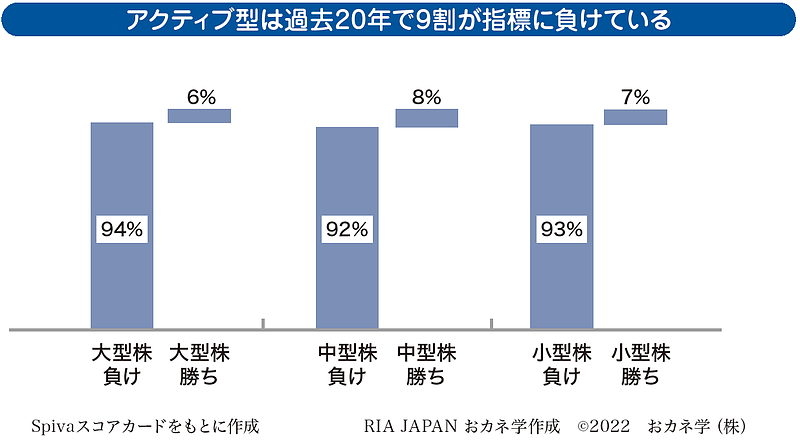

次の図は「S&P Indices Versus Active(Spiva)スコアカード」のデータで、

2021年12月31日までの過去20年間で、アクティブ型投信の運用結果がそれぞれ目標とするベンチマーク(基準)に届いていない割合です。

投信分類で大型株の94%、中型株の92%、小型株の93%にもなっています。

株式カテゴリーだけでなく、債券カテゴリーも含めて「アクティブ型」投信のほとんどが「手数料控除後」ではインデックスのリターンに届いていません。

「NISA・つみたてNISA・iDeCo プロの選び方教えてあげる!」より一部抜粋

2017年 金融庁長官(当時)「アクティブ型投信の全体の約三分の一がマイナスリターン」

2017年には森信親元金融庁長官がアクティブ型のリターン低迷を指摘し、全体の約三分の一がマイナスリターンであることを指摘しました。

金融庁が投資家サイドに立ち、様々な意見を述べるように変化してきたのです。

ここ数年でインデックス型運用が日本でも認知され、資金流入が加速した大きなきっかけとなった情報発信のひとつでした。

「10年以上存続している日本の株式アクティブ型投信281本の過去10年間の平均リターンは信託報酬 控除後で年率1.4%であり、全体の約三分の一が信託報酬控除後のリターンがマイナスとなっていました。」

更に(当時)長官はインデックス型のリターンが高いことを指摘していました。

「この10年間で日経平均株価は年率約3%上昇しており、インデックス投信が一般的にアクティブ型投信に比べリターンが高いとのマルキールとエリスの主張は、日本株投信についても当てはまるように思えます。」

出典:日本証券アナリスト協会 第8回国際セミナー「資産運用ビジネスの新しい動きとそれに向けた戦略」における森金融庁長官基調講演 2017年4月7日(当時長官)

トップ5にインデックスが4本!国内公募投信残高ランキング

2024年2月の国内公募投信の残高ランキングで、

1位2位4位5位が、インデックス型投信になりました。

2023年2月6日時点で、約25年ぶりにインデックス型が首位になりました。この時点ではTop5には 1位と4位だけでした。

2021年9月30日時点で、インデックス型がTOP10の第9位に入ったことは、10数年ぶりの出来事でした。

この2年半で、「低コストのインデックス型」が急成長してきたことがわかります。

多くの投資家が、低コストのインデックス型を通じて資産運用に取り組むようになってきた、日本の変化をとても嬉しく思います。

※本コラムは特定の有価証券又は金融商品を勧誘するものではありません。