世界ETF・ETN業界:6月459.4億ドル資金流入 15年で資産規模が14.85倍に

「投資は怖いから、元本確保型でお願いしよう。

大手メガバンクから紹介された大手証券にから『元本確保』といわれた商品だったし。

やさしい担当者は初心者である私に、合った商品を勧めてくれたに違いない」

幻想です。

有名な海外金融機関の運用、やさしい担当者、大手メガバンク系列証券、

特許を取得した商品スキーム、皆が買っているヒット商品。

これらの幻想を信じた投資家は、販売者に収益で貢献している人です。

辛口の投資評論家のY氏は、これらの投資家を「カモ」と呼んでいました。

販売者の言いなりでは、資産運用で失敗する事例も

自称「アドバイザー」、「ウェマネージャー」などの肩書きを過信してはいけません。

いくら、人当たりの良い人、親切そうに見える人でも、

商品を販売することで、潤っている人だからです。

お客様の資産運用の成功より、販売者の成績を上げることが優先されるケースがほとんどでしょう。

本当の意味で、お客様のための中立なアドバイスを、販売者からは期待できないのです。

元本確保型、投資する意味があったのか?

世界的に著名な金融機関が運用する、日本の投資信託が低迷しています。

2019年12月には、「シリーズ運用残高で3000億円を突破!」

2020年3月には「資産運用における商品スキームに関する特許取得」

といったプレスリリースが発表され、鳴り物入りで販売された商品シリーズです。

2018年7月から2022年6月までのシリーズで、

リターンは、▼10.87%から▼1.61%となってしまっています。

全24本の中で、基準価額がスタート時の1万円を超えているものはなく、

全て元本割れの状態なのです。

元本確保スキームはどうだったか?落とし穴は?

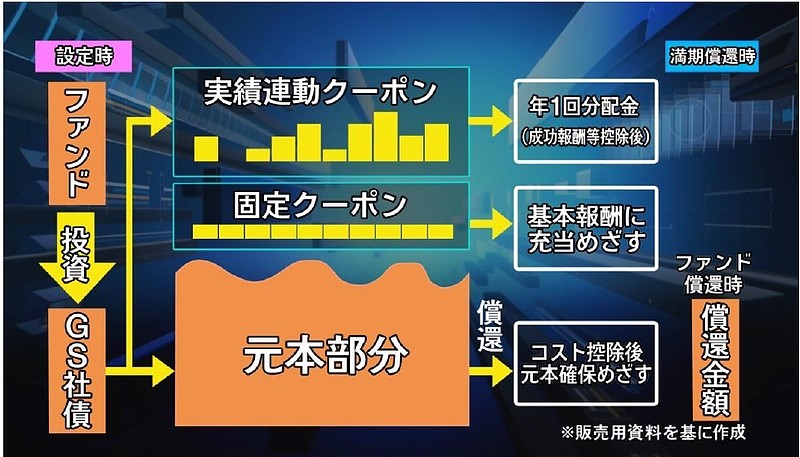

画像は以下も含め日経CNBC 2019/10/24 安東隆司出演時使用スライドより

上図の元本部分から説明します(下方から上方へ)。

10年の社債を購入、10年後満期時には元本が戻ります。

途中での社債の評価は、額面割れもありますね。

しかし満期時には発行体に経営破綻等が無ければ元本は戻る見込みなのでしょう。

社債のクーポン(利払い)を仮に0.3%としましょう。

この投信の信託報酬0.3%と、ほぼ同じであれば投信の運用コストを吸収できます。

だから元本確保スキームが可能だ、というフレコミだったのでしょう。

著名金融機関の国際分散投資の成果、実績連動クーポンが、資産運用の結果、年1回支払われます。

現在の状況はどうなっているのか?

まず、債券部分を解説します。

残存期間5.10年の債券価格は 95.92で、満期に100に回復するならば、

4.08%の改善の見込みがあります。

次に国際分散投資部分です。

5年前開始の2019年3月の商品では

設定来で分配金はゼロなのです。

そして、国際分散投資のリターンは

累積収益率は マイナス5.90% になっているのです。

(本スライドデータ:同商品2024年2月29日基準 マンスリーレポート)

債券価格の改善期待4.08%を上回る、5.90%の累積マイナスが発生しているのです。

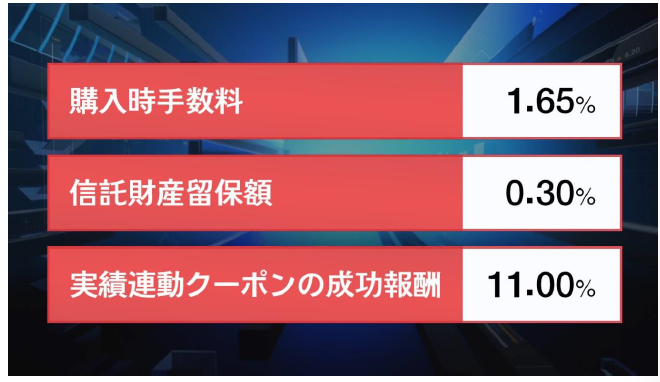

購入時の手数料は元本確保外で支払い済み

実は購入時の手数料1.65%は別建てです。

例えば100万円額面でスタートするには別途約16776円を加えた、1,016,776円の資金が必要です。

現在の基準価額とは別に、開始時に別建てで1.65%を支払っているのです。

この分も含めて超過リターンとならないと、本当の意味で元本確保となりません。

運用初期に下落だと市場リターンにクーポン支払いが追いつかない!

考えなければいいけないのは次の事例で、前半が低調で後半が大きく上昇した(事例)、10年間では20%のリターンでした。

低調なところでは、実績連動クーポンは払われない。

マーケットは20%上がっているのに、お客様は10%しか受け取れない、ということが起こる。

大変複雑な仕組みになっている。

2019/10/24 日経CNBC 安東隆司『金融機関は教えてくれないコストの秘密④【元本保証編】』 6:24~7:02

国分散投資戦略の実績連動クーポンの計算式は以下です。

(指数の)累積収益率 ÷ 経過年数 × 連動率

ポイントは「累積収益率」なのです。

例えば、運用開始後3年が株式市場等がマイナスだったとします。

累積でプラスに転じるまで、その間の分配金が支払われません。

累積でプラスに転じて、初めて分配金が支払われるのです。

株式市場が10年間に20%の成長したとしましょう。

しかし、当初の数年がマイナスだと、この「国際分散投資スキーム」では、

分配金を受け取れない期間が発生してしまうのです。

開始後マイナス期間があると、市場の株式等のリターンが好調でも、

本商品ではずっと下回るリターンしか得られないことが起こるのです。

今後の復活を見込めるのか?早く気付いて再考してほしい

「国際分散投資戦略」の現在の累積リターンが▼5.9%です。

この5.9%の累積損失を穴埋めするまで、分配金は支払われません。

更に追い打ちをかける事実があります。

超過した部分を手にできるかといえば、超過部分に

11%の成功報酬が差し引かれるのです。

「元本保証」という、魅力的な響きに魅了され、この商品の毒牙に未だに気づいていない投資家も多いでしょう。

しかし、今後何年リカバリーを期待しても、インデックス型のリターンに追いつくことは不可能だと考えられます(断定するものではありません)。

著名金融機関も、特許スキームも、リターンには寄与していない。

世界的に著名は金融機関の運用が、5年累積リターンでマイナスなのです。

米国のS&P500や、日経平均株価に連動する、インデックス型の投資信託で運用すれば、

米国S&P500は 2.6倍、日経平均株価投信は1.9倍に増えている市場環境です。

「元本確保」は当時、日本の投資初心者のニーズに合った言葉だったでしょう。

しかし、実際の商品は複雑怪奇な内容だったのです。

この商品も、仕組み債同様に満期以後に訴訟となるのは必至でしょう。

複雑で元本割れする仕組みを、十分理解する人々に販売されたとは思えないからです。

大手メガバンクから紹介された、系列の証券で購入した人も多いでしょう。

何せ、3000億円突破したというプレスリリースが出ていたのです。

そして、特許を取った仕組み(スキーム)と宣伝されていました。

おそらく、販売した人もこれほど低迷するとは思わずに取り扱いをしたのでしょう。

そして、10年間の運用だからと未だに低迷している事実に気づいていない人がいるでしょう。

早く気付いて、インデックス型投資を非課税のNISAやiDeCoで運用する方法に変更してほしいと思います。

これからの挽回に、期待することができないケースが多いと考えられるからです。

********************

【関連記事】

・日経CNBC 朝エクスプレス マーケット・レーダー

有料経済チャンネル 日経CNBCにて解説しました。アーカイブが無料にて90秒閲覧可能です。

金融機関は教えてくれないコストの秘密④

・ダイヤモンドオンライン

「元本確保型投信」って、実は元本割れの商品もあるって知ってた?

・小学館Precious.jp コラム

儲けるはずが逆に損してる!投資初心者がやりがちな「失敗事例」5選

・著書「お金を増やすならこの1本から始めなさい」

P80より元本確保型投信について解説しています。

「お金を増やすならこの1本」Amazon販売ページ

資産運用のご相談、メディア取材、セミナーのご用命は下記リンクの弊社HPお問合せフォームよりご連絡ください。

RIA JAPAN おカネ学株式会社 お問合せフォーム