世界の時流、インデックス運用ってご存知ですか?安東隆司の解説動画公開

アメリカをはじめとして、世界的に低コストのインデックス運用が時流になっています。

一方、日本では未だアクティブ型の株式ファンド等が根強くセールスされています。

一部の証券会社では日本のアクティブ型ファンドが、インデックス型ファンドよりも成績が良いことをアピールしている事例もあります。

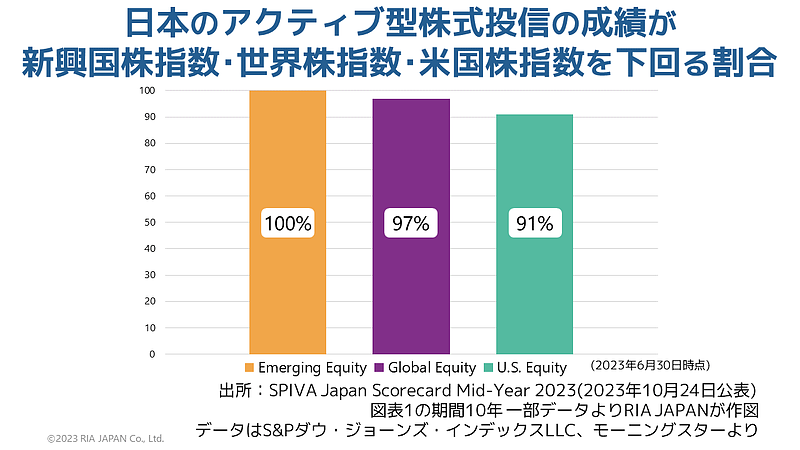

しかし、日本のアクティブ型株式ファンドを10年運用した時、ベンチマーク(指数)の成績に届かない割合が高いことをご存じでしょうか?

販売者はコストの高い商品を売りたいために、この事実を積極的には伝えないでしょう。

日本のアクティブ型株式ファンドの10年間成績が指数を下回る割合

| 新興国株指数 | 世界株指数 | 米国株指数 |

|---|---|---|

| 100% | 97% | 91% |

出所:SPIVA Japan Scorecard Mid-Year 2023(2023年10月24日公表) 図表1の期間10年 一部データより

データはS&Pダウ・ジョーンズ・インデックスLLC、モーニングスターより

長期運用では 新興国株式、世界株式、米国株式カテゴリーでは、ほとんどのアクティブ型ファンドは指数の成績に届かないのです。

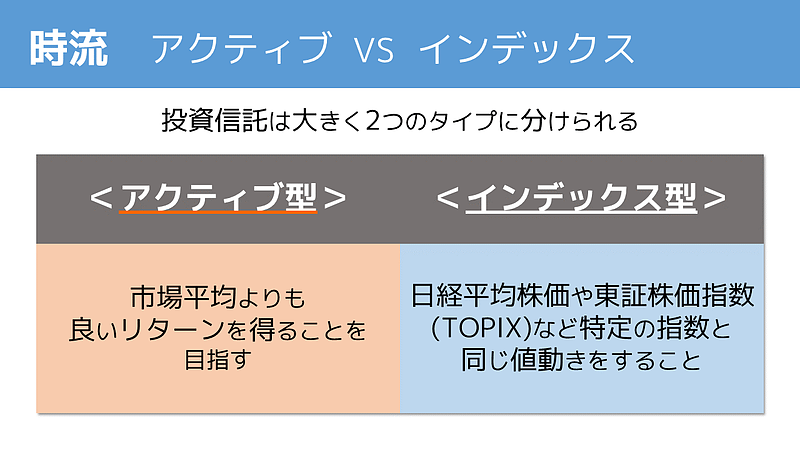

「アクティブ型」と「インデックス型」とは?

資産運用で広く使われる投資信託では「アクティブ型」と「インデックス型」の2つのタイプに分けられます。

まず、インデックスとは「指数」のことをいい、私たちの身近な例では「日経平均株価」などが挙がるでしょう。

市場平均よりも良いリターンを得ることを目指すアクティブ型

日経平均などの特定の指数と同じような値動きをするインデックス型と覚えていただければと思います。

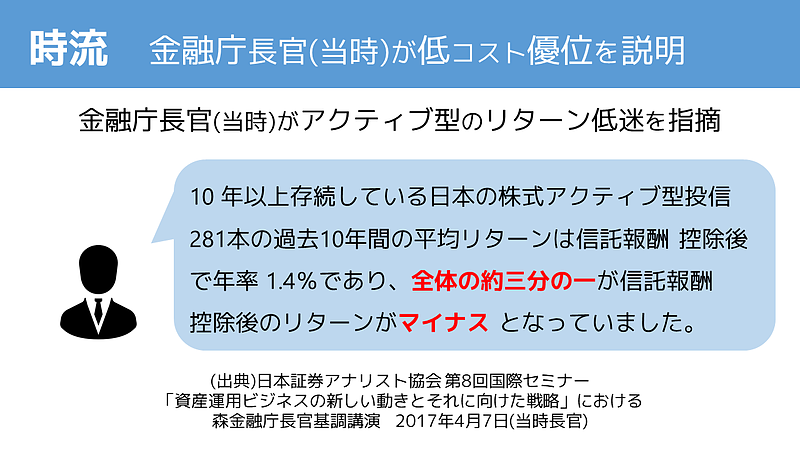

金融庁長官(当時)がアクティブ型リターン低迷を指摘

2017年に森金融庁長官(当時)がアクティブ型のリターンが低迷していることを指摘しました。

10年以上存続しているアクティブ型投信の全体の約三分の一が、信託報酬(コスト)を差し引くとリターンがマイナスになっていたのです。

投資した金額よりも資産運用後の金額が減ったということですね。指数よりもリターンが悪かっただけでなく、損をしたアクティブ投信が1/3あったということです。

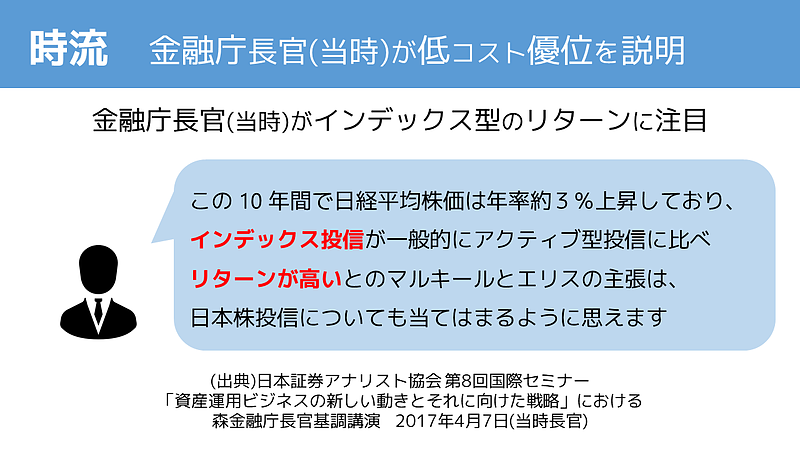

金融庁長官(当時)、インデックス型がリターン高い

同時に森金融庁長官(当時)は10年間で日経平均株価は年率約3%上昇しており(2017年当時)、インデックス投信の方がアクティブ型に比べて一般的にリターンが高いことを指摘しました。

世界的にアクティブ型→インデックス型がトレンドに

事実、世界的にはアクティブ運用からインデックス運用への資金流入が起こっています。

つまり、アクティブ型を解約して、インデックス型に移っているということですね。

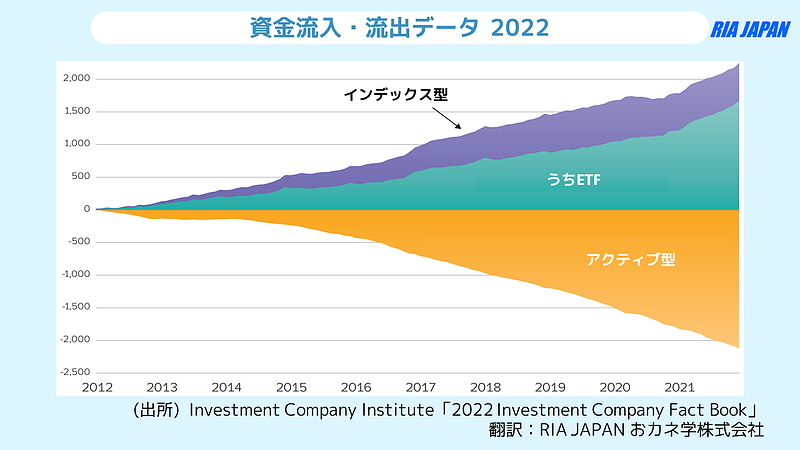

アクティブ型とインデックス型の資金流入・流出データを見てみましょう。

画像中央の線より上は「資金流入(お金が入っている)」状態であり、中央より下は「資金流出(解約している)」状態です。

累積額で見てみるとアクティブ型から解約してインデックス型へ資金が移動していることがわかると思います。

更に、その中でもETFに対しての資金流入が顕著に現れています。

投資家にとってメリットの大きいETFが世界的に活用されつつあるといえるでしょう。

ETFのメリットについては過去のコラムにて解説しています。

富裕層やプロ投資家が好む「低コスト」商品ETFとは?過去10年で5.8倍に

解説動画がYouTubeにて公開中!

今回のコラム内容を過去に解説した動画がYouTubeにて公開中です。

音声、図表付きでわかりやすく解説していますので是非ご覧ください。

また、YouTubeチャンネル「所長解説のおカネ学」では資産運用を始めるにあたって知っておくとトクをする「おカネ学」情報を発信中です。

是非、チャンネル登録いただけますと幸いです。

所長解説のおカネ学YouTubeチャンネル

※本記事は情報提供を目的としたものであり、特定の有価証券その他の投資商品についての勧誘や、売買の推奨を目的としたものではありません。

本記事は信頼できると判断された情報等を基に作成しておりますが、正確性、完全性を保証するものではありません。

資産運用のご相談、メディア取材、セミナーのご用命は下記リンクの弊社HPお問合せフォームよりご連絡ください。

RIA JAPAN おカネ学株式会社 お問合せフォーム