憧れの分配生活にちょっと待った!特別分配型には要注意! 投資初心者が知らなかった資産運用

(RIA JAPAN広報部記述)

このシリーズは、1年以上RIA JAPANのコラムを読んだ投資初心者に依頼して、「なるほど!と感じたポイント」や「投資を始める前に知っておきたい!」と感じた内容について執筆いただきます。

投資初心者さんの執筆記事は第63回目になります。

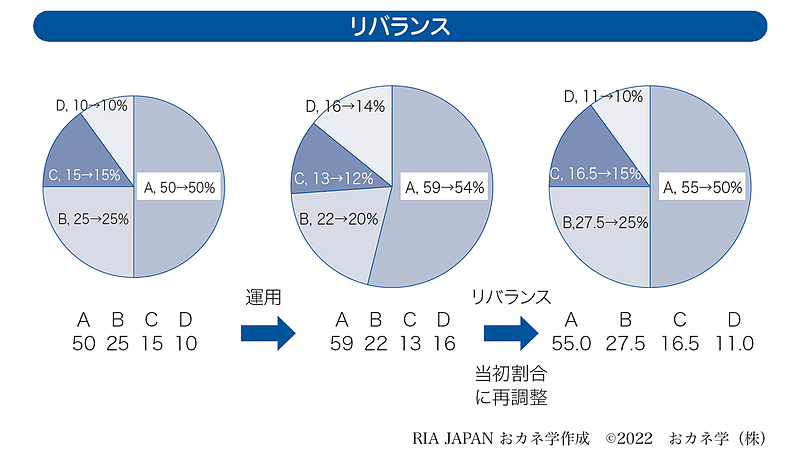

今回はリバランスについて執筆いただきました。

誤解が無いように一部表現を校正した箇所があります(*)は編集部校正。

********************

投資していると、予想通りにいかないことが出てきます。

当たり前ですが、すべての未来が見通せるわけではないからです。

だからこそ、なにに投資するのか、バランスが重要といえます。

リスクを考えて、どこにどのぐらいの資産を運用するか考えますよね。

でも、運用の結果次第でA銘柄の値段は上がったり、逆にB銘柄の値段は下がったり、と当初のバランスから崩れていくわけです。

そうなると調整する必要が出てきますが、これをリバランスと呼んでいます。

計画通りに戻していくリバランス

投資では資産の割合、アセット・アロケーションを考えることも重要と言われています。

例えば、A、B、C、Dという資産に以下の割合で投資していたとします。

A 50%

B 25%

C 15%

D 10%

運用を開始して暫く経ち、AとDの銘柄が値上がりし、一方、BとCの銘柄は値下がりしました。

この場合、先ほどの割合は以下の割合に変化したとします。

A 54%

B 20%

C 12%

D 14%

このままではAの銘柄が値下げした時、当初の割合以上の影響を受けてしまいます。

なので、AとDの銘柄を一部売却して全体の占める割合を減らし、

BとCの銘柄を一部追加購入して全体の占める割合を増やして当初の割合に戻すことをリバランスというのです。

割合を戻すときは儲かった分を売却しない

リバランスでは当初の割合に戻すことが大事です。

しかし、ここで大事なポイントがあります。

それは元の割合に戻しても、元の金額に戻すわけではないということです。

例えば、先ほどの事例で全体で100万円で運用を開始したと考えてみましょう。

合計 100万円

A 50% 50万円

B 25% 25万円

C 15% 15万円

D 10% 10万円(下図の円グラフ左側の状態)

となるわけです。

一方、しばらく運用して先ほどのように割合が変わったとします。

しかし、全体の合計額は100万円から110万円に増えていました。

合計 110万円

A 54% 59万円

B 20% 20万円

C 12% 13万円

D 14% 16万円(下図の円グラフ中央の状態)

この場合、全体の合計額は110万円のまま、当初の割合に戻すことが重要です。

合計額が増加しているので、リバランス後の各銘柄の金額が変更になっています。

合計 110万円

A 50% 55万円

B 25% 27.5万円

C 15% 16.5万円

D 10% 11万円(下図の円グラフ右側の状態)

合計額は増加したまま投資する理由は、投資で得た利益を再投資することで、より大きなリターンになる

複利の効果を得られるからです。

例えば、100万円で運用して10%の利益が得られたら110万円になりますが、

この110万円で運用して10%の利益が得られたら121万円になります。

同じ10%の利益でもリターンは+10万円から+11万円に増えているのです。

リバランスの注意はコストがかかること

リバランスは投資の比率を元に戻すという方法でリスクを低減します。

でも、ここにはコストというデメリットが発生するのを忘れてはいけません。

リバランスの注意点を上げてみましょう。

- 手数料がかかる

- 税金がかかる

コストがかかるわけです。

買って売って調節するのですから、これは当然の出費です。

リスクを減らしたいのにデメリットが出てきました。

「それじゃあ、リバランスはしないほうがいいのか」といえばそうではありません。

リバランスのコストがかからないなら

リバランスにコストがかからなければ、コストというデメリットをなくして再投資できると言い換えられるでしょう。

「そんな都合のいいものがあるわけがない。」ではありません。

iDeCoやNISA、つみたてNISAでは、販売手数料がないものもあります。

iDeCoには、スイッチング手数料がかからないものもあるでしょう。

NISAにはスイッチングできない金融機関もあるので注意が必要です。

それでも、リバランスにコストが発生しないで済む可能性が高いなら、無駄な出費を下げられますよね。

iDeCoの運用のメリットがここでも見えてくる結果なのです。

********************

(以下、編集後記)

今回、投資初心者さんには、リバランスについて執筆いただきました。

RIA JAPANではこれまでリバランスについて発信してきました。

下記リンクより発信してきたコンテンツが閲覧可能です。

【関連記事】

・著書「NISA・つみたてNISA・iDeCoプロの選び方教えてあげる!」

P94「リバランスって何?」にて解説しています。

NISA・つみたてNISA・iDeCoプロの選び方教えてあげる!Amazon販売ページ

・マイベストプロ コラム

年金基金のリバランス?3月末に相場が乱高下するワケ

(厳密には個人投資家のリバランスではありませんが、関連記事として掲載します)

繰り返しになりますが、本記事はRIA JAPANが、投資初心者に弊社発信のコラムで、「なるほど!と感じたポイント」や「投資を始める前に知っておきたい!」と感じた内容について記述してもらったものです(第63回目)。

セミナーや講師のご用命は下記リンクの弊社HPお問合せフォームよりご連絡ください。

RIA JAPAN おカネ学株式会社 お問合せフォーム

********************

以下は著書の紹介です!

NISA・つみたてNISA・iDeCo プロの選び方教えてあげる!好評発売中!

数々の書店にてNo.1を獲得しています!

2022年12月1日、増刷決定しました!

有隣堂新浦安店(9/12-9/16)総合ランキングNo.1 !

有隣堂新浦安店(9/12-9/16)ビジネス書ランキングNo.1!

三省堂書店成城店(9/26-10/2)ビジネス書ランキングNo.1!

文教堂市ヶ谷店(9/26-10/2)ビジネス書ランキングNo.1!

三省堂書店名古屋本店(10/16-10/22)全体ランキングNo.1!

三省堂書店名古屋本店(10/16-10/22)ビジネス書ランキングNo.1!

書籍の詳細情報は下記リンクより閲覧が可能です。

NISA・つみたてNISA・iDeCoプロの選び方教えてあげる!Amazon販売ページ

元メガバンク・外資系プライベートバンカーが教えるお金を増やすならこの1本から始めなさい 増刷され好評発売中!

書籍の詳細情報は下記リンクより閲覧が可能です。

Amazonでの販売ページ

楽天ブックスでの販売ページ

紀伊国屋書店での販売ページ

※本記事は情報提供を目的としたものであり、特定の有価証券その他の投資商品についての勧誘や、売買の推奨を目的としたものではありません。

本記事は信頼できると判断された情報等を基に作成しておりますが、正確性、完全性を保証するものではありません。