タイミングを図った投資は難しい。「4.86%」「1.10%」「▼2.43%」あなたはどれを選ぶ?

知っているとトクをする知識はイロイロあります。

損益通算 最近投資を始めた人は、この機会に理解しておきましょう!

投資初心者でない人も、この機会に復習しておきましょう。

知らない間に税金納め過ぎになる(可能性のある)人

・複数の証券会社で、それぞれ特定口座での運用を行っている人

・一般口座で、売却損を計上したが確定申告をしない人

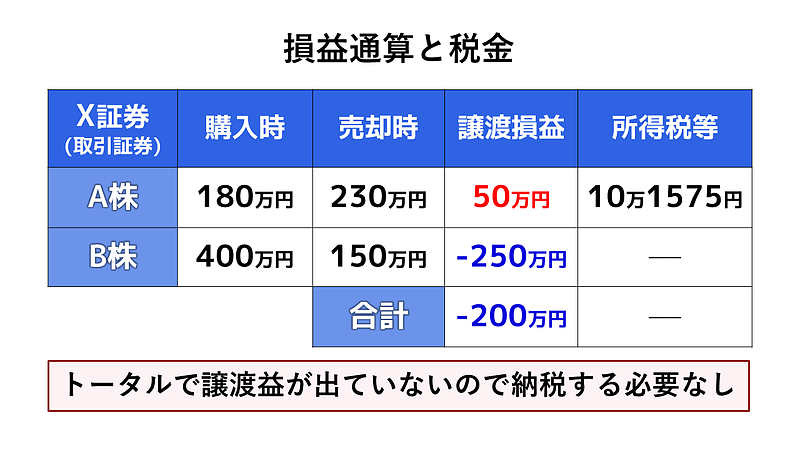

損益通算の仕組みについて

A株とB株をX証券会社で運用しているとします。

A株が50万円の利益が出ると、通常では所得税10万1575円が発生します。

しかし、一方でB株が250万円の損が発生したとします。

この人の利益と損失の合計は、損失250万に対し利益50万円になるので、200万円の損失です。

つまり、損益通算すると損の方が大きいので納税の必要なしとなるのです。

(画像クリックで大きな図表が表示されます)

特定口座が便利。知らぬ間に一般口座振り分けも

一般個人の同じ証券口座でも、「特定口座」と「一般口座」扱いが、併存する場合もあります。

特定口座で「源泉徴収あり」の取引なら、証券会社が損益の合計を自動計算して納税してくれます。

源泉徴収というのは、いわゆる「天引き(てんびき)」です。

入金される前に税金を引く手続きを、してくれるイメージですね。

ところが、一般口座で取引の場合は、自分で確定申告の作業が必要です。

特定口座の便利さを理解していれば、購入時にも「特定口座」で手続きするケースが多いでしょう。

しかし、間違って「一般口座」で買い注文をしてしまったケースなども、実際にはあることです。

また、知らない間に、いつの間にか一般口座に振り分けされてしまうケースもあります。海外のETFなどで、プロバイダーの都合で特定口座で買付けしていたものが、簿価消滅などで一般口座に振り分けられてしまうケースも過去にはありました。

証券会社へ移管した場合なども「一般口座」です。移管を受けた証券会社が、過去の購入価格に責任が持てないからだと考えられます。

一般口座の銘柄を、特定口座にいれられないの?

一般口座に振り分けられた銘柄を、特定口座に移すことはできません(原則)。逆に、特定口座の銘柄を一般口座に移すことはできます。

*証券の手続きについては、取引の証券会社にお問い合わせください

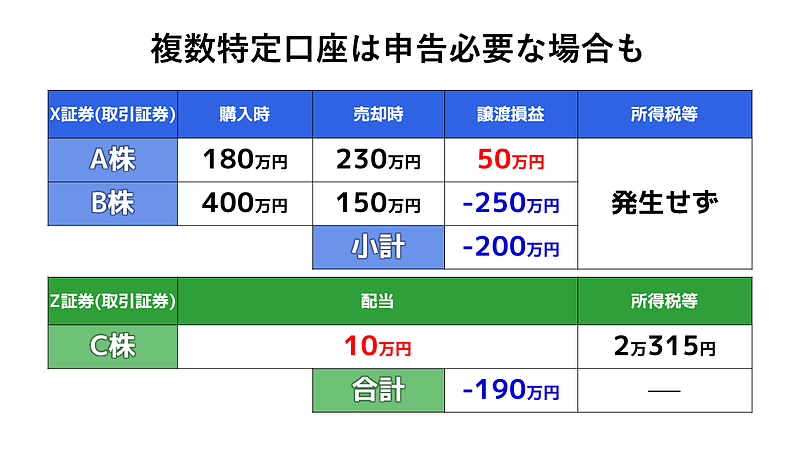

注意するポイント 複数特定口座で申告必要な場合

先ほどの例にさらに別の取引があった場合も考えてみましょう。

別のZ証券会社でC株を運用していたとします。

このC株保有で、10万円の配当受け取りがあったとします。

当然、Z証券では10万円プラスです。

Z証券では2万315円源泉徴収されます(特定口座、源泉徴収あり)。

ところが、X証券とZ証券の利益と損失を合計してみましょう。

X証券 ‐200万円

Z証券 +10万円

トータルの損益通算では190万円のマイナスになっています。

(画像クリックで大きな図表が表示されます)

Z証券の2万315円は収める必要のない税金です。しかし、Z証券は他のX証券の損失を知る立場にないのです。

何もしないと、既に天引きで自動徴収されている税金は、納め過ぎとなってしまうのです。

この例では確定申告をすると、納め過ぎた税金の還付が受けられるという仕組みです。

年内に損失計上で、他の収益との「損益通算」の活用を

・配当で証券の収益がプラス

・売却で収益がプラス

の人は、自身の口座の状態を確認してみましょう。

上記の図でいえば、B株のような含み損のある銘柄で、まだ今年損失を計上していない銘柄を探してみることです。

そしてあえて売却、損失を計上し、既に出ている利益を圧縮するのです。「損益通算」の積極活用を検討するのです。

売却後、今後株価上昇の見込みがあるならばまた、違う日に買い直せば、損を計上して、利益にかかる税金を減らす効果があります。

ただし、売買にかかる株式売買手数料が高い場合には注意してください。売却し、再購入する手数料が大きいと、節税の効果も吹き飛んでしまう場合も考えられます。

知らないと、税金を納め過ぎてしまう可能性があります。

知っているとトクをする情報に触れてほしいと思います。

*税務については税務の専門家に相談ください。

*本コラムは2021/11/02の同タイトルのコラムの再掲です。

※本記事は情報提供を目的としたものであり、特定の有価証券その他の投資商品についての勧誘や、売買の推奨を目的としたものではありません。

本記事は信頼できると判断された情報等を基に作成しておりますが、正確性、完全性を保証するものではありません。

********************

以下は著書の紹介です。

読売新聞で「指南書」と紹介された資産運用の教科書

「NISA・つみたてNISA・iDeCo プロの選び方教えてあげる!」(安東隆司著、秀和システム、1430円)は、運用益非課税のNISAとつみたてNISA、掛け金が全額所得控除の対象になる個人型確定拠出年金「iDeCo(イデコ)」の運用方法を分かりやすく伝える指南書だ。

著者は、日米欧の銀行や証券会社に計26年勤務後に独立し、投資助言業を経営。

多くの人に正しい金融知識を身につけてほしいと、資産形成の情報を発信する。

各制度の違いと制度選びのフローチャート、金融機関別のお薦め商品の一覧表も掲載。

「資産運用を始めてみよう」と思わせる一冊だ。

2022/11/09 読売新聞 くらしマネー欄

有隣堂新浦安店(9/12-9/16)総合ランキングNo.1 !

有隣堂新浦安店(9/12-9/16)ビジネス書ランキングNo.1!

三省堂書店成城店(9/26-10/2)ビジネス書ランキングNo.1!

文教堂市ヶ谷店(9/26-10/2)ビジネス書ランキングNo.1!

三省堂書店名古屋本店(10/16-10/22)全体ランキングNo.1!

三省堂書店名古屋本店(10/16-10/22)ビジネス書ランキングNo.1!

Amazon売れ筋ランキング 銀行・金融業(本)にて第4位を獲得しました!(2022/09/16)

現在も19位にランクされています(2022/12/06 AM07:24)。

iDeCo関連としては、今回で4冊目になりました。

前著は重版の末4刷の増刷でしたが、新著も2刷の増刷が決定しました。

Amazonでの販売ページは下記リンクよりアクセス可能です。

NISA・つみたてNISA・iDeCoプロの選び方教えてあげる!Amazon販売ページ

元メガバンク・外資系プライベートバンカーが教えるお金を増やすならこの1本から始めなさい 増刷され好評発売中!

書籍の詳細情報は下記リンクより閲覧が可能です。

Amazonでの販売ページ

楽天ブックスでの販売ページ

紀伊国屋書店での販売ページ

メディア取材、セミナーのご用命は下記リンクの弊社HPお問合せフォームよりご連絡ください。

RIA JAPAN おカネ学株式会社 お問合せフォーム