商品を販売することで”キックバック”? 中立なアドバイザーに求められる顧客本位とは

皆さま、こんにちは。

RIA JAPAN おカネ学株式会社 20代若手社員です。

「老後2000万円問題」なんて20代の自分にとってはずっと先の話だし……

という考えを持っていましたが、弊社でも企業型確定拠出年金が導入され、遂に私も資産運用デビューしました。

実際に始める前に知っておきたい知識や、感じた点などをお伝えしたいと思います。

また、用語等厳密な文章だと分かりにくい文章になってしまう可能性があるため、分かりやすさを優先した表現を心掛けています。

話題の運用会社によるETF、日本の証券会社では購入不可の場合も

国内外で話題を集めているイノベーションに投資する海外ETFがあります。

しかし、そのETFは日本の証券会社で購入することができません。

理由はそのETFが日本では未登録だからです。

そこで調査したところ、日本の証券会社が該当ETFメーカーより助言を受けて(*編集部注 証券会社関連の投資顧問会社がETFプロバイダーより助言を受けて)銘柄選出している投資信託があることが判明しました。

この投資信託について調査してみたいと思います。

ETFと助言された投資信託ではコストが約6.6倍大きくなる

どうやらその投資信託では銘柄選定時にETFメーカーの助言を受けて銘柄を選択しているようです。

おおもとのETFは信託報酬が0.75%でしたが、投資信託になると信託報酬が1.658%に増えてしまいます。

つまり、保有中のコストは倍以上になってしまいます。

また、この投資信託では購入時に手数料が3.3%かかります。

購入後、最初の1年間保有した際のコストで比較してみました。

ETF 0.75%

投資信託 1.658%+3.3%=4.958%

4%以上のコスト差が生まれ、約6.61倍のコストがかかってしまうことが判明しました。

投資信託は1年で約4%ETFを下回る

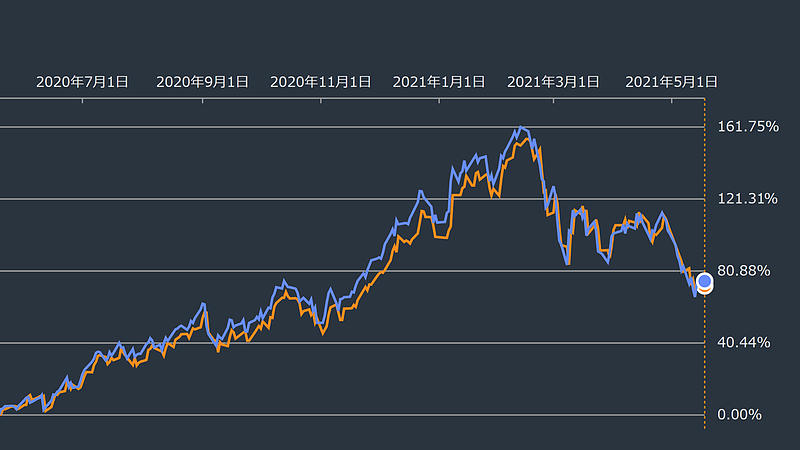

この投資信託とETFの値動きを1年・1か月という2つの期間で見てみましょう。

チャート画像では青がETF、オレンジが投資信託での値動きです。

1年

ETF(青):75.18% 投資信託:72.55% 差:2.63%

1か月

ETF(青):▼12.99% 投資信託:▼16.94% 差:3.95%

(「▼」は「マイナス」という意味です)

(*編集部注:直近1カ月では共にマイナスです。ETFのマイナス幅が少ないということです)

※チャート・数値はBloomberg.jpより、銘柄名を隠しています。

どちらも投資信託はETFよりも下の値動きとなっています。

やはり、コストが高い投資信託では似た内容のETFよりも下回る値動きになってしまうようです。

ですが、おおもとのETFとは違い、この投資信託は日本向けに銘柄選定されている可能性もあります。値動きの違いはファンド組み入れ銘柄が違うだけなのかもしれません。

組み入れ銘柄、上位10銘柄中6銘柄は同銘柄

ということで投資信託の最新月次レポート(2021年3月31日時点)での組み入れ銘柄と、ETFでの組み入れ銘柄を比較しました。

(ETFの組み入れ銘柄はBloomberg.jpにて2021年5月19日調査)

すると、上位10銘柄中6銘柄が見事に一致していたのです。

この6銘柄はどちらも全体の約3分の1(*1)にあたる割合で保有しています。

更に上位4銘柄は順番も一致していました。

同じ時点でのデータが見つかりませんので正しい比較とは言えませんが、少なくとも「投資先が全然違う」というわけではないようです。

(*1)6銘柄の比率は投資信託は33.8%、ETFは32.82%

また、公開されている上位10銘柄すべての比率を足すと

投資信託は47.9%、ETFは47.84%

コストはまず最初に確認を!

同じような銘柄でも、コストが違うと値動きに違いが出てきてしまうということがわかりました。

現在、該当ETFは日本で登録がありませんので日本の証券会社で購入はできません。ですが、わざわざ高いコストを支払ってまで同じ商品を購入する必要があるのでしょうか?

投資はあくまで自己責任ですが、自分の大切なお金を使っての資産運用、キチンとコストを理解して運用した方が良いと言えるでしょう。

※本記事はRIA JAPANおカネ学株式会社20代若手社員が執筆しています。

また、本記事は情報提供を目的としたものであり、特定の有価証券その他の投資商品についての勧誘や、売買の推奨を目的としたものではありません。

本記事は信頼できると判断された情報等を基に作成しておりますが、正確性、完全性を保証するものではありません。

用語等厳密な文章だと分かりにくい文章になってしまう可能性があるため、分かりやすさを優先した表現を心掛けております。