為替差損、外国株式投資なら損益通算も可能。外貨保険や外貨預金にはない、裏ワザとは?

例えば、株式での資産運用をしているとします。

自分が保有している銘柄の価格が上がったら嬉しいですよね。

その時に「今売って利益確定し、全体の株価が下がった頃にまた、買おう!」

と考える方が多くいらっしゃると思います。

しかし、RIA JAPANではこう考えています

・市場から退出していると、上昇機会を失う

・タイミングを図る投資に必勝は期待できない

「強気相場のリターンは、弱気相場の損失を補って余りある」

ETFプロバイダーで有名な、バンガードの最高投資責任者である、

グレッグ・デイビス氏の言葉です。

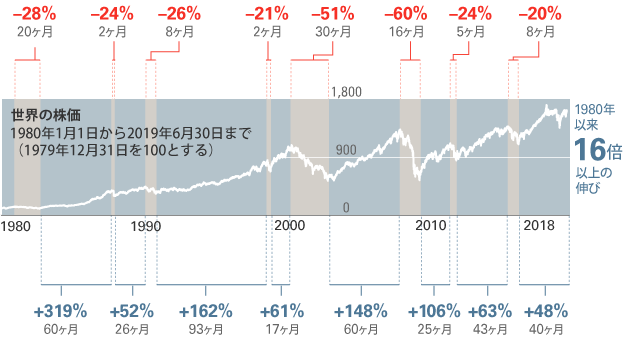

世界の株価動向を長期的な視点で見ると、世界的な強気相場によるリターンは弱気相場の損失を補って余りあることがわかります。

長期運用のケースでは大きな下落があってもいずれその下落分を超える上昇を続けてきました。

注記:弱気相場とは、直近の株価の最高値から20%下落した相場を指します。

出所:トムソン・ロイターのデータに基づきバンガードが算出。リターンは1980年1月1日から1987年12月31日までをMSCIワールド・インデックス、1988年1月1日から2019年6月30日までをMSCIオール・カントリー・ワールド・インデックスにより、1979年12月31日を100として算出

4.86%?1.10%?▼2.43%?どれを選ぶ?

・2000-2018年のS&P500のリターンは4.86%(複利)でした。

・しかし同期間中で最もリターンの高かった10日間を除くと、S&P 500インデックスの年複利リターンはわずか1.10%となります。

・最もリターンの高かった25日間を除けば、年複利リターンは-2.43%になります。

・市場の最高値と最安値は得てして判断が難しく、市場のタイミングを図って行う短期売買が成功するというのが誤った通説とされるのは、こうした理由によります。

出典:2019年10月25日グレッグ・デイビス「終わりのない弱気相場はない」より

変動の多い株式、最高値で売り、底値で買うことは実質不可能

株式には変動があります。

「高値で売って、底値で買う」

これは理想ですが、どこが高値という判断は誰にもできません。

最近の事例を考えてみます。

COVID-19の発生時、とあるプロのファンド・マネージャー(FM)が

「第2波がくる。だからキャッシュで待機資金を持っています」

このように言っていました。

また、当時、回復は「V字型」ではなく「L字型」との見方が大勢でした。

結果はどうだったでしょうか?

待機資金を持った者は、参入機会を失い、上昇の機会を逸して

しまったのではないでしょうか?

V字型の回復を予想しなかった者は、利益の機会損失で、リターンが

市場に劣る結果となったでしょう。

当然のことながら、今後、大幅な下落局面は来ることでしょう。

「あの時、売っておけば良かった」と思う時があるかもしれません。

しかし、売却すると、利益の20.315%は納税が必要です。

利益の2割を目減りして、再投資でメリットを享受できるとは限りません。

また、下落途中に、落ちるナイフを掴める人は少ないでしょう。

仮に継続保有によって80%以上、上昇している銘柄の保有があるとします。

20%の上昇時点で利益確定してしまっていたら、その後の上昇の機会を失う結果になったでしょう。

どの銘柄が、何%まで上限する といったことは誰にも判断できません。

そして、今後10%や20%の調整は起こり得ます。

そんな時にも動じない心構えを持っていただきたいと思っております。

本コラムは、日経CNBC 2020/3/26 下落時に富裕層はどう備えているのか

番組に出演した時に採り上げたテーマです。

番組視聴URLはこちら(無料で冒頭90秒が閲覧可能です)

トクするおカネ学 下落相場に富裕層はどう備えているのか