金融機関の借入では「返す」チカラを審査します

銀行や信用金庫あるいは政府系の金融機関では、顧客からの借入の申込みについて、3期分の決算書において、申し込みをした会社の資産状況、いわゆる「財産の余力」があるかを審査のポイントとしてチェックをします。この財産の余力を示すのが「純資産」です。純資産とは、会社の資産から負債を差引いたモノを指します。

会社には現金や機械設備や土地・建物といった資産があります、一方で、借入金や未払金といった負債もあります。お客さんが、借入の申し込みをした段階で、仮に、会社をやめる(清算した)場合に、財産がどれだけ残るか?余力がどれだけあるか?を考える場合、上述の「資産-負債」の計算で確認をすることができます。例えば、資産-負債=がプラスであれば、「純資産」が備わっていることになります。「純資産」の分だけ財産が残り、余力がある。即ち、余力の部分は返済に充てることができます。「純資産」が大きければ大きい程、余力があり、その分、返済に充当できると判断します。ある程度、利益を計上している会社では、下記BS(貸借対照表)のように表示されます

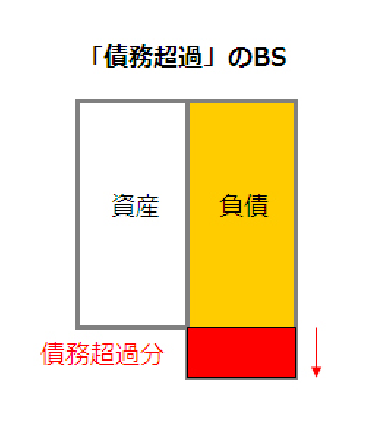

上記ケースとは逆に、会社の資産から負債を差引いた場合にマイナスになる。即ち、会社の全ての資産を全てを売り払っても、財産が残るどころか、負債を全部返すことが出来ない。負債が残ってしまう状態、資産-負債=マイナスの状態になることを、「債務超過」と言います。この状態で、会社をやめる(生産した)場合は、借金が残ることになります。返済に充てられる余力は無いことになります。下記BS(貸借対照表)のように表示されます。

赤字決算を続けることが債務超過の原因になります。利益計上すれば資産は増えていきますが、赤字が出れば資産が減っていき、知らず知らず「資産より負債の方が多い状態」債務超過に陥ります。債務超過の場合は銀行借入も難しくなります、利益を多く生み出せる、商品を取り扱ったり、増資をして純資産を増やし、債務超過を改善させることも有効です。社長さんは、慢性化させず、改善に取組む決意をして即実行することが求められます。

業務案内 https://soudan-aite.net/bank/

跡継ぎ(後継.二代目)悩み応援サポート那覇ブログ

☞ https://telblob.ti-da.net/

同続・家族経営の「経営者」とその「ご家族」の皆さま

ビジネスやプライベートで気掛かりな事はありませんか?

誰にも話さず抱え込むと精神的にも肉体的にも疲弊します

「話すことで楽になった」との声を数多くいただいております

ストレス解消に! 不安解消に! 現状の善し悪しの判断に!

ZOOM(全国対応)と出張訪問で対応中 お気軽にお問合せ下さい

詳しくはコチラから☞ https://soudan-aite.net/anshin-support/