既存インデックスだけで満足していませんか

お客さまにお伝えしたいこと

- 仕組債は一般的に構造が複雑で理解が難しい商品です

- 商品内容を十分に把握できない場合は、投資判断を慎重に行うことが重要

- 条件の良い商品を勧められた際にはその裏側に潜むリスクや落とし穴がないか確認した方が良い。その際に第3者であるアドバイザーに相談するのは有益

【仕組債について】

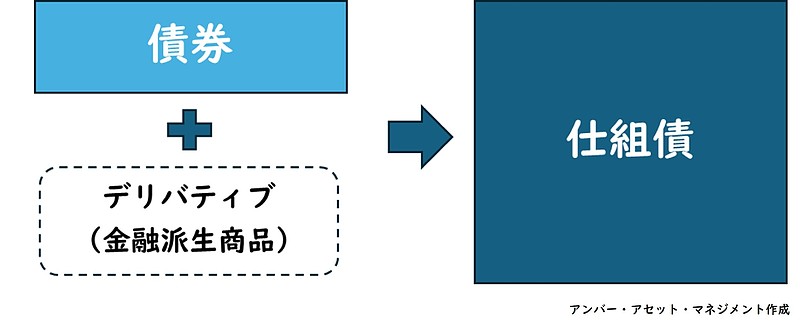

仕組債とは、一般的な債券にデリバティブと呼ばれる金融派生商品を組み込んで投資家のニーズに合わせたリターンを生み出すようにした特殊な債券です。

代表的な仕組債には、株価指数連動債と呼ばれるものがあります。日経平均株価やS&P500などの参照する株価指数の変動によって償還額や利率が変動したり、早期償還条項がついている場合には満期前に償還したりする可能性のある仕組債です。

また、他社株転換可能債(EB債)と呼ばれる、投資した資金が償還日までの株価変動によっては、発行体以外の株式(他社の株)へ転換されて償還される可能性がある条件が付いた仕組債などもあります。

【仕組債の歴史】

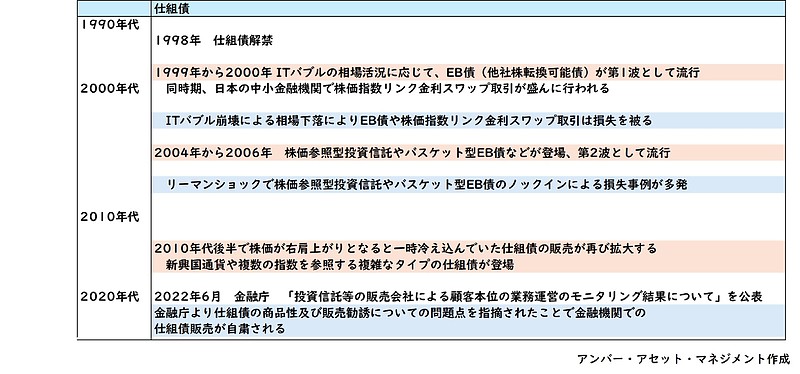

その歴史を紐解いていくと、1998年に仕組債が解禁されてから1999年から2000年にかけてのITバブルの活況に応じて他社株転換可能債(EB債)が第1波として流行しました。それはITバブル崩壊時の相場下落で損失を被ったのですが、それが一巡すると2004年から2006年ぐらいにかけて元本確保型とも呼ばれた株価参照型投資信託やバスケット型のEB債などが登場して第2波として流行しました。この第2波もリーマンショックの影響で、多くの仕組債においてノックインによる損失が発生し、一時的に仕組債の人気は低下しました。

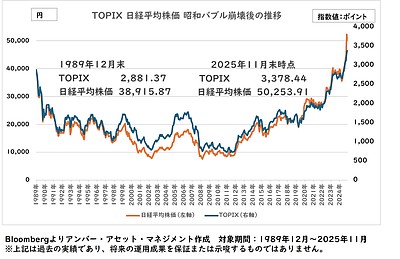

その後しばらく音沙汰はなかったのですが、2010年代後半になって株価が右肩上がりになっていくと三度仕組債の販売が拡大していきました。

ここでは新興国通貨や複数の指数を参照する複雑なタイプの仕組債が登場しています。これらもお客様とトラブルになる事例が見られており、2020年代に入ってから当局の目が厳しくなって、2022年6月に金融庁のレポートで仕組債の商品性や販売勧誘などについて問題を指摘したことで、金融機関の仕組債販売が自粛されるようになって今に至っています。

このように仕組債は流行と損失を繰り返してトラブルが絶えなかった歴史をたどっていたといえます。

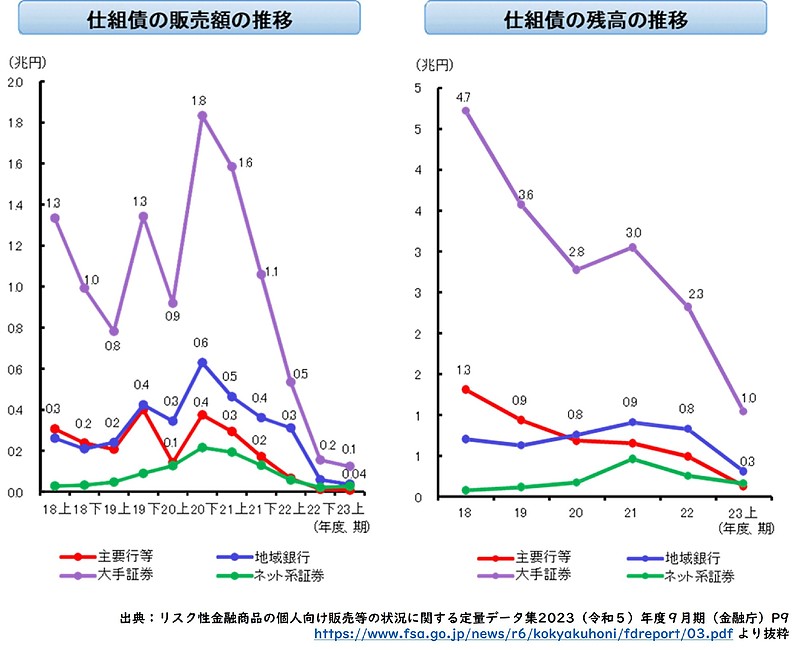

こちらの図は仕組債の販売額や残高の推移となりますが、販売額および残高は2022年以降急速に減少傾向にあることが確認できます。

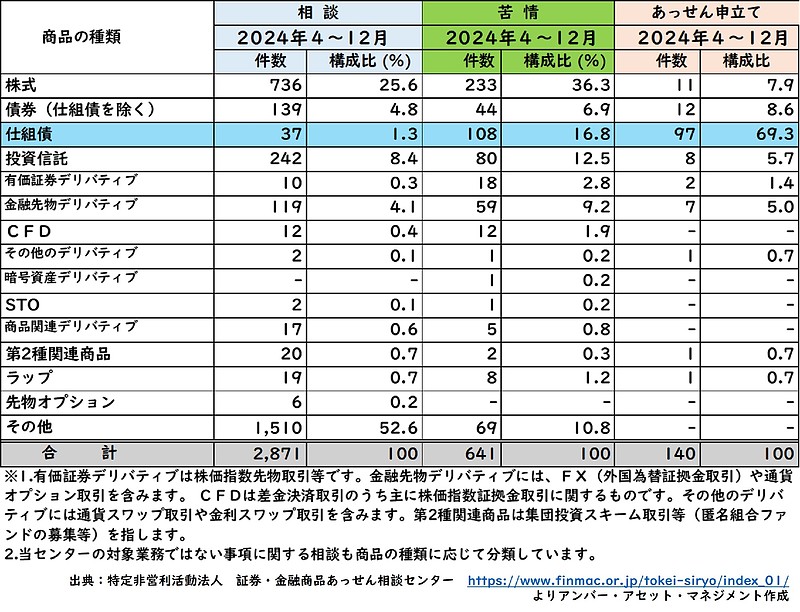

仕組債は今日では積極的な販売はされていないようですが、 仕組債に対するトラブルは後を絶えず、特定非営利活動法人

証券・金融商品あっせん相談センターのデータによると、2024年4月から12月で金融商品に関する苦情の中で仕組債の割合はいまだに16.8%と上位になっていて、トラブル解決のあっせん事例に至っては全体の約7割が仕組債に関するものになっています。

【仕組債はハイリスク・ローリターンな仕組み】

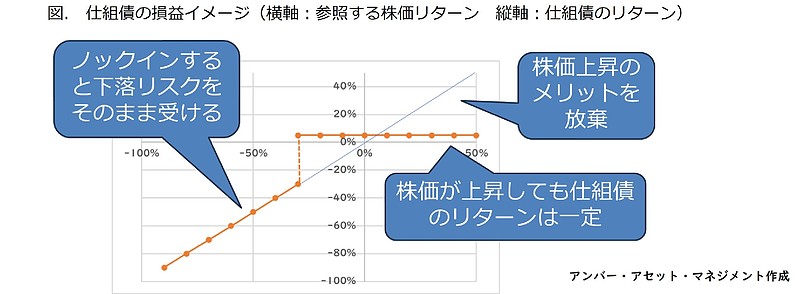

仕組債のポイントは、ハイリスク・ローリターンな商品設計になるものもあることです。この図は、株価参照型の仕組債の損益イメージになります。

仕組債のセールストークとして「一定の条件が満たされた場合には、所定の利率で償還される設計となっていますが、条件を外れると元本が毀損する可能性があります。」ということがあるのですが、横軸の株価リターンに対する仕組債のリターンを見てみると、株価が大きく下落すると、ノックイン条項が発動して下落リスクをそのまま負ってしまう一方で、大きく上昇しても仕組債のリターンは一定で株価上昇のメリットは放棄しています。

すなわち、株価の下落リスクを負担することでハイリスクであることに対して、株価がどんなに上昇しても、仕組債のリターンは一定のローリターンの商品ということになっています。

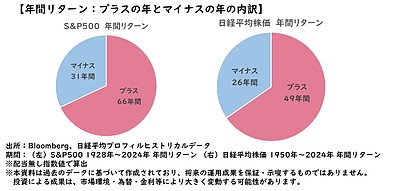

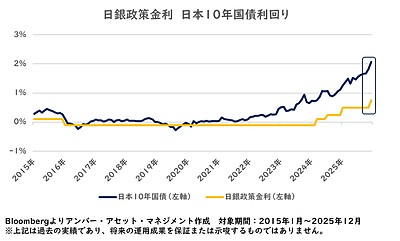

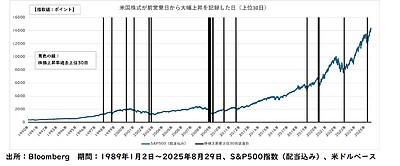

確かに、過去のデータで下落する割合を測ると発生確率は非常に低いのですが、相場の歴史を見てみるとその発生確率がわずかな大幅な下落が定期的に発生していたのも事実です。

実際に大きな下落となる事象は稀にしか発生しないので、仕組債の投資からリターンを少なからず得ていたということもあったのでしょうが、一旦大きな下落が発生すると、それまでのリターンをすべて失ってしまうような大幅なマイナスになったということは何度もありました。

また、表面上は手数料が目立たない場合もありますが、複雑な設計に伴うコストが販売価格に含まれていることがあって、コストの内訳が分かりづらい場合もあるため、契約前書面の確認が重要となります。

先ほどの図はシンプルな仕組みの例ですが、実際に販売されていた仕組債はどんどん複雑化して分かりにくい商品となっていました。今日では仕組債の販売は冷え込んでいますが、この種の 金融商品は、過去に形を変えて販売された事例があり、将来的にも類似商品が登場する可能性があります。

最初に仕組債は投資家のニーズに合わせたリターンを生み出すようにした特殊な債券と申し上げましたが、お客様のニーズに合わせた商品ということになるのでお客様にとっては見栄えのする商品になることが多く、その裏に隠されたリスクや落とし穴がないのか見極めるのはお客様にとってはハードルが高いことではないかと思います。

その際、金融機関に属さない中立的な立場のアドバイザーに相談するのも一つの選択肢です。私たちでの相談でも「金融機関からこんな商品の提案があったのだが確認してもらえますか?」という事例はよくありますので、そのようなことがあった際には 客観的な意見を求めることをおすすめします。

【関連動画】【仕組債の歴史】なぜ消えた? ~人気商品の裏に潜むリスクとは~