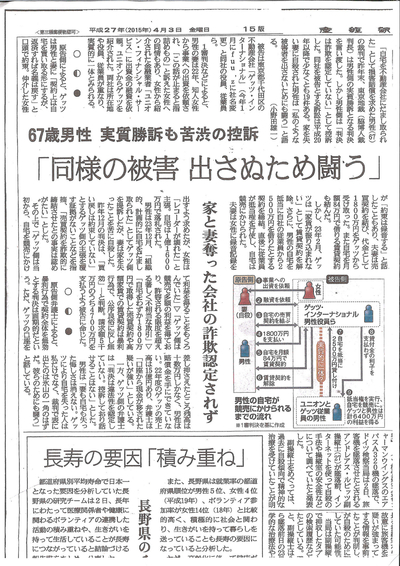

R4年2月28日判決言渡しで㈱シレオ(代表宮上元伸)らの「詐欺が確実に認定された!」

■基礎知識【連帯保証と物上保証との違い】

物上保証人とは、「担保提供者」のこと。(これが原則、だけれども?)

他人(特に親族間で)の借金のために自分の土地等の不動産を担保に提供することはよくある話ですが、この担保提供者のことを物上保証人と言います。

物上保証人は、自分の財産に担保(抵当権等・・・)を設定したにすぎず債務の弁済の義務を負った訳ではないのです。

しかし、債務者(借金した人)が弁済できなければ抵当権が実行され、この担保提供した資産は失われることになります。

この場合、物上保証人(担保提供者)は ①抵当権の実行を受入れ不動産を諦める。(競売又は任意売却の2方法の選択) ②債務者の代りに自らが不動産の価値範囲内の金額(価値以上の債務があったときは価格の妥当性で抵当権者と交渉ごとになるが・・・)を弁済して抵当権を消滅させるの2つの選択しかありません。

言い換えれば、物上保証人は提供した不動産価値の範囲内で責任を負った有限責任ということなのです。担保として提供した財産を失うことがあっても、それ以上の責任を負うことがないのです。

たとえば、借金総額が3000万円、担保不動産の価値が2000万円であっても、不動産をとられて、さらに足りない分の1,000万円支払えというわけではなく、不動産をとられてお終いです。

ところが連帯保証人の場合は、弁済義務を負っているので、不動産をとられた上に更に残債1,000万円を支払わなければならない。ある意味で無限責任であるのです。また債務者と連帯保証人は同列ですから抵当権者はどちらにも弁済を迫ることができるのです。

ここが物上保証人(有限責任)と連帯保証人(無限責任)との大きな違い!

■では本論に移ります。

(※担保提供者=物上保証人が原則ですが、実際は担保提供者=連帯保証人にされているのです。要注意!)

「こんな筈ではなかった!」と悔やんでも後の祭! 「担保提供者」のつもりが「連帯保証人に」えぇ・・! というお話し!

社長である父親の会社が順調でまだ経営意欲旺盛なときに、父親が不動産を子供や奥さん名義にしたために、その後の借入に対する担保提供で家族全員が連帯保証人の責を負い、破綻とともに家族全員が破産せざるを得ない状態に陥るというような場面を見受けます。

仕事に自信を持ち気持にゆとりがあるときには、子供、奥さんに資産を残してあげたい、又はいずれ何かがあっても財産を子供名義にしておけば安全であろうという考えで良かれと思って安易にした行為が、会社が破綻すると家族全員一蓮托生の不幸な結果を招くことがあるのです。

何故このようなことが起こるのでしょうか。

原因として

①一番の問題は、貸し手の金融機関の体質か?新規借入れや返済のリスケジュールを依頼しようとすると、条件反射的に必ず担保や保証人の追加の反対条件を要求するように、一人でも多く連帯保証人を獲得してリスク回避を図ろうとしていることです。

よって担保提供者に対しては連帯保証の説明をし承諾書を取ることが優先され、物上保証について適切な説明をしようとしない姿勢にある。

★金融機関の所定「金銭消費貸借契約書」に問題あり!

この書式の担保提供者の署名欄肩書には「担保提供者兼連帯保証人」とチャッカリと既に印刷されています。つまり始めから担保提供者が連帯保証人になる前提で臨んでいます。

担保提供者が選択していない前段階で書式は既に印刷されている。担保提供者には「選択する権利」があることを肝に銘じること! 知らないと損をします。

②借り手側にも問題があります。金融機関が①の姿勢であるうえ、印刷物が連帯保証人になっているため債務者も担保提供者もこれが当り前と勘違いしている。よって多くの方が「物上保証」という言葉自体を知らないのです。知らないのだから疑問に思わない。有限・無限責任の概念も知らない。

一方で債務者は借りたい一心なので担保提供者(特に親族の場合)に対し正しい説明をしない。仮に知っていても避けて通ろうとする。ただただ「金融機関の言うがまま」に判を押させてしまうということにあると考えます。

法律は奥さんも子供も別人格者と定めています。独立した人間です。しかし家族間のことなので、どうしても甘い判断になり勝ちになると想いますが、担保提供者は家族全体の将来を見据えた上で、「連帯保証か物上保証か」を自分で判断することが一番大切なことなのです。(一度押せば一生もの)

熟考した結論が物上保証であったならば、担保提供者ご自身が金融機関に対しまた債務者に対ししっかり主張し譲らない姿勢が肝要。そして書式に印刷されている肩書「担保提供者兼連帯保証人」の連帯保証人部分を二本線で消し訂正印を押すことです。それで問題は回避できます。但し有限責任は負います。

■脅かすつもりはありませんが現実として、過去に私がかかわった気の毒な事例をご覧下さい。

事例1)神奈川県 会社+社長個人+専務個人+嫁いだ娘3名が自己破産 負債9億円 運送業 社歴40年 倒産原因:メインの大手得意先が運送子会社を新設したため売上激減+好業績時に借入れで購入した不動産(しかも名義は子供を含めた持分共有登記)の金利負担と元利弁済で急速に悪化。問題は担保提供した不動産を持分共有にしたため家族全員が連帯保証人の責を負ってしまったこと。良かったことはご長男に事業意欲があり、新会社を設立して事業譲渡できたこと。(現継続・・・)

※教訓:中途半端で安易な気持で家族名義を絶対に使わないこと!

共有(持分)物件は特に要注意! 共有者(持分所有者)が担保提供する場合は絶対に「物上保証」を選択すべし! 一蓮托生の危険あり!

事例2)兵庫県 会社+会長個人+社長個人が自己破産 負債?億円 食品業 社歴20年 倒産原因:中国餃子事件で売上激減等 良かったことは教員の道を選び経営にかかわらなかったご長男(無論連帯保証人ではない)が父親のために父親名義の自宅を買戻せたこと。社長を継いだ次男は破産。

※教訓:もし父親の自宅や他の不動産の一部の持分又は全部が長男名義であったなら最悪パターンになったと思う。家業に関係ない子供までもが巻込まれた可能性だってあり得る。

事例3)北海道 会社+会長個人+社長個人が自己破産 負債6千万円 印刷業 社歴60年の老舗 倒産原因:パソコン・プリンター・オンデマンドという新時代に頑なに今まで通りの経営+設備の老朽化 問題は経営当事者の破産は致し方ないが、古参の従業員名義で借金を重ね巻込んでしまったこと。知人を連帯保証させたこと。

※教訓:社員や知人の協力を得ようと思ったときが危険信号! 早い「社長の決断」がもっとも大切!

事例4)30~40年前(1970年代)の私のこと(お恥ずしながら・・)

私の親も同様でした。親が子供のために良かれと思い行った子供名義の土地は全て担保に取られた上に、子供は連帯保証人にさせられた。当時は、銀行も、債務者である親も、、親子一体感覚でしたから、「担保提供者兼連帯保証人」欄は、親からの指示で信じて疑うことなく署名させらました。金銭消費貸借契約は今は認められていない「持ち回り」でしたので銀行から担保提供者への説明もなく、今は義務つけられている承諾書もありません。何時の間にか連帯保証人にさせられていたのです。私は経営者の一人でしたので致し方ない立場でしたが、経営に無関係の兄姉はその後反論、銀行に対し弁護士を立て訴訟覚悟で争った結果、和解で無罪放免となる。(つまり連帯保証は免れたが物上保証範囲の責任・私は自己破産)

※大森へ別の大森が「今頃知ったって遅いよ! 今さら悔やんでも仕方ないんだよ。後の祭とはおまえのことを言うんだよ」と!

フーン! 当時「オレは知らなかったダヨ! 親から言われたら仕方なかったんダヨ」と無用な反論。

記:大森

HPアドレス

http://www.taisei-kikaku.com/index.html