GPIF 2025年3Qリターンは5.84%、リターン寄与した資産クラスは?分散投資で一般投資家が注意すべき点は?

農林中央金庫は損失処理を行い、2025年3月期は5000億円超の赤字転落見通しであることが読売新聞や日経新聞、NHKなど様々なメディアで採り上げられています。

ダイヤモンド社は7800億円の最終赤字見通しとしています。

対応するため、1.2兆円の資本増強を行う予定のようです。

運用を行う場合に、マイナスになることも有り得ます。

しかしながら、ドル高、株高のマーケット環境でここまでの最終赤字に

「はて?」

と疑問を感じる人々もいるのではないでしょうか?

余談ですが、土日の新聞に重要なニュースがちょっとだけ採り上げられることがあります。

メディアのスポンサー配慮なのか、あまり知られたくないニュースや不祥事などが、週末に目立たないようにニュース報道されるケースがあるようです。

なぜ円安なのに損失が出ている?

農林中金が巨額の資本増強に踏み切るのは米金利の上昇に伴って、保有債券の運用収益が悪化しているためだ。金利が上昇すると債券の価格は下落する関係で金利が低かった時代に買った債券の価値が目減りし、23年12月末時点で含み損は1.9兆円に膨らんでいた。

運用改善に向けて含み損を抱えた債券を処理し、収益性が高い資産に入れ替える必要があると判断した。

出所:日本経済新聞 2024/05/19 『農中、1.2兆円の資本増強検討 債券含み損、今期5000億円超の赤字」

気になるポイントを挙げてみます。

・米金利の上昇で、債券収益が悪化している

・金利が低かった時代に買った債券の価値が目減り

・運用改善に向けて含み損を抱えた債券を処理し、収益性が高い資産に入れ替える必要があると判断した

対応への疑問点

一見、合理的な説明のようにも見えますが、

「はて?」

と、対応に疑問を抱かざるを得ません。

・米金利の上昇で、債券収益が悪化している

→ 金利が上がれば、債券の価格は下がります。

・金利が低かった時代に買った債券の価値が目減り

→ なぜ、金利が低かった時代に債券投資を行ったのか

・運用改善に向けて含み損を抱えた債券を処理し、収益性が高い資産に入れ替える必要があると判断した

→ 満期保有ならば、一時的な損失は関係ないはず。

なぜ、この時期に損失を出してまで資産の入替えが必要なのか

運用を行う上で、様々な資産クラスに分散投資を行うことは通常行われることです。

しかし、時期によっては明らかにその資産クラスに投資すべきでない場合は考えられるのではないでしょうか?

国内債券マイナス2.21% 2024年3月末

日本でゼロ金利が続いた時期に、「日本債券」は投資すべきでない資産でした。

2024年3月末で日本債券カテゴリーで代表的なNOMURA-BPI ボンド・パフォーマンス・インデックスの1年間のリターンは▼2.21%でした。

インカム部分はプラス0.80%でしたが、価格下落による損失が発生したため、トータルではマイナス2.21%/年率となっているのです。

百歩譲って、リスク分散の観点から日本債券に資産配分する場合は考えられます。

その場合であっても、債券を満期まで保有すれば、価格下落による損失は解消できるハズでは、と思うのです。

わざわざ損を出して、新たな資産クラスになぜ、乗り換える必要があるのか、疑問点が湧き出ています。

外国債券では為替は円安。それでも損失はなぜ?

為替の円安が進んでいます。

2023/03/31 のUSDJPYのTTMは 133.53円でした。

2024/03/29(金)のUSD/JPYのTTMは 151.41円でした。

この1年で13.39%の円安になっています。

外国債券投資であれば、仮に債券価格が下落しても、為替の円安メリットが享受できれば、お釣りがくる位の円安水準です。

しかし、農林中金では、債券の含み損は1.9兆円規模(2023/12月末)と報道されています。

為替ヘッジ利用だったのでは?

ここで考えられるのは、外債投資に為替ヘッジを付けていた場合です。

(私見であり、本当の要因はわかりません)

「為替ヘッジしていれば、為替リスクを避けられて安心」

このようにセールスされて安心している投資家もいるでしょう。

しかし、為替ヘッジにはコストがかかるのです。

債券のインカムで得られる部分を、はるかに上回るヘッジコストがかかるケースが考えられるのです。

セールスマンの言う事を鵜呑みにした結果、手痛い損失を被るケースがあるのです。

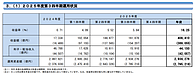

画像:農林中央金庫 Webより

農林中金の運用不振は、JAや組合員の収入にも影響がありそうです。

投資にリスクはつきものですが、このような大きな損失を起こした要因を明らかにし、再発防止に努めてもらいたいと思います。

********************

余談:筆者は日本債券カテゴリーの敬遠を2017年には主張

結果が出た後に、過去の事を語ることは誰でもできることです。

しかしながら筆者は、以前から著書などで日本債券カテゴリーについて敬遠すべきと警鐘を鳴らしてきました。

国内債券 インデックスとしてはNOMURA-BPI総合等です。

2017年10月現在、このアセットクラスへの投資は慎重になるべきだと おカネ学では考えます。理由は以下です。

①日本の長期金利がゼロ金利政策を取っている現状、リターンの見込みが極めて低く、信託報酬コストを吸収できない

②将来的に日本が金利上昇となった時には、金利が上がると債券の価格は下落すると考えられ、価格上昇が見込めない。

出所:安東隆司 2017/11/20 『個人型確定拠出年金 iDeCoプロに運用教えてあげる!』P120

なお、その後の重版書籍

『iDeCo+NISA・つみたてNISA プロの運用教えてあげる!』2020/03/15 P122

『NISA・つみたてNISA・iDeCoプロの選び方 2022/09/20 P150

なお、ダイヤモンド社から出版された書籍でも

「日本の債券に投資すれば投資するほど、損をする」とカテゴリー敬遠を指摘しています。『元メガバンク・外資系プライベートバンカーが教える お金を増やすなら この1本から始めなさい』 2019/12/04

※本コラムは特定の有価証券又は金融商品を勧誘するものではありません。