20代若手社員が確定拠出年金で資産運用始めてみた! ③年金運用速報から見るリスクとリターンの話

本日は2月13日、NISAの日です。ニ 2月 イサ 13日ですね。

NISAは2024年に大幅に制度拡充され、利用者の増加が続いています。

1月に始まった新しい少額投資非課税制度(NISA)の口座開設が加速している。主要証券会社19社の1月末時点のNISA口座数は合計で約1530万口座と新NISA開始後の1カ月間で4%増えた。開設ペースは直近3カ月間の平均の2倍に達し、増加分の9割をネット証券が占めた。

2024年2月13日 日本経済新聞 「新NISA口座、開設ペース2倍に 9割超がネット証券で」 より一部抜粋

NISA制度が変わったらしいけれど、細かいルールが今一つわからない。

金融機関は一つしか選べないので、選ぶ前に基礎知識を知っておきたい!

経済専門チャンネル、日経CNBCで「NISA活用術」が放送されました!

知っていれば、トクをする知識をぜひ身につけてください。

金融経済番組「日経CNBC」にて安東心がNISA解説!

RIA JAPAN 若手社員である、安東心が2023/06/08 日経CNBCに生出演しました。

番組名 「朝エクスプレス」 ゲストコーナー AM10:15~ マネー最前線

テーマ 「新旧NISAを徹底的に活用する」

ゲスト RIA JAPAN 安東 心

冒頭の90秒の動画は無料でご覧いただけます。(日経CNBCのWebに移動します)

https://online.nikkei-cnbc.co.jp/vod/45542

改めて新NISA制度について、どのような制度か、2023年NISAに比べて、どこが変わったのか、新NISAを開始するにあたって知っておきたいポイントを解説したいと思います。

NISA制度って?

NISAとは、「運用益が非課税の個人貯蓄口座」です。

通常、株式や投資信託の金融商品から得られた利益には20.315%の税金が発生しますが、

NISA口座内で得た利益は非課税となるのです。

金融商品から得られる利益には大きく2種類あります。

キャピタルゲイン:商品を売った時に得られる収益

インカムゲイン:商品を持っている時に得られる収益

NISAではどちらも非課税になるのです。

新NISA、どこが変わったの?

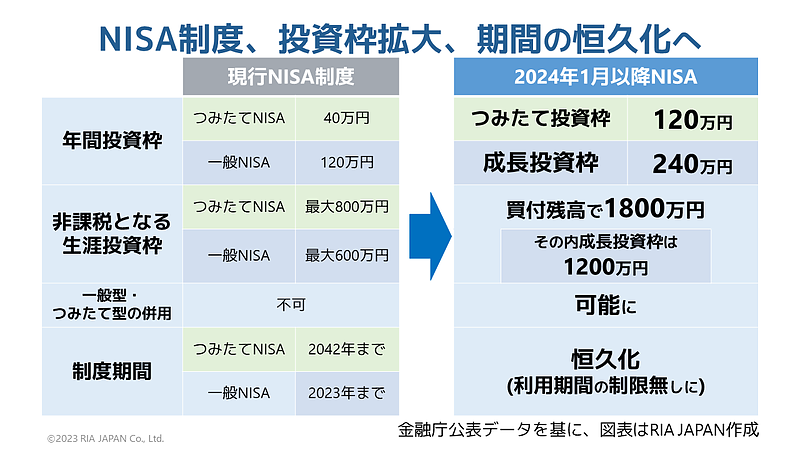

2024年からの新NISA制度では従来の一般NISAや、つみたてNISAに比べて大きく変わりました。

ではどのようなところが変わったのか、簡単にではありますが解説します。

(1)投資枠拡大

2023年までのNISA最大非課税枠は年120万円、2024年以後最大年360万円に

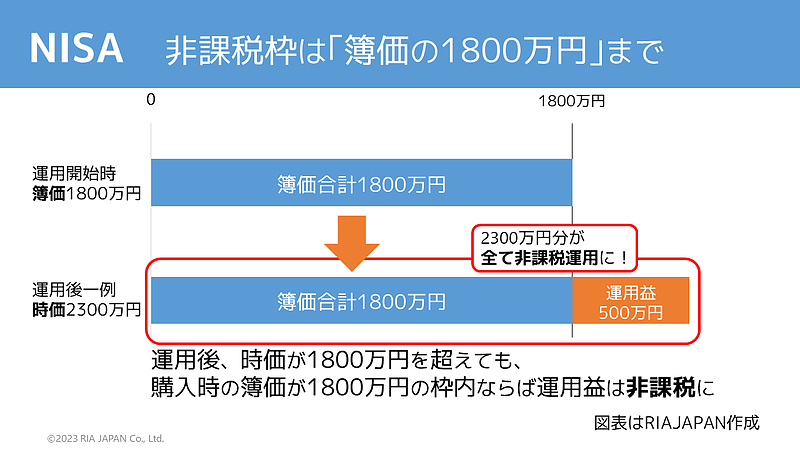

2024年NISAでは、非課税枠は累計1800万円までに

(仮に時価で2300万円となっても、簿価=購入価格1800万円なら全て非課税)

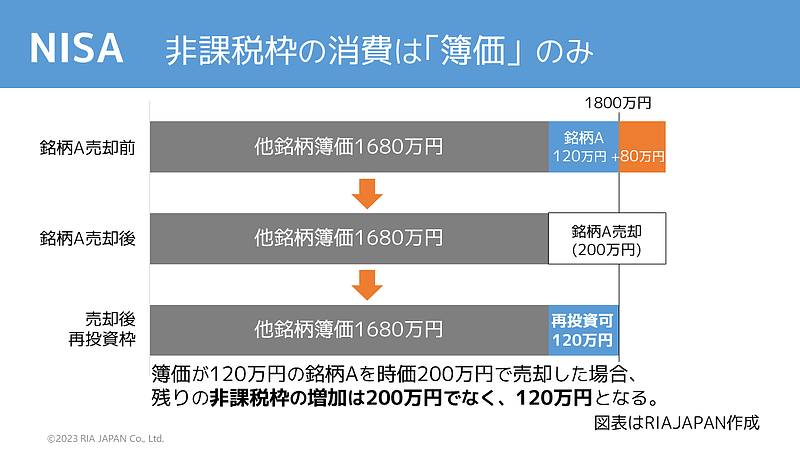

(2)枠の繰り返し利用が可能に

購入金額(簿価)120万円の商品を200万円で売却した場合、翌年以降、120万円が空き枠となり再投資が可能

(3)保有期間の無期限化

2024年からの新しいNISAでは非課税期間の制限が無くなり、保有している間、ずっと非課税で運用できる

(4)制度の恒久化

制度自体が~年まで、というものではなく、非課税口座をいつでも開設できるようになった

金融機関選び、済んでますか?ラインナップによっては変更検討を

NISA口座は1人につき1口座しか解説できません。

(*注 つみたて投資枠と、成長投資枠は併用できますが、同じ金融機関で行う必要があります)

そのため、どの金融機関でNISA口座を開設するか慎重に考えてほしいと思います。

「近所の銀行に相談しよう」と考える人も多いかもしれませんが、少し待ってください。

実は、金融機関によってNISA口座で取り扱える金融商品やサービスに違いがあるのです。

たとえば、銀行で購入できるのは一般の投資信託だけで、

個別株やETF(上場投資信託)などは買うことができないんです。

証券会社ならば個別株やETFなども買えますが、

大手の証券会社などでは運用コストが高いこともあるので注意が必要です。

ネット証券では品ぞろえが豊富な証券会社が多く、コストが低い傾向もあります。

多くが投資信託の購入手数料も無料で、

会社よっては個別株の売買手数料が無料の会社もあるそうです。

ラインナップが幅広い金融機関や、信託報酬が低い金融機関を選ぶことが重要だと考えます。

また、NISA制度では、金融機関の変更が1年に1度しかできません。

金融機関の見直しをするのも一つの手ではないでしょうか。

仮に2024年に入ってからNISA口座を使って何か金融商品を購入してしまうと、

次に金融機関を変更できるのは2025年となってしまいます。

商品選びのポイント、世界的新スタンダードの低コストのインデックス運用とは?

実際にNISAで運用する金融商品を選ぶ時、「どうやって商品を選んだらいいの?」と悩む人は多くいます。

そんな悩みを持つ人に知っていただきたいのが低コストのインデックス運用です。

「今後、この企業の株価が絶対に上昇する」と予想し、必ず当てられる人はいません。

残念ながらプロのファンドマネージャーが必死に調査をしても、予想外のことは往々にして起きるのです。

そこで、インデックスを用いた運用を活用してほしいと思います。

インデックスとは指数のことを意味します。

私たちの身近な指数では日経平均株価やダウ平均などです。聞いたことがある人もいるでしょう。

日経平均株価とは、日本を代表する225社の株価平均です。

つまり、日経平均株価に連動する投資信託を購入すれば、一気に225社に投資していることと同じような投資効果が期待できるのです。

一方で、こういった「指数を上回る成績を目指す、アクティブ型運用」というものもありますが、

高コスト傾向な点や、長期間では指数の成績に届かないことなども指摘されています。

折角、運用で資産が増えても、それを上回るコストだったら、元本を割ってしまうこともあり得るのです。

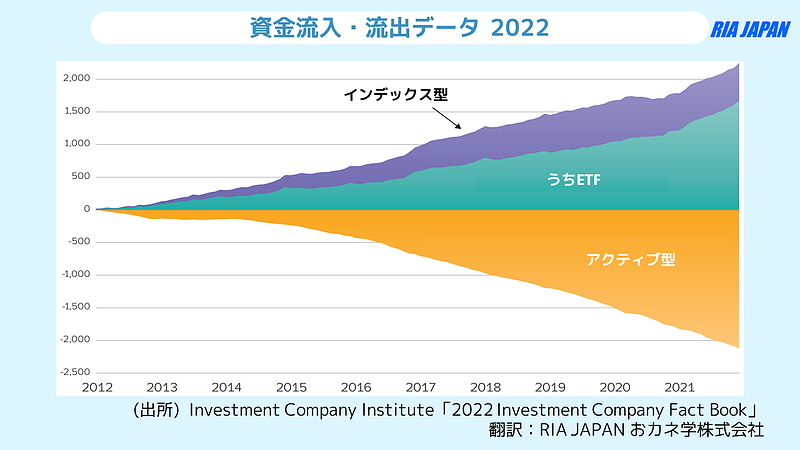

昨今、世界中ではアクティブ型を解約し、インデックス型へ、特にETFへの乗り換えが進んでいます。

データ:Investment Company Institute「2022 Investment Company Fact Book」

翻訳:RIA JAPAN

この画像はグラフ中央の横線より上は資金が投入、集まっているということを意味しています。

逆に、横線より下は解約や出金などで資金が流出していることを意味しています。

世界的にも「アクティブ型」を解約し、「インデックス型」、とりわけ「ETF」に乗り換える動きが何年にもわたって続いていることがわかるかと思います。

安東隆司が解説!海外ETFとは

安東隆司が海外ETFについて解説した動画がYouTubeにて公開されています。

海外ETFの特徴やメリットを解説していますので、是非チャンネル登録の上、ご視聴ください。

NISAでは「金融機関」と「運用商品」をしっかり選んで運用を!

NISAでは金融機関によって取り扱い商品のラインナップに差があること

運用する商品ラインナップにはコストが高いものもあること

を解説しました。

資産運用のご相談、メディア取材、セミナーのご用命は下記リンクの弊社HPお問合せフォームよりご連絡ください。

RIA JAPAN おカネ学株式会社 お問合せフォーム