「おすすめ」を買ったのにお金が減ったのはなぜ? 弊社代表の新書籍予約開始!

金融庁が「金融事業者リスト」を2023年6月22日に公表しました。

このリストは、「顧客本位の業務運営に関する原則」等に基づく取組方針を採択し、公表した事業者をとりまとめたものです。

RIA JAPAN おカネ学(株)は投資助言・代理業者としてリストに掲載され続けています。

1,171者 うち投資助言・代理業者5者(2023年6月22日)

1,164者 うち投資助言・代理業者11者(2022年5月13日)

493者 うち投資助言・代理業者8者(2021年9月3日)

【しかし、当該リストでは金融事業者の取り組み方針が形式上明確に示されている事業者を掲載したものであり、リストに掲載されている金融事業者全てに対して、取り組み方針(内容面)の適切性や実施状況の充分性について金融庁が判断したものではありません】

金融事業者リストについて公表されたページは下記リンクよりアクセス可能です。

「顧客本位の業務運営に関する原則」に基づく取組方針等を公表した金融事業者リスト(令和5年3月末時点)及び投資信託・外貨建保険の共通KPIに関する分析(令和4年3月末基準)の追加掲載等についてhttps://www.fsa.go.jp/news/r4/kokyakuhoni/fd_20230622/fd_20230622.html

RIA JAPANおカネ学株式会社の公表ページは以下です。

金融庁「金融事業者リスト」掲載 顧客に寄り添うハイレベルなサービス提供に向けて

https://ria-japan.co.jp/business-policy/

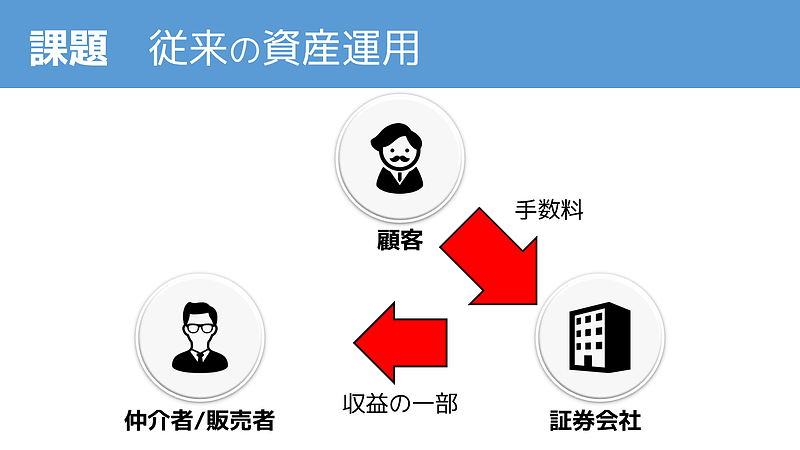

顧客本位の業務運営を働きかける金融庁、背景には手数料収益による販売者主体の業務運営の過去が

金融庁は顧客本位の業務運営を浸透させるよう、金融機関に働きかけています。

その背景には、これまでの金融機関の業務運営が顧客の利益よりも金融機関の収益を重視してしまいがちになった過去がありました。

これまでよく見られた資産運用では、銀行・証券会社などの金融機関が収益の一部(コミッション)を、顧客の相談相手である「金融機関担当者」や「IFA」に対して支払う、という形態でした。

この形態では金融機関にとって収益に繋がりやすい高い運用コストの商品を勧めてしまいがちになってしまい、顧客と販売者の利害関係は反対方向でした。

この回転売買ビジネスについて、2017年に金融庁長官(当時)は強いメッセージで警鐘を鳴らしました。

系列の投信運用会社は、販売会社のために、売れやすくかつ手数料を稼ぎやすい商品を作っているのではないかと思います。こうした投信は自ずと売買の回転率が高くなり、そのたびに販売手数料が金融機関に入る仕組みになっています。(中略)

資産を増やすことができないビジネスはそもそも社会的に続ける価値があるものですか?

~2017/4/7 日本証券アナリスト協会 第8回国際セミナー 森金融庁長官(当時) 基調講演より一部抜粋~

海外ではコミッション型からの卒業が進む 日本でも兆しが広がる

世界では金融アドバイザーが金融商品のコミッション(手数料)受取りを禁止・規制する動きが広がっています。

英国、オーストラリアなどは金融アドバイザーが商品販売によるコミッションの受取りを全面禁止しています。

また、米国ではブローカー(金融商品仲介業者)の「アドバイザー」名称使用を制限しています。

世界的に販売時手数料の受取り禁止もしくは受け取った手数料を開示することが潮流になり、コミッションビジネスからフィーベース(契約資産残高連動)ビジネスへの移行が進みつつあります。

設立以来変わらない「ハイレベルな顧客本位の実現」へ向けて

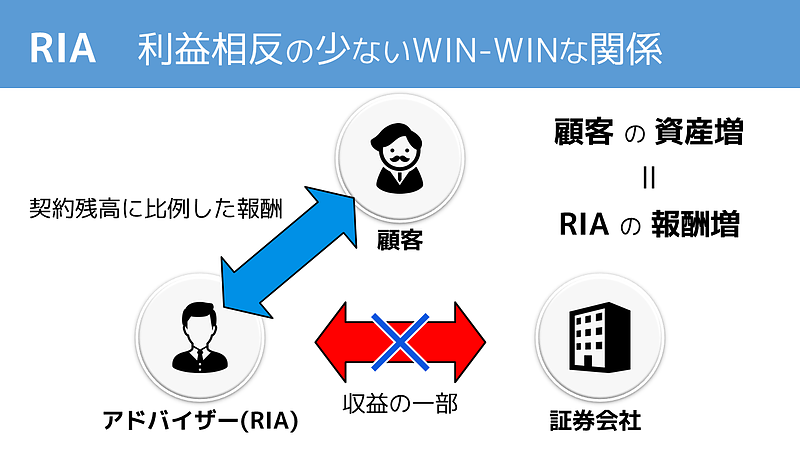

日本で従来よく見られた”手数料が主体のビジネスモデル”では、ハイレベルな顧客本位の実現に限界があると考えています。

2020年以降、日本でも複数の大手証券会社が「フィー型収益の比率を半分以上に引き上げることを目指す」、手数料を受け取らない新会社を設立する」などの発表もみられます。

RIA JAPANでは2015年の設立以来、契約資産残高連動方式であるフィーベース型を採用しています。

顧客の契約資産に応じた報酬形態のため、顧客の資産増加がRIAの報酬増加に繋がり、相互利益であるWIN-WINの関係を構築することが可能です。

更に独立系のため、系列にとらわれずに最良の商品選択を目指すオープンアーキテクチャーの実現も可能です。

日本の金融機関でビジネスモデルの転換が迫られている今、このフィーベースのRIAモデルが解決策の一つになるのでは、と考えています。