アジア最大級ETF国際会議 THE OKURA TOKYOで過去に安東隆司がパネル登壇で語った「理想のウエルス・アドバイザー」とは?

2024年の新しいNISA(シンNISAと以下表記します)で毎月分配型が除外され、「成長投資枠」での対象投資枠を2000本程度に絞られる方針と報道されています。

整理・監理銘柄や、高レバレッジ型の除外は投資家保護のために良い判断だと思います。

また、高コストのテーマ型などが除外されるならば、投資家にとって判断しやすくなるため投資家にとって使いやすい制度となるでしょう。

毎月分配型については、例外を設けてほしいと筆者は考えています。

特別分配型でない、普通分配型のETFなどは国民の健全な資産形成や老後の資産運用に適した商品だからです。

用語の解説を含めて詳しく解説します。

毎月分配型は老後の資産運用ニーズに合う場合が

毎月分配型の全てが除外されるならば、とても残念だと筆者は考えています。

世界最大手の運用会社の担当も同様の意見でした。

退職金の運用や老後の生活設計では

運用しながら取り崩す ニーズが大きくあります。

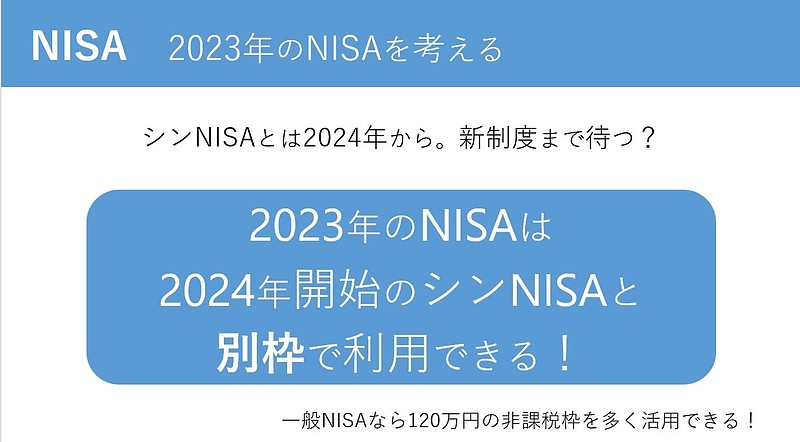

2023年のNISAではこのような毎月分配金に投資ができます。

2024年のシンNISAでは除外される可能性があるからです。

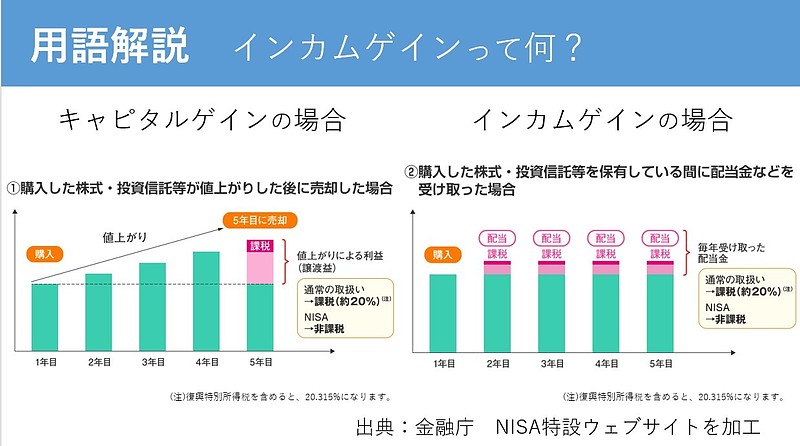

インカムゲイン 用語解説

2023年までのNISAでは、値上がり益=キャピタルゲインはもちろん非課税です。

更にインカムゲインも非課税になっています。

配当や分配金も、NISAを使って非課税の恩恵を受けることができるのです。

NISA制度には年齢制限がありません。

老後の生活設計の枠組みで2023年までは、インカムゲインをNISAの非課税枠で得ることができたのです。

しかし毎月分配型が全て除外されると、

シンNISAでは老後の生活資金を非課税で受け取る方法が消滅してしまうかもしれないのです。

毎月分配で問題なのは「特別分配金」

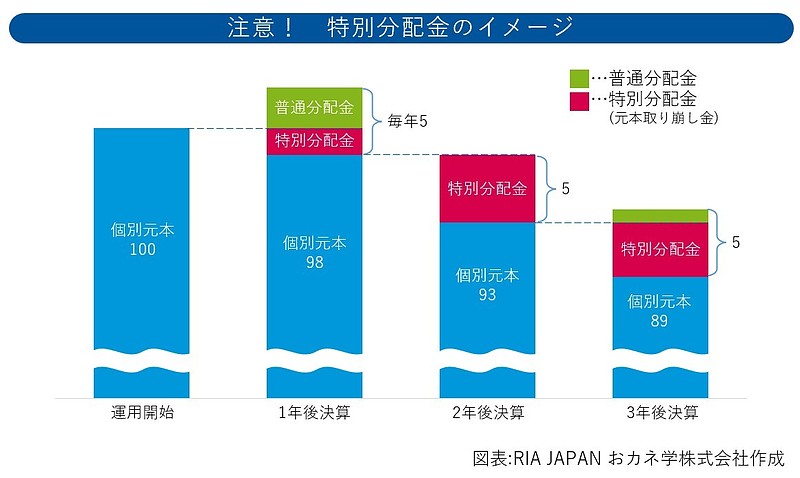

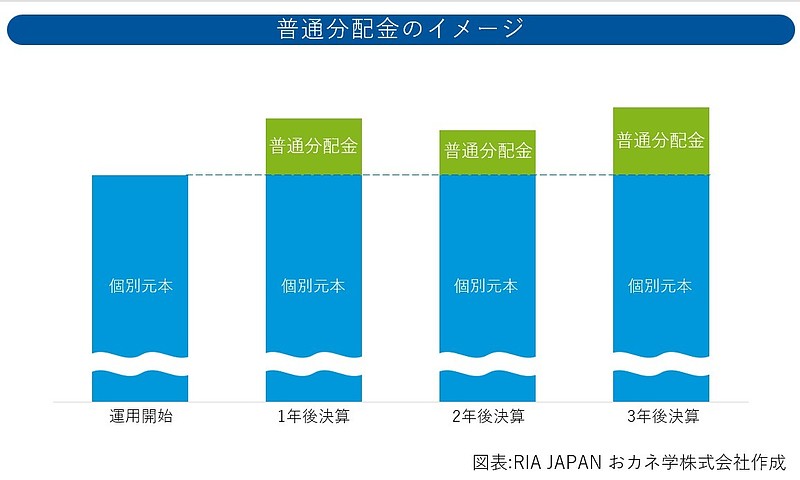

(画像クリックで拡大できます)

運用成績や配当金の水準にかかわらず、「年利5%分の分配金を払う」とする投資信託があります。

一見すると、分配金が多いとトクをしそうに感じた投資家が多く存在します。

しかし、実力以上に分配した部分は「特別分配金」であり、自分の託した運用資金を取り崩しているに過ぎないのです。

これは 自分の足を食べているタコのようなので、「タコ配」とも呼ばれていました。

100で開始した運用が、1年目の特別分配金2で元本98に、

2年目の特別分配5で元本93に、3年目特別分配4で元本89になってしまう場合があるのです。

この仕組みを理解しておらず、イザ資金が必要で解約したら、既に半分になっていたという場合が考えられます。

特別分配金型の運用には、とても注意が必要です。

普通分配金は「健全な運用」で非課税メリットを使うべき

毎月分配金型には実力通りに分配を行うものもあります。

普通分配金です。

実力とおりに分配を行うので、投資元本が減るわけではありません。

分配金の範囲で生活できるならば、ある意味FIREです。

分配金の水準まるまる受け取れるならば、資産寿命が長生きします。

一方、通常の20.315%の課税後ではその分受取りが目減りします。

老後にまとまった費用が必要ならば、一部取り崩して充てれば良いのです。

2023年のNISAで、5年間の非課税インカムが検討できる

既に、つみたてNISAを活用している人には悲報です。2023年のNISAでは一般NISAか、つみたてNISAのどちらかを選ばなければならないからです。

しかし、まだNISA制度を活用していない人、特に老後の資産運用を検討している人には、一般NISAで、健全は普通分配型のETFなどを活用する方法があります。

シンNISAは、2023年までのNISA制度に加えて利用することができます。

今までNISAを使っていなかった人には、

非課税枠は120万円+1800万円の1920万円

を使うことができるのです。

筆者の意見は以下です。

老後の生活設計を後押しする、普通分配型のETFなどは、たとえ毎月分配型であってもNISA制度で非課税とできるように検討していただきたいと要望します。

退職金の運用をしている方には、2023年の一般NISAで

健全な普通分配型の毎月分配型ETFに投資できるラストチャンスとなる可能性があります。

メディア取材、セミナーのご用命は下記リンクの弊社HPお問合せフォームよりご連絡ください。

RIA JAPAN おカネ学株式会社 お問合せフォーム

※本記事は情報提供を目的としたものであり、特定の有価証券その他の投資商品についての勧誘や、売買の推奨を目的としたものではありません。

本記事は信頼できると判断された情報等を基に作成しておりますが、正確性、完全性を保証するものではありません。