非課税枠のコツ、一般NISAは600万円プラスアルファの活用

セミナーや討論会で金融機関が語る情報に様々な問題があります。

しかし、投資家サイドは誤解したままになってしまう…。

こんな事例をよく目にしています。

顧客に誤解させた情報で集客や契約をしたとします。

しかし、いずれ情報の不正確さに気付いた顧客は失望します。

これは、ハイレベルな顧客本位とはほど遠いでしょう。

金融庁の警鐘 気をつけてほしい事例

金融庁の審議官が金融商品について、このような内容を語りました。

「友人や両親、親戚に自信を持って勧められるものなのでしょうか」

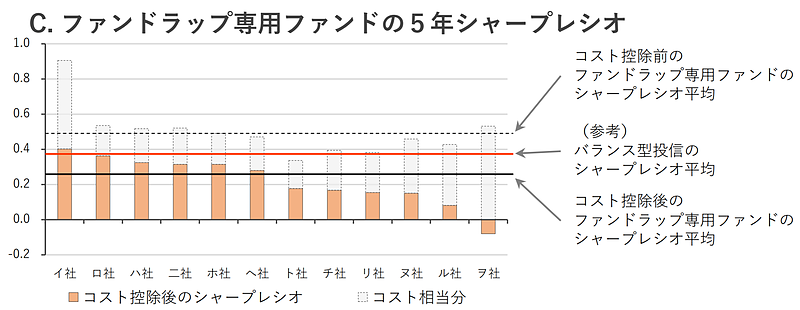

・ファンドラップの平均パフォーマンスはバランス型投信と比べて劣後(パフォーマンスが低い=リターンが悪い)

・なんちゃってアクティブ運用 =クローゼット・トラッカー

報酬はアクティブ運用の高いコスト、運用の中身はインデックス運用に似通っている

・なんちゃってESG投資 =グリーンウォッシュ

本当にESG投資と言える内容なのか、疑問を感じる商品が

・一物多価のファンド

企業向けの商品は同じインデックス型商品であるが、コストが高い

「なんちゃって」はわかりやすさを求めた表現で、RIA JAPANが加筆した内容で金融庁のレポートの中の表現ではありません。

これらは2021年6月25日に金融庁が公表した「資産運用業高度化プログレスレポート2021」に記載されている内容です。

改善しているのか? 金融機関の行動を読み解く

このレポート公表から、5か月を経とうとしていますが、「相手にわからなければ、このくらい良いだろう」と思っているのか、顧客に誤解させるようなセールストークをしている金融機関が見受けられます。

投資家の方々にはわかりにくい、金融機関の説明の問題点を紹介していきたいと思います。

ファンドラップの説明資料「ラップ・フィーは考慮していない」

ファンドラップの商品紹介に登壇した、大手証券会社の資料は誤解を招く資料でした。

商品のモデルポートフォリオ(積極型のリターンは〇%)を説明する資料ですが

「ラップ・フィーは考慮していない」

というものでした。

投資家が実際に運用する場合を説明してほしい

ファンドラップには ラップ・フィー(運用管理費用)と、投資信託の信託報酬の両方の費用が実際にはかかります。

しかし、証券会社の説明は、実際にかかる費用を考慮した図になっていないものを、堂々と公表していたのです。

もちろん、投資である以上、リターンは見込みであって確定ではありません。

だからといって、実際にはかかる「ラップフィー」を除いた成績を、あたかもファンドラップ全体の成績のように説明するその姿は、顧客に寄り添う「顧客本位」とは全く異なると感じました。

投資家の方々には、「大手金融機関だから大丈夫」といったイメージを今一度、見直していただきたいと思います。

なお、このコラムは、個別の金融機関を攻撃する目的ではありません。

金融のプロとアマチュアである投資家には、情報の格差があります。

金融機関には顧客に寄り添う姿勢を期待しています。

投資家には、金融機関のセールストークで注意すべき事例があるということを、知っていただきたいと思います。