「オルカン」指数 MSCI ACWI 2025/8月、銘柄入れ替えで最も除外されたエリア・国は? 日本では?

多くのメディアでは、つみたて投資の有用性を説明しています。

しかし筆者は、つみたて投資は必ずトクとは限らず、一括投資にメリットがあると従来から考えています。

先日、Finatext 斉藤 祐輝氏が、一括投資が有利であることを示す、興味深いデータを日経CNBCで解説していました。(幾何ブラウン運動による株価のシミュレーションを30年間、10万回行い、一括投資とつみたて投資の勝率などを計算した結果です)

2021/10/22 「つみたて投資は万能なのか!?」

https://markets.nikkei-cnbc.co.jp/watch/vod/36901

一括投資が「つみたて」を上回る結果に

上記計算の結果が以下です

30年間のリターンの平均

一括投資 7.62倍

つみたて投資 3.27倍

一括投資が7.6倍になっているのに対し、つみたて投資では3.3倍にしかならなかったというデータです。

勝率では

一括投資 94.65%

つみたて投資 5.35%

一括投資がつみたてに勝つ確率が約95%という結果でした。

元本割れ

一括投資 2.34%

つみたて投資 3.48%

30年間の投資で、元本割れのリスクはわずかでした。ここでも一括投資の方が、元本割れリスクが少なく、つみたて投資よりも有利であるということです。

つみたて投資が有利な状況

価格が上下を繰り返す

リターンがマイナス

つみたてが一括に勝った場合は、レンジ内で価格が上下した場合や、運用成果がマイナスになった場合で特殊な状況でした。

長期にプラスのリターンが期待できる投資対象に投資をするならば、一括投資の方が有利であるという結論です。

つみたて投資の特徴をおさらいしながらその理由を考察します。

なぜ「つみたて投資」がおすすめされるのか

多くのメディアでつみたて投資がおすすめされています。少しづつ資産形成をすることを促すのに適した方法です。また、まとまったお金を保有していない、資産形成層に促すために有効です。

つみたて投資では、一度に多額の投資を行うのではなく、少額でかつ定期定額で投資を行う方法があります。

したがって、銘柄の価格が高い時には少なく、銘柄の価格が低い時には多く投資をできるとされています。

(この投資手法を「ドル・コスト平均法」と言います)

例として、ある銘柄に毎月1万円を投資すると決めたとしましょう。

その銘柄の価格が1000円だとしたら10株購入できます。

しかし、この銘柄が500円に下がっているときには20株購入することができるのです。

つみたて投資では定期的に投資するため、高い価格で投資を行う時期と低い価格で投資を行う時期が発生してしまいます。

しかし、長期的に見てみると1回あたりの投資価格が均一化されていくため、短期的に急激な価格下落が起こっても損失の程度を軽減することができるとされています。

ドル・コスト平均法では成長相場の場合、買える量が減っていってしまう

ドル・コスト平均法では価格が高い時に少なく、価格が低い時に多く投資ができます。

しかし、この方式では長期的に成長する相場だった場合、どんどんと買える銘柄数が減っていってしまいます。

先ほどの事例(毎月1万円投資)で考えてみましょう。

ある月は銘柄が1000円だったため、10株購入しました。

しかし、翌月にこの銘柄が1500円に価格が上昇してしまった場合、その月は8株しか購入できないのです。

つみたて投資の場合、2万円から2か月間で18株購入できますが、一括購入だった場合、2万円で20株購入することができるのです。

もちろん、必ず相場が成長を続けるとは限りません、時には下落相場や急落を迎える時もあり不安に感じるでしょう。

賢人の教えは、下落時にビクビクしないこと

過去のコラム引用です。ETFプロバイダーで有名な、バンガードの最高投資責任者である、グレッグ・デイビス氏の言葉です。

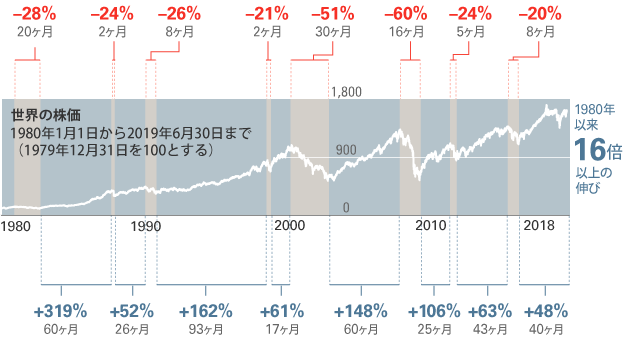

「強気相場のリターンは、弱気相場の損失を補って余りある」

世界の株価動向を長期的な視点で見ると、世界的な強気相場によるリターンは弱気相場の損失を補って余りあることがわかります。

長期運用のケースでは大きな下落があってもいずれその下落分を超える上昇を続けてきました。

注記:弱気相場とは、直近の株価の最高値から20%下落した相場を指します。

出所:トムソン・ロイターのデータに基づきバンガードが算出。リターンは1980年1月1日から1987年12月31日までをMSCIワールド・インデックス、1988年1月1日から2019年6月30日までをMSCIオール・カントリー・ワールド・インデックスにより、1979年12月31日を100として算出

下落時に、「もっと下がる」と思って売った投資家は、その後の大きなリターン回復のチャンスを逃す可能性が高いということになります。

一括投資とつみたて投資、どう使い分けるべき?

つみたて投資ではリスクを分散できる反面、リターンも限定的になってしまう可能性があります。

更に定期的に投資するため、合計の投資期間が短くなり、一括投資に比べて複利でのメリットも減少してしまうことになります。

給与や定期的な収入から捻出して投資を行う人や、つみたてNISAなどの非課税制度を活用できる人はつみたて投資を始めるのも一つの選択肢です。

(一般NISAなどでまとまった金額が運用可能な場合を除く)

他の場合、特にまとまった金額の運用可能者は一括投資を視野に入れるべきでしょう。

退職金運用でつみたて投資は、将来取り崩す必要から考えても、合理性のない投資方法です。

しかし、投資初心者の人はどんな銘柄に投資をしたら良いのか右も左もわからない人が多いと思います。

資産運用の入門書、発売中!

どんな銘柄に投資をしたら良いのか、逆にどのような銘柄を避けた方が良いのか、投資初心者の人に知っておいてほしい情報をまとめた著書が発売中です。

iDeCo+NISA・つみたてNISA プロの運用教えてあげる!

iDeCo信託報酬0.4%未満の銘柄が充実している金融機関をなんと日本初ランキング化!

更に、TOP10金融機関で取り扱っている信託報酬0.4%未満銘柄もカテゴリー別の一覧で掲載!

この1冊で丸わかり!という内容になっております。更にNISA・つみたてNISAも解説!

プロの運用教えてあげる!Amazon販売ページ

元メガバンク・外資系プライベートバンカーが教える お金を増やすならこの1本から始めなさい

注意が必要な金融商品や、どんな銘柄に投資をしたら良いのか、具体的銘柄を記載した書籍です。

・「おすすめ」を買ったのに、お金が減ったのは、なぜ?

・投資信託、ラップ口座、外貨建て保険、高利回り債券……うまい話はワナだらけ!

・「コスト」がわかれば、もうダマされない!

・世界の富裕層が購入している「海外ETF」に注目!

詳細は下記リンクより閲覧が可能です。

お金を増やすならこの1本から始めなさい Amazon販売ページ

※本記事は情報提供を目的としたものであり、特定の有価証券その他の投資商品についての勧誘や、売買の推奨を目的としたものではありません。

本記事は信頼できると判断された情報等を基に作成しておりますが、正確性、完全性を保証するものではありません。

セミナーや講師のご用命は下記リンクの弊社HPお問合せフォームよりご連絡ください。

RIA JAPAN おカネ学株式会社 お問合せフォーム

元メガバンク・外資系プライベートバンカーが教えるお金を増やすならこの1本から始めなさい 増刷され好評発売中!

書籍の詳細情報は下記リンクより閲覧が可能です。

Amazonでの販売ページ

楽天ブックスでの販売ページ

紀伊国屋書店での販売ページ

iDeco+NISA・つみたてNISA プロの運用教えてあげる! こちらも増刷 4刷絶賛発売中!

書籍の詳細情報は下記リンクより閲覧が可能です。

Amazonでの販売ページ

RAKUTENブックスでの販売ページ