投信の手数料打ち切りも 米国投資家に学ぶべきコト

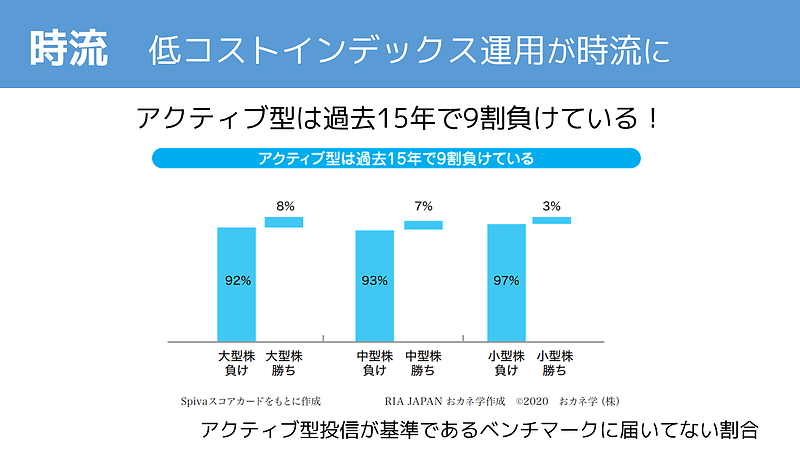

2020年12月9日の日本経済新聞朝刊でアクティブ型ファンドが10年間で約9割が指標に届かないという事実が採り上げられました。

「自国の大型株で運用する日米のアクティブ・ファンドでは、20年1~6月の運用成績が株価指数を上回った例は3分の1にとどまった。過去10年間ではわずか1~2割だ。」

引用元

2020年12月9日PERもう頼れない無形資産、成長力を左右 目利き問われる投資家

(記事は有料会員のみ全編閲覧可能です)

実はこの内容は2017年に出版された「個人型確定拠出年金iDeCo プロの運用教えてあげる!」にて既に同じような内容を指摘してました。

(現在はデータを新しくし、パワーアップした「iDeCo+NISA・つみたてNISA プロの運用教えてあげる!」が出版されています)

iDeCo+NISA・つみたてNISA プロの運用教えてあげる!

アクティブ型はインデックス型に比べ高コスト化しやすい傾向があり、

長期間の運用ではインデックス型のリターンに届かないケースが報告されています。

15年間で見てみると、大型株・中型株・小型株すべてで9割以上がインデックスに届かないということが判明しているのです。

金融庁長官(当時)「アクティブ型投信の全体の約三分の一がマイナスリターン」

2017年には森信親元金融庁長官がアクティブ型のリターン低迷を指摘し、全体の約三分の一がマイナスリターンであることを指摘しています。

「10年以上存続している日本の株式アクティブ型投信281本の過去10年間の平均リターンは信託報酬 控除後で年率1.4%であり、全体の約三分の一が信託報酬控除後のリターンがマイナスとなっていました。」

更にインデックス型のリターンが高いと指摘しています。

「この10年間で日経平均株価は年率約3%上昇しており、インデックス投信が一般的にアクティブ型投信に比べリターンが高いとのマルキールとエリスの主張は、日本株投信についても当てはまるように思えます。」

出典:日本証券アナリスト協会 第8回国際セミナー「資産運用ビジネスの新しい動きとそれに向けた戦略」における森金融庁長官基調講演 2017年4月7日(当時長官)

世界の時流は低コストインデックス運用へ 注目されるETF

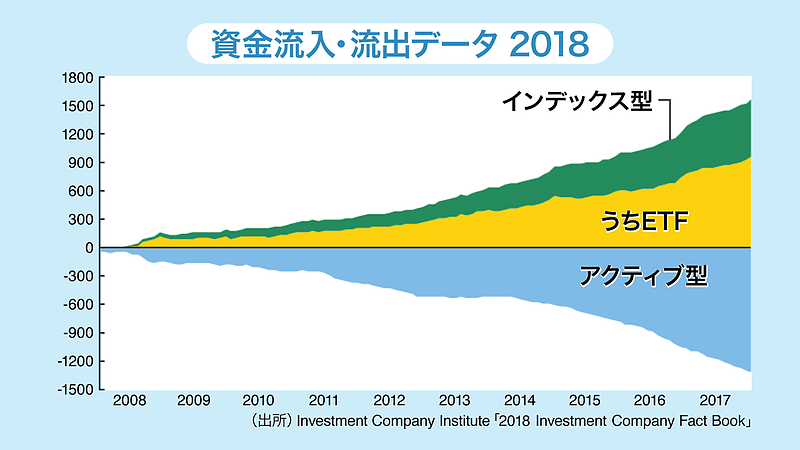

世界では既にアクティブ型から低コストのインデックス型に乗り換えが続いています。

下記図表よりアクティブ型が資金流出し、インデックス型に資金が流入しているということがわかります。

また、インデックス型の中でもETF(上場投資信託)への注目が高まっており、

・投資信託でありながらリアルタイムの指値注文が可能。

・販売手数料がゼロ、信託報酬水準も低いものが多い。

・投資適格社債ETFやセクター投資など、様々なカテゴリーをまとめ買い可能。

等の特徴を持っています。

世界中の人が注目している海外ETF、弊社代表の安東隆司は黎明期の2007年よりウォッチを続けてきました。

2010年から日銀でもETFの購入が開始され、

2020年6月にはアメリカの中央銀行、連邦準備制度が債券ETFの購入を発表しました。

新しいグローバルスタンダード、ETFに引き続き注目です。

※本コラムは特定の有価証券又は金融商品を勧誘するものではありません。

セミナーや講師のご用命は下記リンクの弊社HPお問合せフォームよりご連絡お願いします。

RIA JAPAN おカネ学株式会社 お問合せフォーム

書籍の詳細情報は下記リンクより閲覧が可能です。

Amazonでの販売ページ

RAKUTENブックスでの販売ページ

元メガバンク・外資系プライベートバンカーが教えるお金を増やすならこの1本から始めなさい 好評発売中!

書籍の詳細情報は下記リンクより閲覧が可能です。

Amazonでの販売ページ

楽天ブックスでの販売ページ

紀伊国屋書店での販売ページ