資金流入Top5にS&P500が2銘柄ランクイン! 低コストインデックス運用の拡大

≪連載≫ おカネ学 ∼知っておくと得するパーソナル・ファイナンス∼

第3回

よくわからないままに無駄な保険をかけていませんか?

生命保険の見直しについて

2009年12月 社団法人企業研究会「Business Research」原稿 再掲載(データは当時です)

1.保険金額の決定プロセスは?

あなたが加入している個人の生命保険の保険金額についてはどのように決定したでしょうか? 保険の外交員や保険代理店の知人に言われるまま、あまり深く考えずに契約、という方も多いのではないかと思います。

2.こんな方は見直した方が良いのでは?

仮定の事例から知っておくべきことをご紹介します。

「25歳で定期保険(10年見直し)に医療特約を付与し、他の医療保険は未加入。夫人は配偶者の特約で保険付与し、医療部分は医療特約のみ。」この保険のリスクを検証してみると、

①10年ごと見直しの定期保険は、見直しごとに年齢も上がっているために保険料が上昇します。その保険料が払えない程の金額になってしまうかも知れません。

ある保険では1,000万円あたり25歳時点、約3万円/年の保険料が、65歳時点では38万円/年にもなっています。

②本人が夫人より先に亡くなってしまうと本人の保険金が支払われ、夫人は無保険という場合が想定されます。

③その場合、夫人の医療保険も消滅してしまいます。

④保険料高騰により主契約を解約など行った場合には、高齢時には必要な医療保険がない状況も想定されます。

3.妥当な保険金額とは?

結論から申し上げれば、掛けるべき保険の金額は個人個人によって1人ひとり異なります。個人のライフプラン、収入支出状況、価値観に相違があるので、掛けるべき金額が異なってくるわけです。また一度契約した状況からライフステージが変化すれば、見直しをした方がはるかにニーズにマッチした保険契約になるでしょう。ライフステージごとの考慮すべき具体的なポイントを以下で説明します。

①独身時代

若年層の独身時代では将来一生独身を貫くと考える方は少ないと思います。将来の見直しに備えて終身保険(注1)を検討することがひとつのアイデアと思います。若い年齢での終

身保険は払う保険料が将来も上昇しないためです。医療特約は一生必要になると思われ、主契約を終身保険にし、特約を付与すれば将来医療特約なしという状況を回避することができるでしょう。

②結婚・第一子妊娠、出産

結婚や第一子の妊娠や出産のステージで保険を見直すと良いでしょう。自分の死亡時に残された配偶者や子供の生活に必要な資金を準備しておく必要があるためです。1年当たり、必要な生活費×7割をひとつの目安にします。さらに2年後これをもうひとり子供を設ける計画であれば、第二子が22歳で就職するまでの24年間をかけ、総額を計算するわけです。実はこれは結構大変なシミュレーション作業になります。というのはこれから生まれる子供が必要とする金額をはじめ、自分の家族のライフプランを想定するということだからです。子供の進学で中学校は私立に行くのか、公立かによっても必要な金額は全く異なります。ちなみにあるデータ(注2)によれば3年間の費用は私立で380万円、公立で141万円とのこと。受け皿が少なく、なかなか抽選に当たらない公立幼稚園なら73万円、私立幼稚園なら161万円というように自分で決定できない要素もあります。仮定でかなり大まかに考え、現在の生活費を25万円/月、子供の教育費を約1,000万円とするならば、25万円×12カ月×7割×24年+2,000万円=7,040万円が子供の成人までに必要な額となるかもしれま

せん。お金のかかる時期でもあり、保険料の安い定期保険を追加し不足分を補うという考え方もあります。

③子供成人後の夫人の老後

子供が成人したら(注3)、夫人の老後までの生活費が必要です。現在の生活費×5割×余命期間となります。夫人が27歳で結婚、30歳に第二子誕生のケースでは、その成人時には夫人は52歳となります。女性の平均寿命(注4)86歳−52歳=余命34年との計算となり、25万円×12カ月×5割×34年=5,100万円となります。

4.遺族年金などについて

7,040万円と5,100万円の合計1億2,140万円が必要な保険の金額となるでしょうか?

かなり難解な話になりますが、年金の知識が必要になります。保険販売者の中には十分に説明しないケースが多いかも知れませんが、保険でカバーしなくとも別途資金の手当てができる場合について知っておきましょう。

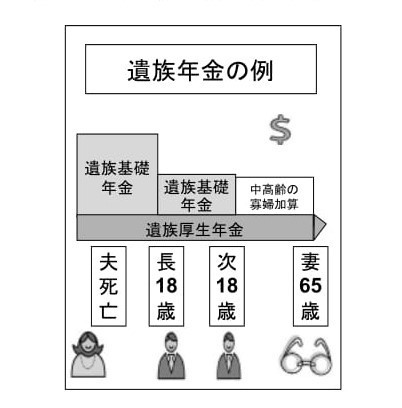

18歳未満の子供がいるサラリーマンの妻の場合には遺族厚生年金に加えて遺族基礎年金も支給されます。夫人と子供ふたりとも18歳未満の場合では遺族基礎年金は124万7,900円/年。夫人が65歳までは(子供がふたりとも18歳以上で)遺族厚生年金が支払われます。

遺族厚生年金の支給額は、「老齢厚生年金の年金額の4分の3」が支給されます。また勤務先から死亡退職金が支払われる場合はその金額も考慮する必要があります。これらの年金などを考えると、実際に必要以上の保険金額を掛けているケースもあるのではないかと思われます。

5.逓減定期保険の活用

必要な保障の額は年を経るごとに少なくなっていくと考えられます。当初1,000万円必要だったとしても10年後には例えば子供が学校を卒業し教育費の支払いが終了した部分は減少する訳です。通常の定期保険はいわば長方形で、減少した必要保障額よりも大きく保険を掛けている状況とも考えられます。逓減定期保険はいわば三角形で次第に減少する保障額に対応し、保険料を少なくすることが可能です。

6.目的別加入の活用

医療保険などを生命保険の特約ではなく、単体で契約する方法を検討される方も増えてきているようです (注5)。医療保険分野については、年齢が上昇しても前例の定期保険に比べると保険料の上昇はなだらかなケースもあるようです。また保険の内容も新しいもので過去よりも充実した商品も増えているようで、見直しが不利益にならないものもあるようです。

7.見直しプランは慎重に

お宝保険といわれる契約があります。例えば筆者が契約している1989年の養老保険の予定利率は5%以上です。4%以上の予定利率のつく貯蓄性の高い保険は契約者にとっていわゆる「お宝保険」です。この高い予定利率の保険は保険会社にとっては収益を悪化させる要因です。見直した結果、仮に保険料が安くなっても見直し後の予定利率は過去の利率とは比較にならない程低下するケースもあります。紙面の都合で詳細には説明できませんが、見直しの方法も「転換」以外に「払済」といった方法もあります。見直しを行う前によく調べて対応する方が良いでしょう。

ここでご紹介した事柄は考え方を示したものであり、保険商品の勧誘を行うものではありません。実際のケースとは異なる場合も考えられます。契約に際して商品の選択等は自己責任において行って下さい。最近は複数の保険会社の見積もりが入手できるサイトなどもあります。読者の方の保険に対する知識の向上の一助になれば幸いです。

注1)終身保険:満期が無いため、長生きしても無保険になるリスクを回避できる。保険料が定期保険に比べ高い。保険料は原則将来にわたり変更がないため、若年時にかけることで将来のキャッシュフローを想定しやすくなる。

注2)こどもの学習費調査 文部科学省平成18年。

注3)ニートや、親に生活を依存し続けるパラサイトの場合はさらに必要資金がかさむ。

注4)女性の平均寿命86.05年、男性79.29年。

厚生労働省平成20年簡易生命表より。

注5)知人の保険専門家であるCFPヒアリング。

2009.12

安東隆司 著書に『個人型確定拠出年金iDeCo プロの運用教えてあげる!』等がある。