相続手続きの進め方について

前回、「うちには相続税はかかる?」というサブタイトルで相続税課税の仕組みを簡単に説明しました。

今回からは、実際に相続財産を評価するときの方法を説明します。

相続財産は経済的な価値があるものすべてが対象になります。具体的な例は以前のコラム「相続対策の基本(2)資産の把握」で記載しています。

もめる原因になりやすい「不動産の相続」

相続財産の分割で多くの方にとって問題となりやすいのが不動産です。

「我が家には自宅くらいしかまとまった資産は無いから」とおっしゃって相続対策を何もしていない人は少なくありません。

しかし、相続が発生した時にそのご自宅を相続人間で分割して相続することができるでしょうか。

現預金や有価証券のように売買市場がある、流動性の高い資産の場合には、均等に分割することもできます。

ところが、不動産は容易に分割することができません。

自宅などの不動産は売却せず、相続人の誰かに相続することも多いと思います。

相続人の間で相続財産の分割案を検討する時に不動産の扱いがもめごとの原因になるケースは少なくありません。

また、不動産を共有で相続することはほとんどの場合お勧めできません。

共有とした場合、処分したり、抵当権などの権利を設定するときにも共有者全員の承諾が必要となり、その後さらに相続が発生すると権利関係が複雑になってしまうからです。

円満に相続を行うためには、不動産を含めた財産分与をどのようにするかを考えておく必要があります。

不動産の評価

不動産は唯一無二のもので、どんなに近くても、条件が似ていても全く同じものはありません。それぞれの不動産ごとに評価する必要があります。

土地の相続税評価額

まず土地について考えてみます。

土地を実際に売却した場合にどの程度の価格になるかは「実勢価格」ですが、相続税の課税対象として評価する際は「相続税評価額」となります。

土地の相続税評価額は、原則として宅地、田、畑、山林などの地目ごとに評価します。

評価方法には、路線価方式と倍率方式があり、おもに都市部では「路線価方式」、地方では「倍率方式」が用いられます。(倍率方式を用いて算出する土地は、路線価図に「倍率地域」と記載されています)

道路には国や市区町村が所有する「公道」、個人や法人が所有する「私道」があります。ほぼすべての「公道」には路線価がつけられています。私道など「路線価」つけられていない道路もあります。路線価がない場合には都度状況に応じて評価をする必要がありますがここでは割愛します。

路線価や倍率地域の倍率はは国税庁「路線価図・評価倍率表」 http://www.rosenka.nta.go.jp/ から誰でも調べることができます。

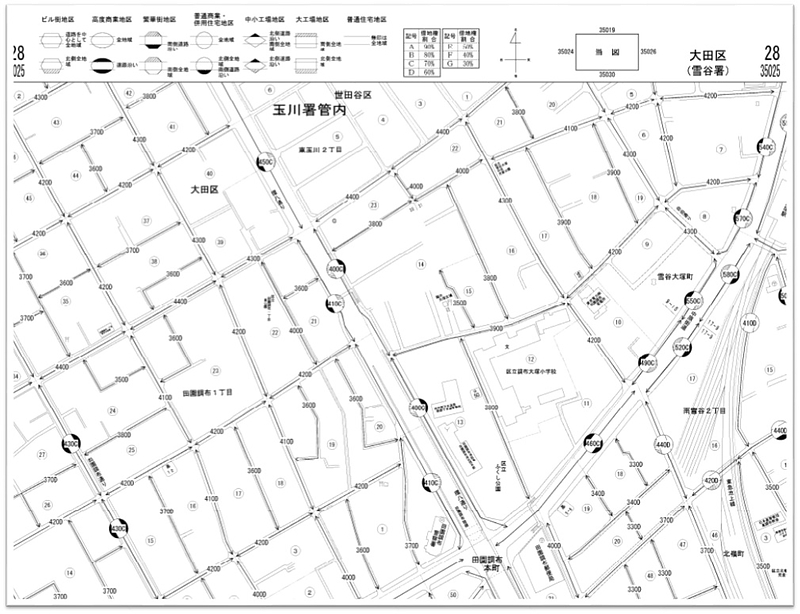

これが路線価図です。

土地が接する道路についている数字が1㎡当たりの相続税路線価です。土地の所有権を評価する場合にはその数字を使います。もし、360と書かれている道路に面した100㎡の土地を評価する場合には

360(千円)×100㎡=3600万円

となります。

借地の場合には、数字の後についているアルファベットにより借地権割合を考慮します。これについては次回のコラムで少し触れたいと思います。

次に土地の形や接道条件などで、価格を補正します。間口が狭く奥行のある土地や、細い道路に面した土地などは評価が下がります。逆に、2方向で道路に接している場合など評価が上がる可能性があります。

大まかに相続税評価額を評価する際には路線価をもとに想定すればよいでしょう。

ただし、相続税申告の際には詳細に評価額を検討する必要があります。この評価は非常に複雑で、税理士でも10人が評価すれば10通りの評価が出るといわれています。土地評価に詳しい税理士に依頼しないと高い評価になり、その分相続税が高くなってしまうことがあります。

倍率地域では、固定資産税評価額に倍率を掛けて算出します。

建物の相続税評価額

では、建物はどうでしょう。

建物は土地に比べて単純です。

建物の固定資産税評価額=相続税評価額になります。

固定資産税評価額は、その建物のある都税事務所または市区町村で固定資産台帳を閲覧することで調べることができます。評価証明書を有料で発行してもらうこともできます。

このようにして、不動産(土地・建物)の評価額を確認します。

その土地・建物が自宅や別荘のような自用地(自分が使用し、他社に貸すなどして収益を上げている物件ではない)であれば、このままの評価になりますが、賃貸のアパートやマンション、貸し駐車場、などのように他人に貸している土地・建物の場合には評価が下がります。

次回は「不動産の評価(2)」として、アパートなど自用でない場合の土地・建物の評価をお話しします。

平成27年から相続税の基礎控除が下がり、それ以来、不動産投資が注目されました。その理由についても併せて触れたいと思います。