結果にコミットするライザップ方式で老後の安心を手に入れる方法

こんにちは、保険を売らないファイナンシャルプランナー、佐藤です。

今回は、行政書士としてではなく、ファイナンシャルプランナーとしてのブログ投稿になります。

どうぞよろしくお願い致します。

貯蓄から投資へ、と言われ続けて、かなりの年数が経っています。

でも、日本では投資がなかなか進んでいません。

そこで、今回は、「インフレ時代のお金の増やし方」について、お伝えしたいと思います。

投資を始めるハードルが高い、投資がなかなか広がっていかない、その原因は、このような「思い込み」にあります。

投資は、損する・・・

そのため、損したくないと思って、「生命保険」を活用して、お金を増やそうと考える方、特に女性の方が少なくありません。

でも、生命保険は損しない金融商品なのでしょうか・・・?

いえ、絶対に損してしまう金融商品です。

(元本割れがないから、損しないという訳ではありません)

この話をしてしまうと、まとまった時間が必要になってしまいますので、ここまでにしておきますね。

物価がどんどん高くなってしまう、このインフレ時代にはどのようにしてお金を増やしていくべきなのかを考えていきましょう。

例えば、老後資金とし1000万円を準備したい場合について、検討しますね。

(それじゃあ足りないよー、という話はおいといて、笑)

月々5万円を「貯金」していくと、年間60万円、10年で600万円、15年で900万円、16年で960万円・・・と、少なくても16年以上も必要になります。

そして、1000万円が貯まったとしても、その16年で物価上昇が+10%になっていたとすると、1100万円の老後資金が必要になってしまいます。

つまり、インフレ時代においては、貯金してお金を増やしていくことはできない、お金は目減りしてしまうことになります。

そのため、物価上昇よりも高い金利(利率)でお金を増やしていく必要があるということです。

言い換えると、物価上昇のスピードよりも速いスピードでお金を増やしていかないと、これまでのような買い物は出来なくなってしまうということです。

では、どうしたらいいのかというと、「貯蓄から投資へ」となります。

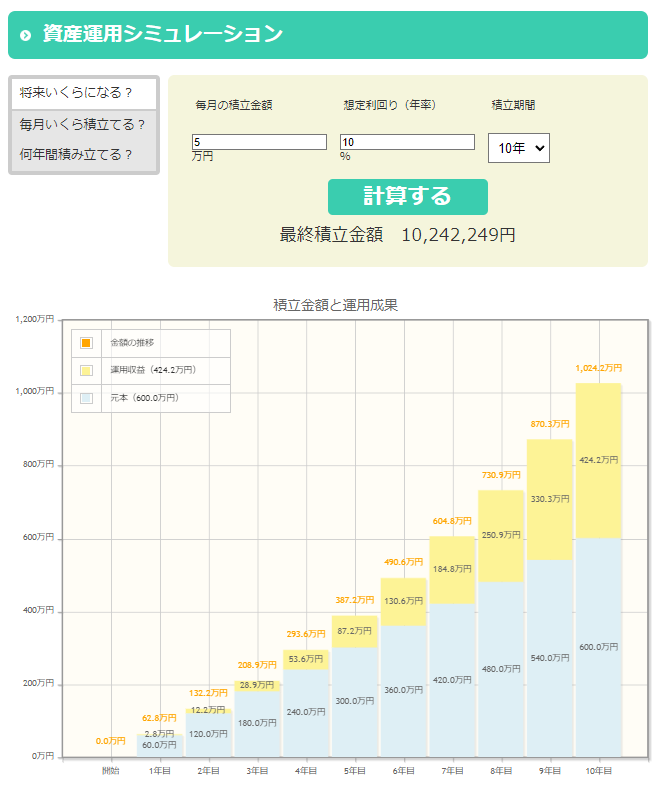

例えば、月々5万円を年10%の利回りで「投資」していくと、10年で1000万円になります。

年10%の利回りなんて、そんなの金融詐欺とかじゃない・・・と思ってしまうかもしれませんが、意外に結構あったりします。

もし、生命保険でお金を増やそうとして、毎月3万、5万円とか保険料を支払ってしまっている方がいらっしゃいましたら、手遅れにならないうちに、正しい知識・情報でアップデートしてくださいね。

保険のリスクってご存知ですか?

保険にもちゃんとリスクがあるんです。

それは、インフレリスクです。

実は、貯蓄型保険の多くは、インフレに弱いんです。

デフレの時代には、貯金より増えるからと、貯蓄型保険でお金を増やすのが主流でした。

でも、インフレの時代になってしまった今、その方法でお金を増やすには無理がありそうです。

今月限定で、保険の見直し相談(無料)を行いますので、貯蓄型保険に加入されている方は是非この機会にご相談ください。

あなたが入っている保険の正体を明らかにしちゃいますね(^^)

保険を売らないファイナンシャルプランナーの保険見直し相談

https://money-school.online/hoken

多分、これまでに経験したことのない保険相談になると思いますよ!

過去に保険販売の実績、経験もあるので、保険のことは知り尽くしています。

ところで、投資は、難しいものばかりではありません。

●貯金→銀行の口座にお金を入れる

●投資→証券会社の口座にお金を入れる

というイメージを持ってみると、ハードルは高くないと思います。

保険は、楽チンでお金が増えると思われがちですが、投資も楽チンでお金が増えるんです。

ほったらかしでもお金は増えます。

もうすぐ、つみたてNISAでプラス100万円になろうとしています。

これも、ほったらかしです(^^)

お金を効率よく増やしていくためには、まず、今入っている「保険の正体」を知ることが不可欠です。

よくある保険相談のような、「この商品がおすすめですよ」という営業はしていませんので、ご安心ください。

私が相談で行っているのは、「あなたが思っている商品=その保険商品」かどうかを確認する作業です。

なぜ、このような確認作業が必要なのかというと、多くの場合、正しくマッチングがされていないからです。

そして、それは、保険を売りたいファイナンシャルプランナー(保険募集人)によるミスリードが主な原因だったりします。

私は、保険などの金融商品を売らないファイナンシャルプランナーです。

全国でも数えるほどしかない、完全独立のファイナンシャルプランナーです。

(独立系とは違って、どの金融機関にも所属していません)

一般に、ファイナンシャルプランナーは、「保険募集人」という保険会社の代理店であることが多いです。

99%以上がそうだと思います。

余談ですが、銀行も保険会社の代理店として、保険を売っています。

なので、銀行の窓口で保険営業している人は、「保険募集人」ということになります。

これまでに皆さんが相談してきた相手は、ファイナンシャルプランナーというよりも「保険募集人」という性格が強いと思います。

無料相談の代償として、おすすめの保険商品の話は避けられません。

保険を売らないファイナンシャルプランナーの保険見直し相談(無料)

今月限定ですので、お見逃しなく!

▼無料相談はこちらから▼

https://money-school.online/hoken

通常は、1万円の有料相談となりますが、今月は無料キャンペーンを行います。

ご相談はお気軽にどうぞ。

それでは、ありがとうございました。