不動産が「時効」により、他人のものになってしまう危険性とは

不動産には固定資産税が毎年課税されますが、共有名義の不動産は、共有者が不動産の持分割合に応じて相当額を負担するのが原則です。

固定資産税を節税するために、不動産の変更や活用をすることがありますが、安易に進めて失敗してしまうと共有者間でトラブルに発展しやすくなります。

不動産は共有名義で相続することをできるだけ避けて、相続人の間で話し合って取り決めをするべきです。

共有名義不動産における固定資産税の取り扱いについて

不動産を共有名義で相続すれば、その後の不動産の管理や維持費など全てを共有者全員で行わなければなりません。そのためには、共有者が常に話し合いを行い進めていくのが原則です。

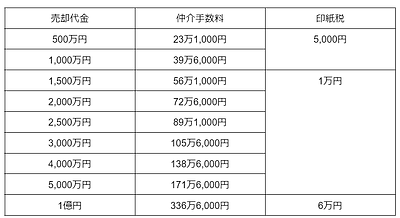

不動産に関する諸費用は、各共有者の持分割合に応じて負担するように民法で定められています。主なものには、固定資産税や都市計画税、マンションの場合だと管理費があります。

また不動産から得られる収益についても同様で、持分割合に応じた金額を受け取る権利があります。

しかし、実際に不動産に関する事柄が、全て持分割合に応じて処理されているかと言えばそうではなく、個々の不動産および共有する人たちの事情により協議の上行われています。

固定資産税はどのように請求されるのか

共有名義の不動産には、どのようにして固定資産税の請求が来るのでしょうか。

固定資産税は、それぞれの共有者に対して支払うべき割り当ての金額の請求がいくわけではありません。納税通知書は、その共有不動産の「代表相続人」へ全額分の納付書が送られてきます。

この代表相続人がどのように決定されるかは、各地方自治体によって異なります。もし相続人の誰かが現在もその物件に住んでいれば、その人がなる場合もあります。誰も物件に住んでいない場合は、同じ市区町村に住んでいる相続人、または持分が一番多い人、該当不動産の世帯主、不動産登記簿の上位に記載されている人など、さまざまな選び方があります。

いずれの場合でも、代表者1人が固定資産税全額分の納付書を受け取ります。

固定資産税支払いをめぐる親族間のトラブル

共有名義の不動産の固定資産税は、納付書を受け取った代表者が他の共有者の分を立て替えて支払い、後に共有者全員から立替分を受け取るなどといった形で税金を支払うことが多くなります。

その後、代表者が個別に他の共有者から代金を回収できれば問題はないのですが、ここで代表者とその他の共有者との間でトラブルが発生することがあります。

例えば、母親の家に長男が同居していたとします。

母親が亡くなった後、母親の住んでいた家を3人の子どもたちの共有名義で相続しましたが、長男はそのまま家に住み続け、その後、毎年の固定資産税を3人で分担したいとの申し出が兄からありました。

すると遠方に住んでいる次男がこれを拒否しました。

民法をそのまま適用すれば、固定資産税は3人の持分割合に応じて分担して払うのが決まりですが、このような場合、弁護士の調停を受けて、兄が2人の弟の持分を買い取り、共有名義を解消して、兄が家に引き続き住んで固定資産税も支払うことになりました。

共有名義の不動産が放置されるトラブル

共有名義の不動産は、その取り扱いにおいて変更をする時には共有者全員の合意を得るきまりがあります。このルールのために、共有者間で不動産のその後の運用について対立が起こる例がよくあります。

例えば、父親から賃貸アパートを相続した母と子供2人が、その賃貸アパートの経営をめぐり対立するケースにおいて、母親が全て売却することを希望し、子どもたちはアパートの改築を提案した場合、対立が続けば売却も改築もできずにアパートは放置される事態となります。

やがてアパートは全室空室となり賃料収入も途絶えてしまうかもしれません。日本ではこのような経緯などで空き家が増えています。

そのため、平成27年に「空き家対策特別措置法」が施行され、各自治体から空き家と指定された不動産については、持ち主に対して指導や助言を行い、従わない場合は、空き家の土地が住宅用地特例から除外されてしまい、結果、固定資産税や都市計画税が大幅にアップしてしまうことになりました。

節税目的の共有名義不動産の変更はトラブルの悪化をまねくだけ

ここで税金が上がるのを回避しようとして、受け継いだ賃貸アパートを取り壊して更地にすれば、建物に対する固定資産税はなくなりますが、この不動産はやはり住宅用地から外れて特例を受けられず、結果、土地に対する固定資産税と都市計画税は上ります。

それならアパートを建て替えることにしても、改築費用を共有者全員で負担できるか、改築後に入居者がなく賃料収入が途絶えてしまうといった問題が起きれば、その都度共有者全員で話し合い、改善策を実施できるかなど、金銭的な問題に加えて精神的なストレスを抱えることになります。共有者間で問題に対する責任の押し付け合いや、費用負担について争うリスクがさらに高くなってしまいます。

目先の損得勘定だけで不動産を運用して失敗すると、共有者間の利害関係は悪化するばかりとなります。

共有名義不動産は、次世代にトラブルを引き継がない

親が残した不動産を引き継ぐ時は、名義変更手続きを行います。

名義変更とは、親の所有として登記された不動産を、受け継ぐ子供たちがそれぞれの相続分に応じて、各自が別々に登記しなおすことです。

このような名義変更には期日はないため、後回しにされやすく、放置されればこの不動産が代々名義変更されずに受け継がれていく事態が発生します。

このような状態で、いざ売却しようと思っても、この不動産の共有名義人がどこにいるのか、誰なのかがわからなくて全員の合意が得られないために、売却処分ができなくなってしまいます。

また、誰か1人が反対しても売却はできず、やはり放置されてしまう結果を招いてしまいます。

不動産を相続することになれば、後々のことを考えて、自分の代で共有名義を解消する方向で共有者の間で話をすすめるべきです。

共有持分の税金については、下記記事でもわかりやすく解説しています。

固定資産税など共有不動産の納税義務者は誰??

共有持分譲渡の前に知っておきたい!譲渡の種類と税金のちがい