投資信託インデックスはアメリカだけで大丈夫?全世界はたまた先進国、日本は?

日経平均株価、バブル崩壊後高値を更新しています。

6月13日の値動きでは、トヨタ自動車のPBR(株価純資産倍率=株価が1株当たりの純資産の何倍か)が、ようやく、やっと!?1倍を超えたとの報道。

PBRが1倍を割れているということは、

「極端に言うと、会社をたたんで、手持ちの資産を全部売って、お金に換えたほうが良いという状況」

と、東証を傘下に持つ日本取引所グループ(JPX)の清田氏(前CEO)が3月の記者会見で発言した通り。

”世界のトヨタ”、日本を代表する大企業であるトヨタ自動車がそのような状況であったことは、かねてから言われてきましたが、今回の株価上昇からのPBR1倍超えは大きなニュースとなりました。

6月11日AERAdot. 「S&P500でなく全世界株式」新しいNISAの本命投資信託

新しいNISAで買いたい投資信託ナンバーワンといえば、世界経済が発展する限り上昇が見込める「全世界株式」だろう。

2023年まで買えるつみたてNISAでも一般NISAでも、2024年からの新しいNISAでも、買う投資信託(以下、投信)は同じでいい。

全世界株式をまず挙げたが、「S&P500」「全米株式」などの指数に連動する、シンプルなインデックス型投信から好みで選べばいい。金融教育家の塚本俊太郎さんも、こう語る。

「世界中の株式に投資する『全世界株式』、米国株の『全米株式』もしくは『S&P500』に投資するインデックス型投信なら、正直どれを選んでもいいと思っています。どうしても一つ選べと言われたら、全世界株式を推します」

との記事。

筆者もiDeCoの拠出先として全世界株式インデックスファンドを選んでいますが、長期積立投資の中には日本株式のインデックスファンドを20%、組み込んでいます。

直近の日本株高で、含み益がふくらみました……

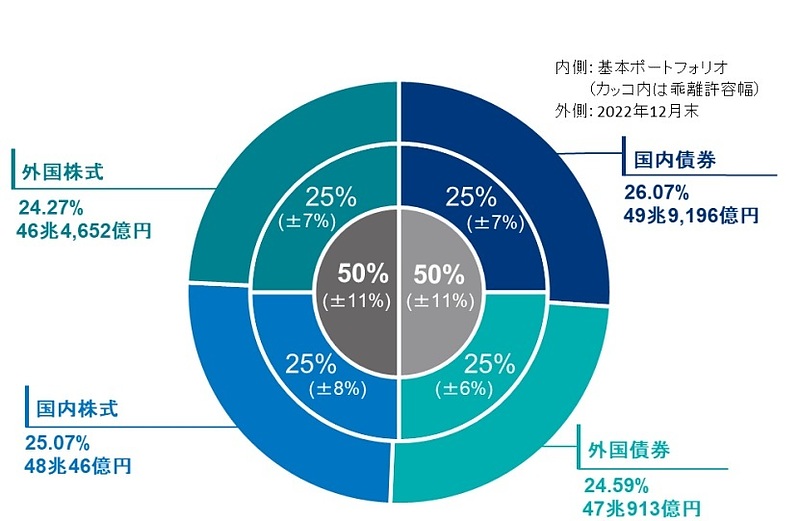

一般的には、適切な分散割合は、国内株式、国内債券、外国株式、外国債券それぞれ25%ずつといわれます。私たちの年金積立金を管理運用するGPIFはまさに基本通りの配分。(GPIFサイトより)

過去の運用データから想定されるリターンとしては、新興国も組み込んだ全世界株式の方が高いのは事実ですが、アメリカのハイテク企業の代表であるGAFAM以上に値上がりしている企業や、配当利回りが高まっている企業、割安に据え置かれていても長期的には成長→値上がりが期待できる企業も多数あります。

S&P500一択、全世界株一択から、為替リスクを取らずに運用ができ、今後の成長期待も持てる、日本株式もぜひ資産配分の一部に加えていただきたいと思います。

日本株高でウハウハの日銀!? ETF売却の難しさ

日銀が保有する日本株ETF(上場投資信託)の含み益が、このところの株高もあり5月末には約20兆円にも達しました。この含み益を私たち国民に還元すべきだ!との意見もあって、先日の国会でも議論となりました。

日銀のETF保有額、時価約56兆円。日本のETF市場の約9割を占めます。※日本株全体としては7%弱

景気の下支えとしての政策目的で、大量の株式を持つ中央銀行は日銀だけだそうで、世界でみても極めて異例の政策。

今後、正常化に向けてETF保有残高を減らす方法として、『割引価格で個人投資家に譲渡する=国民に還元』などの案が出ていますが、具体的なことはまだ未定。

いずれにしろ、長期的な下落圧力になるとの想定もされています。

アメリカ国債デフォルト回避、今後の金融政策の見通しは?

デフォルトは回避したものの、国債の格下げ懸念がしばらく残るものとみられます。

これを受けて、金融市場の関心はFRB(日本で言う日銀)の金融政策動向が中心。

5月の雇用統計では、失業率の大幅上昇や賃金上昇率の低下など、続いてきたインフレに陰りが見えています。6月13日~14日のFOMC(連邦公開市場委員会)では利上げ見送りの公算大。

今後米国景気の後退により、利上げ打ち止めからの利下げ観測が浮上すると、円高株安に反転するとの予想も。時期は分かりませんが、2023年後半はこうしたリスクが意識されそうです。

新たな懸念としては、アメリカ政府による国債発行急増の影響。

6月には合計1兆3600億ドルの国債償還と利払いが予定されていて、その対応も含めると新規国債発行額は2兆ドル(約280兆円)に上ります。

短期間での国債急増は、アメリカの短期金利の上昇圧力となり、これにより生じるドル高圧力は、円安ドル高の恩恵(輸出企業のプラス材料)を受ける、日本株の追い風となります。様々な状況を考えてみても、短期・長期で見通しの変わる、とても難しい環境が続きそうです。