相続税の大増税は凍結されるかも・・・・・。

相続の際、事前に考えておかなければならない対策とは、

(1)相続税の節税(財産評価)対策

(2)相続でもめない(分割)対策

(3)納税を可能にするための対策の3つです。

1.相続税の節税の対策は2通り

相続税の節税の考え方は、大きく分けると2通りになります。

(1)まず、生前に財産を贈与することにより、相続財産を根本から減らす方法。

(2)二つ目は財産の評価そのものを下げる方法です。

今の日本の税制の中で、最も高い課税負担率を誇るのが贈与税です。

相続税は課税資産が1000万円までは税率10%ですが、贈与税では同じ1,000万円の課税資産額だと税率は40%にもなります。

相続税率 http://www.nta.go.jp/taxanswer/sozoku/4155.htm

贈与税率 http://www.nta.go.jp/taxanswer/zoyo/4408.htm

しかし、贈与税には110万円の基礎控除という制度があり、この基礎控除を使って毎年少しづつ資産を子供や孫に贈与することは、とても効果的な相続税対策となります。

一方、財産評価を下げる方法とは、不動産の有効利用をすることにより土地の評価・建物の評価を減少させます。例えば、遊休土地にアパートやマンションを建てれば、更地にしておくよりも処分可能性が減少します。財産評価はその価値減少分を織り込んで「貸家建付地」としての減額評価をすることになります。

また、建物についても財産評価では購入金額よりも相当額低い価格での評価をすることになる為、かなり劇的な相続税対策となります。

ただ、昨今アパートやマンションの空き室対策を十分に考える必要がありますけどね。

2.相続でもめない(分割)対策

相続対策で一番気をつけなければならない点は「争い」を防ぐことです。相続は「争族」とも言われ、財産をめぐる親族間・兄弟間の思いが交錯する場面でもあるのです。

一番悲しいことは、相続を機に仲の良かった兄弟姉妹間で争いが起きてしまい、それ以降、親戚付き合いもなくなってしまったというケースです。また、複雑な相続人関係があれば、根本的に話合いが持てないというケースもあります。

このようなことがないように、遺言を残しておかれることはとても良い対策となる場合があります。。

遺言(公証人役場) http://www.koshonin.gr.jp/yu.html

自分の財産をどのように分けたいのか、そして何故そうしたいのかということを「遺言書」にして残しておけば比較的スムーズに相続争いを避けることができます。

特に、相続人関係が複雑な場合、例えば前妻との間に子供がいる場合や、愛人との間に子供がいる場合などは、残された家族のために、遺言を書くのは義務だと言う思いを持っていただきたいと考えます。

このためには、自分にどんな財産があるのか、どうすれば分けやすい遺言が書けるのかといったことを専門家に依頼してみることも必要かもしれません。

自分の体を人間ドックに入れるように、ご自分の財産を財産ドックにいれましょう。

3.節税だけでなく財源(相続税納税)対策のことも考える

相続税対策というと、税金を少なくすることに目を奪われますが、忘れてならないのが納税資金の確保です。

持っている財産が現金と預金だけという方は良いのですが、多くの方はやはり不動産を所有しておられます。国税庁の統計でも相続財産の内約60%が不動産という結果が公表されています。

国税庁統計 http://www.nta.go.jp/kohyo/tokei/kokuzeicho/sozoku2008/pdf/kazeijokyo.pdf

ですから、所有財産に不動産の占める割合が多い方は、納税資金をどう確保するのかを考える必要があるのです。

「有効利用する不動産」「自宅など残していく不動産」「売却する不動産」など、ご自分が所有する不動産を「仕分け」して、残されたものが困らない「幸せな財産承継」を考えてみませんか。

こちらのブログもご覧下さい。

http://kkn-tax.com/blog/diarypro/diary

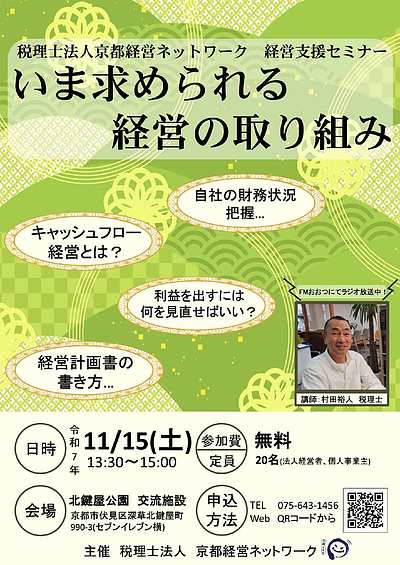

税理士法人 京都経営ネットワーク

代表社員 村 田 裕 人

Tel:075-353-2520 Fax:075-353-2521

HP:http://kkn-tax.com

E-Mail:murata@kkn-tax.com