資産運用は本当に必要なのか?(その2) (資産運用で大切なポイントとは‥)

投資の極意として紹介されている行動で個人投資家が勘違いしやすいものに「売買タイミング」があります。投資において「安く買って高く売る」ことは理想的に思えますが、一般的に市場のタイミングを正確に捉えることは難しいとされています。ここでは継続的な投資の有効性について過去のデータに基づき検証します。

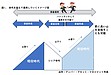

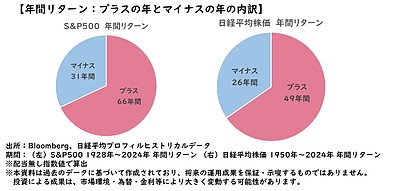

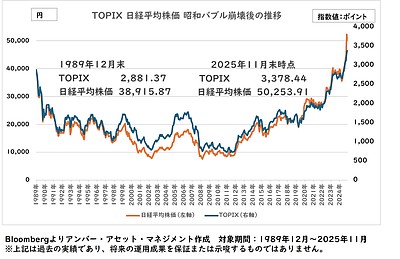

米国株のS&P500は1990年以降、株価の上げ下げを繰り返しながら全体的に上昇傾向を示してきました。

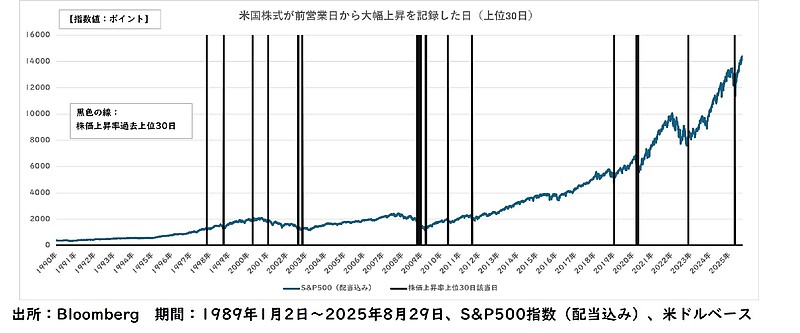

1990年から計測している2025年8月末までの期間では、年率+10.7%(米ドルベース、配当込み)のリターンとなっています。以下のグラフは過去の株価の値動きです。グラフ内の黒色の垂線は1990年以降で株価が前営業日から大幅上昇した日(日次の株価上昇率トップ30位まで)を示しています。

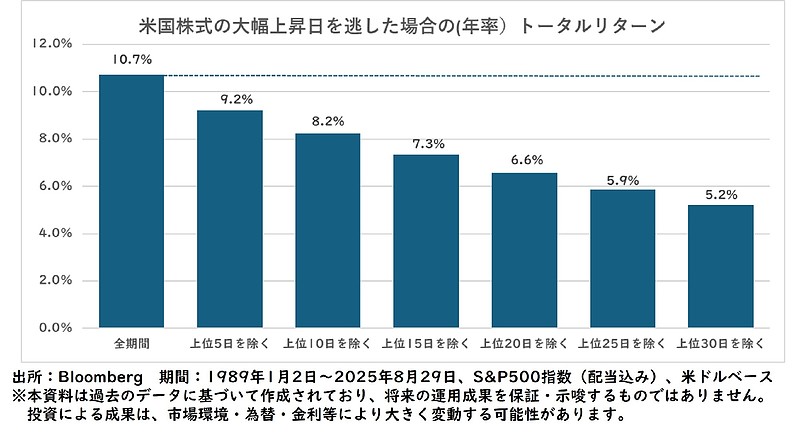

注目したいのは、S&P500の過去の株価上昇率が高い日を除いていくと、上位30日を除いただけでトータルリターンが大幅に低下したことです。相場を正確に予測し続けるのは難しく、短期的な売買により安定的な成果を上げるのは困難であることが示されています。

また前頁にある黒色の垂線のある時期を確認すると、そのほとんどが株価が大幅に下落したタイミング付近にあることが分かります。株価が大きく動いて「大幅上昇」と「大幅下落」が隣り合わせの環境下では、相場変動のタイミングを計る短期売買の誘惑が大きくなりがちです。

しかし、現実にはなかなか上手くいきません。上記のグラフの様に大幅な上昇の機会を逃すと投資の成果には大きな差が出る可能性があります。

相場を当て続けるのは個人投資家にとってもプロの投資家にとっても難しいと思います。そのため、売買のタイミングを狙う運用方法ではなく、継続的な保有が長期的な資産形成に資する可能性があると考えられます。

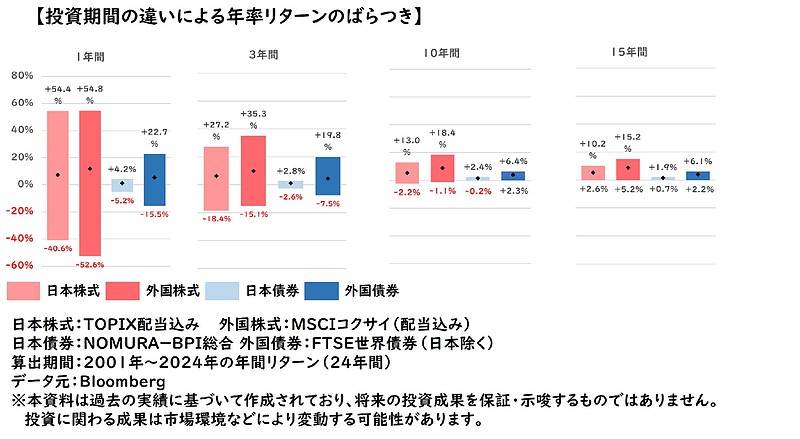

そして、過去の実績から株式や債券などの伝統的な運用資産について、一定期間継続して投資することで各資産のリターン変動が抑えられる傾向が見られます。

更に2001年~2024年の期間において15年間継続保有したケースでは、将来の投資成果を保証するものではありませんが、マイナスリターンは確認されませんでした。

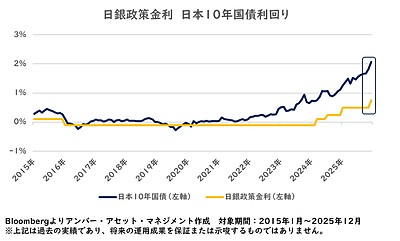

世界経済には様々な不確実要素が残されている一方で、各国の景気支援策などによる「経済回復期待」もあって、株価や金利の変動性は高くなる状況が続いていくものと思われます。このような中で、どのように投資に向き合えばよいかと気になるかと思いますが、長期の資産運用を目指す投資家にとってはこのような変動性の高い環境下こそ冷静な姿勢で投資と向き合い、タイミングに左右されない継続投資を実行することが、長期的な資産形成を目指す上で継続的な投資スタイルとして有効な手段の一つと考えられます。